La gestión de riesgos financieros es un mecanismo que permite identificar las situaciones de incertidumbre que traen consecuencias financieras para la empresa.

En este editorial te contamos los pasos que debes seguir para gestionar los riesgos y evitar las pérdidas económicas.

La gestión de riesgos permite identificar, valorar y gestionar las situaciones que pongan en riesgo sus operaciones comerciales, productivas e internas, con el fin de garantizar la continuidad operativa. También constituye una herramienta para prevenir errores y evitar decisiones que afecten a la empresa.

Existen muchos tipos de riesgos, como riesgos operativos, sociales, ambientales, legales, políticos y financieros. Cada uno ellos es parte fundamental de la estrategia de la empresa y de la toma de decisiones; si los riesgos no se gestionan, pueden ocasionar grandes pérdidas económicas para el negocio.

Cuando se habla de riesgos financieros, se trata de cualquier actividad que genere incertidumbre y que, por tanto, puede traer alguna consecuencia financiera. Este tipo de riesgo está relacionado directamente con la rentabilidad.

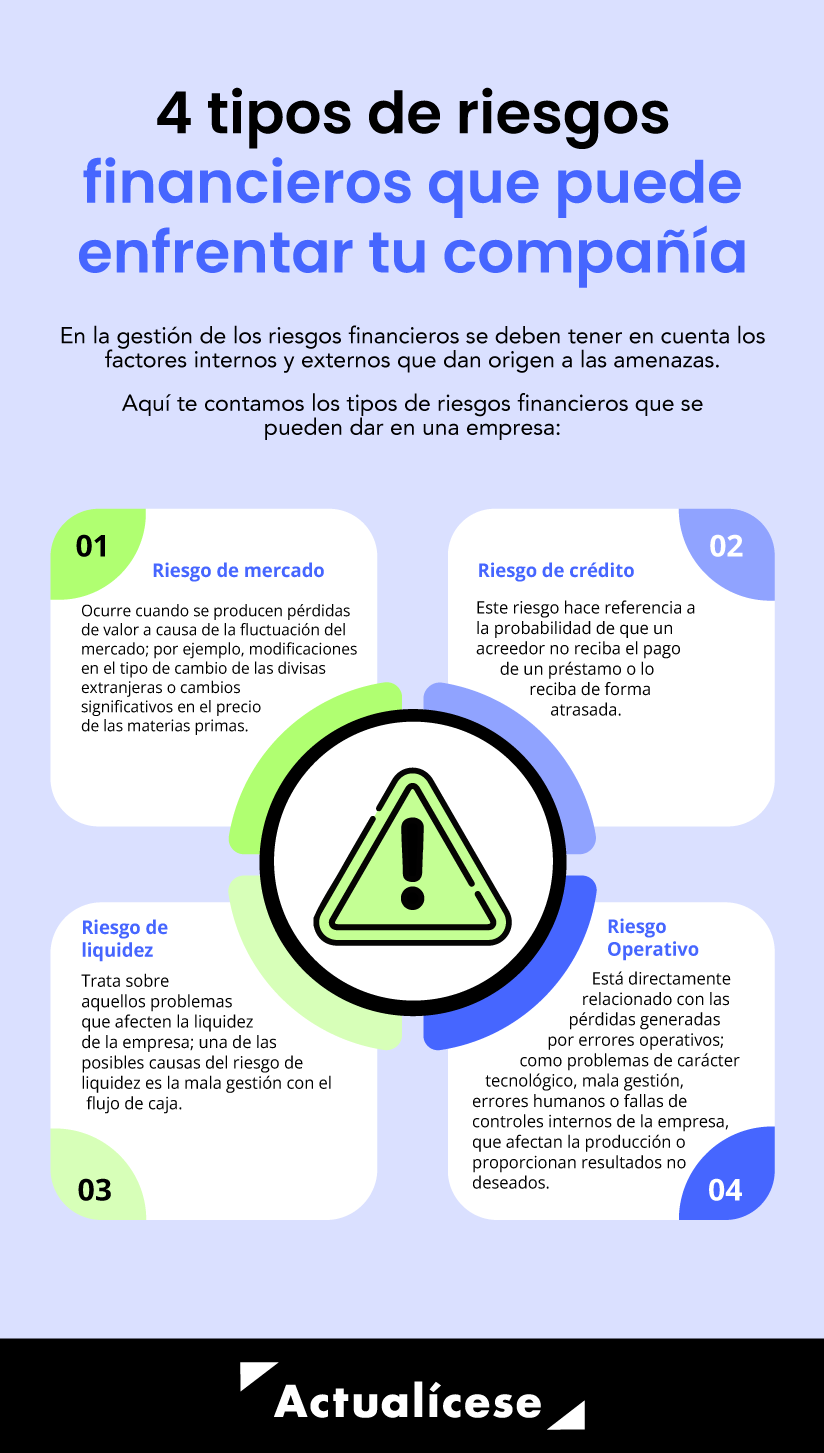

Tipos de riesgos financieros

“En la gestión de los riesgos financieros se deben tener en cuenta los factores internos y externos que dan origen a las amenazas”

En la gestión de los riesgos financieros se deben tener en cuenta los factores internos y externos que dan origen a las amenazas. Los internos están relacionados con la actividad propia de la empresa, mientras que los factores externos se asocian a las condiciones políticas, sociales y económicas que afectan su funcionamiento, como, por ejemplo, una crisis económica, las volatilidades en las tasas de cambio, las políticas del Gobierno, etc.

Por lo anterior, es importante conocer los tipos de riesgos financieros que se pueden dar en una empresa:

Veamos más detalles al respecto:

1. Riesgo de mercado

Este tipo de riesgo contempla todas las situaciones adversas o negativas que podrían afectar las ventas de la empresa. El riesgo de mercado ocurre cuando se producen pérdidas de valor a causa de la fluctuación del mercado; por ejemplo, modificaciones en el tipo de cambio de las divisas extranjeras o cambios significativos en el precio de las materias primas.

2. Riesgo de crédito

Este riesgo hace referencia a la probabilidad de que un acreedor no reciba el pago de un préstamo o lo reciba de forma atrasada; por ende, la gestión de riesgo de crédito se encarga de velar por que un deudor cuente con la capacidad de cumplir con sus obligaciones de pago.

3. Riesgo de liquidez

La gestión del riesgo financiero debe atender los problemas que afecten la liquidez de la empresa; una de las posibles causas del riesgo de liquidez es una mala gestión con el flujo de caja.

Por eso es importante que la empresa siempre se asegure de tener suficiente flujo de caja para pagar sus deudas. Si no lo hace, puede dañar la confianza de los grupos de interés.

Para nuestros suscriptores Actualícese hemos desarrollado un formato en Excel en el que encontrarás un modelo de flujo de caja real y presupuestado de los cobros y pagos mensuales en efectivo que realizará una entidad. Te permitirá realizar un seguimiento del efectivo de una empresa y visualizar a través de alertas la variación del efectivo real vs. el presupuestado:

Formato de flujo de caja real y presupuestado

Una empresa puede tener un patrimonio significativo y, a su vez, un alto riesgo de liquidez; se debe tener la capacidad de convertir los activos en dinero para cubrir los gastos a corto plazo. Por esto es importante verificar que se cuenta con activos que permitan cubrir las deudas a corto plazo.

4. Riesgo operativo

Está directamente relacionado con las pérdidas generadas por errores operativos; como problemas de carácter tecnológico, mala gestión, errores humanos o fallas de controles internos, que afectan la producción o proporcionan resultados no deseados.

Un ejemplo de este tipo de riesgo es cuando la empresa no tiene licencias actualizadas en los equipos de cómputo; esto puede ocasionar caídas en los sistemas informáticos o ciberataques.

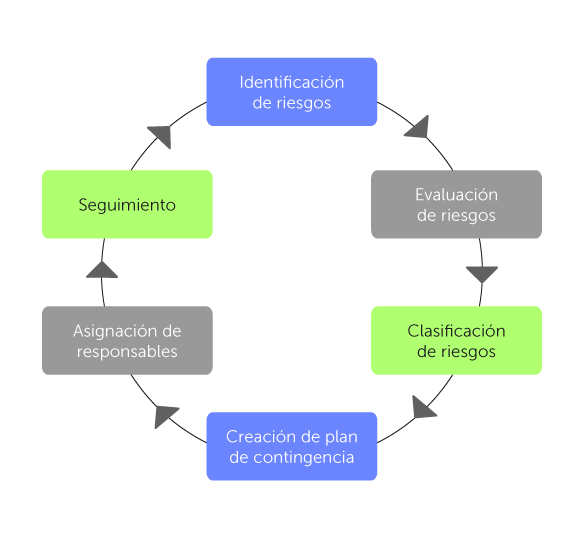

Pasos para la gestión de riesgos financieros

Para evaluar las amenazas de una compañía y el impacto financiero que enfrenta, es fundamental realizar una gestión de riesgos financieros, ya que no hacerlo puede provocar muchos efectos negativos.

Un ejemplo de esto es que una empresa tenga una máquina que deja de funcionar, lo cual no solo requiere incurrir en costos y esfuerzos humanos de mantenimiento, sino que interrumpe la producción. Como consecuencia, puede generar pérdidas, retrasos en las entregas y quizá afectar la fidelidad de los clientes.

En vista de esto, es importante llevar a cabo los siguientes pasos para gestionar los riesgos financieros de una empresa:

Detallemos cada paso:

1. Identificación de riesgos

Para iniciar la gestión de riesgos financieros es importante identificar los factores de riesgo que enfrenta una empresa. Se debe hacer un análisis de todas las situaciones adversas o de incertidumbre que enfrenta la empresa desde todos los ámbitos que pongan en riesgo su desempeño financiero.

Un ejemplo de esto es elaborar un flujo de caja e identificar el nivel de liquidez, revisar las fallas en el sistema de control interno, verificar errores en las áreas operativas, evidenciar que las máquinas y los procesos estén funcionando adecuadamente, revisar las fluctuaciones del mercado, identificar obligaciones que no han sido pagadas, entre otros.

2. Evaluación de riesgos

Las evaluaciones de riesgos deberán realizarse tanto cuantitativa como cualitativamente. Recordemos que los riesgos financieros pueden estar asociados a operatividades de la empresa que no pueden medirse, pero sí gestionarse.

Para aquellos riesgos financieros que pueden medirse, se podrán utilizar indicadores financieros que permitan cuantificar su valor, como indicadores de liquidez, endeudamiento e insolvencia.

Tu Suscripción Actualícese, una vez más, te permite descargar este liquidador que contiene un Modelo para la elaboración de estados financieros y pautas para el análisis financiero, en el que encontrarás un cálculo de los indicadores financieros y de detrimento patrimonial e insolvencia establecidos en el Decreto 854 de 2021.

Por otra parte, también es válido utilizar herramientas como el análisis DAFO O FODA (fortalezas, oportunidades, amenazas y debilidades) para conocer el alcance de los riesgos financieros identificados.

3. Clasificación de riesgos

Una vez identificados los peligros que enfrentas, establece un nivel de prioridades para cada uno de ellos, clasificándolos desde los más críticos hasta los de menor impacto, así se podrán definir estrategias que prioricen soluciones urgentes.

Veamos un ejemplo de esto. Tenemos los siguientes riesgos:

Riesgo 1. Probabilidad de que aumente el costo de las materias primas.

Riesgo 2. No hay licencias actualizadas en los softwares de la empresa.

Riesgo 3. No se ha realizado mantenimiento preventivo a las máquinas en 1 año.

De acuerdo con el análisis del nivel de riesgo, la empresa determinó la siguiente importancia:

Nivel de riesgo | Riesgo 1 | Riesgo 2 | Riesgo 3 |

|---|---|---|---|

Alto |

| X |

|

Medio |

|

| X |

Bajo | X |

|

El riesgo 1 fue clasificado como bajo, el riesgo 2 de nivel alto y el riesgo 3 de nivel medio. Esto indica que la empresa deberá tomar medidas iniciales en las actualizaciones de software que pongan en riesgo su información, detengan las operaciones realizadas en los equipos y afecten financieramente los resultados.

4. Creación de un plan de contingencia

Al realizar el análisis del nivel de riesgo en el cuadro anterior se podrá establecer un plan de contingencia que oriente las acciones y el tiempo que llevará enfrentar cada riesgo.

Analiza lo que se debe hacer para resolver los riesgos identificados y crea tareas específicas para mitigar los impactos. Es posible que no puedas controlar todos los riesgos. Además, todos no deben afrontarse de la misma manera.

5. Asignación de responsables

Aunque es muy probable que no puedas asignar un responsable para cada riesgo, se debe tratar en la medida de lo posible de tener responsables idóneos, encargados de monitorizar los puntos críticos y los avances que se presentan en el proceso.

6. Establecer fechas y seguimiento

Establece fechas límite para gestionar los riesgos identificados, debido a que las amenazas pueden aumentar y afectar a más procesos. También es importante realizar un seguimiento de los avances que se han presentado frente a tu gestión.

Para conocer más sobre la gestión de riesgos, te invitamos a ver el siguiente vídeo, en el que la Dra. María Vanessa Ospina explica detalladamente cómo implementar el sistema de administración de riesgos en las empresas.

No hay comentarios.:

Publicar un comentario