Los indicadores financieros son una herramienta para el auditor en la medición y detección de riesgos, y en el dictámen a los estados financieros.

En este editorial ilustramos el uso de indicadores en la etapa de la planeación, ejecución y conclusión de la auditoría financiera.

Los indicadores financieros son herramientas que se diseñan utilizando la información financiera de la empresa, necesarios para medir la estabilidad, la capacidad de endeudamiento, la capacidad de generar liquidez, los rendimientos y las utilidades de la entidad, a través de la interpretación de las cifras, los resultados y la información en general.

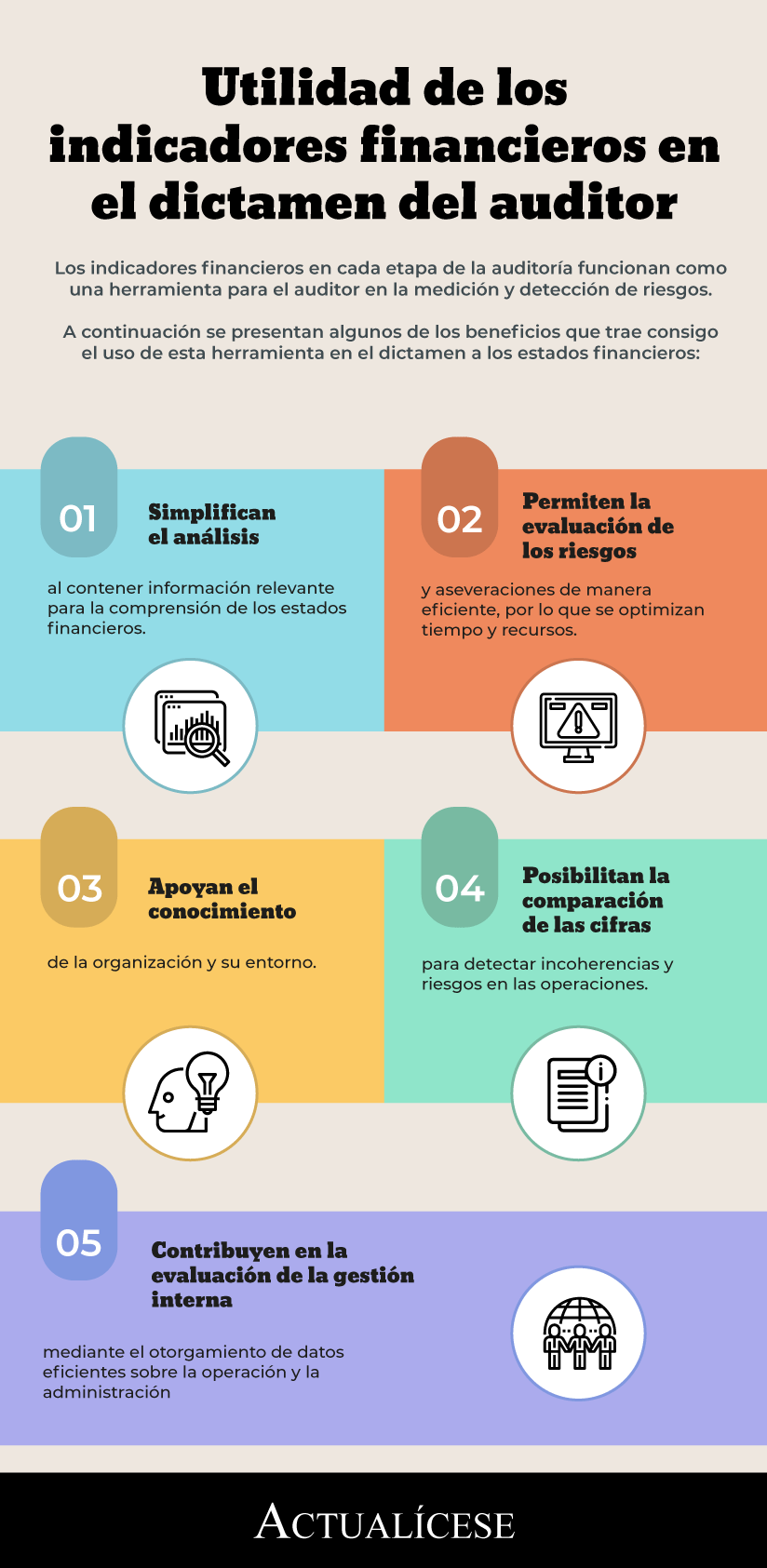

Los indicadores financieros pueden convertirse en una herramienta importante en el trabajo del auditor en el dictamen a los estados financieros.

Existen diferentes indicadores financieros que nos permiten evaluar la situación de la empresa en detalle. La siguiente infografía contiene algunos de los beneficios para el auditor en relación al uso de los indicadores financieros:

Los indicadores permiten evidenciar la situación de la empresa detallando información específica de forma cualitativa o cuantitativa. En nuestra Cartilla Práctica Herramientas de costos y presupuestos aplicadas a una entidad podrás ampliar toda la información relacionada de este tema ¡No dejes de leerla!

Para realizar un adecuado dictamen en los trabajos de auditoría o revisoría fiscal es importante el uso de indicadores financieros. Estos se generan con la información o rubros de los estados financieros.

A continuación se presentan ejemplos de los procedimientos analíticos que deben ser tenidos en cuenta en cada etapa de la auditoría:

Indicadores financieros en la planeación de auditoría

En la etapa de planeación, el auditor elaborará estrategias de auditoría con base en la NIA 300. De igual manera el auditor deberá considerar los procedimientos analíticos necesarios para la valoración de los riesgos.

El auditor realiza encargos en los que encuentra las siguientes situaciones en la etapa de planeación de la auditoría:

| Planeación de la auditoría | Indicador | Resultados |

| Empresa A | Razón corriente (activo corriente / pasivo corriente) | Pasó de 1 a 0,5 de un año a otro. |

| Empresa B | Razón corriente (activo corriente / pasivo corriente) | Pasó de 1 a 2 de un año a otro. |

La razón corriente indica la capacidad de la empresa para cubrir los pasivos a corto plazo; según el cuadro anterior, el auditor realiza una identificación de los riesgos para la empresa A, notando que en el corto plazo no cuenta con la liquidez suficiente, por lo que identifica los siguientes riesgos:

La empresa puede llegar a incumplir acuerdos de pago que generen mayores intereses.

Es posible que la empresa no haya realizado una adecuada clasificación de los activos y pasivos corrientes.

Hay indicios de que la gerencia ha realizado un cambio de la estrategia de la empresa y las decisiones han afectado la liquidez.

Por su parte, para la empresa B el auditor identifica las siguientes alertas obtenidas del análisis del indicador:

La empresa puede haber realizado una clasificación errada de los activos y pasivos corrientes.

Posible ineficiencia en el manejo de efectivo de la empresa.

Los costos podrían estar derivados del exceso de existencias de inventario.

La gerencia podría haber realizado un cambio de la estrategia de la empresa incrementando los excedentes de activos.

En el análisis de los indicadores financieros relacionados con la identificación de los riesgos se hace necesario reunir mayor información de soporte (obtenida de la dirección o revisión documental) con la debida diligencia profesional.

Indicadores financieros en la ejecución de la auditoría

Responder a los riesgos implica realizar los procedimientos que fueron planeados por el auditor, dado que una eficaz ejecución en la auditoría hará que la evidencia pueda ser suficiente y apropiada.

Los indicadores financieros en la etapa de ejecución permiten apoyar los procedimientos y las pruebas de auditoría. Para ilustrar este concepto se presenta el siguiente ejemplo:

El auditor encuentra las siguientes situaciones en la etapa de ejecución de la auditoría:

| Ejecución de la auditoría | Indicador | Resultados |

| Empresa A | Rotación de cartera (saldo de cuentas por cobrar x 360 días) / ventas | Rotación de cartera de 30 días. En el sector es de 90 días. |

| Empresa B | Índice de crecimiento de ventas (ventas período actual – ventas período anterior) / ventas período anterior | Las ventas se han incrementado. |

El auditor realizó para la empresa A procedimientos de análisis de cartera e identifica un menor plazo de recaudo de cartera; a pesar de que el indicador es positivo para la empresa, es necesario la compararlo con el mercado del sector e identificar las actuaciones que llevan a estos resultados.

Por lo anterior, el auditor advierte para la empresa A que:

Pueden existir negociaciones de cartera con empresas de factoring sin la aprobación de la junta directiva.

Pueden existir negociaciones con descuentos financieros sin aprobación.

Para la empresa B se presentan también resultados positivos en el indicador, relacionados con un incremento de ventas. No obstante, es tarea del auditor relacionar los escenarios que podrían ser adversos a este indicador y el hecho de que el crecimiento de las ventas no sea coherente con el crecimiento de los activos o con los precios de los productos o servicios podría indicar algo.

De esta manera, para la empresa B el auditor infiere que:

La empresa posiblemente realizó un inadecuado reconocimiento de ingresos.

Existen posibles activos no reconocidos en el balance.

“los indicadores financieros deben ser correlacionados con el análisis de las cifras de los estados financieros y el marco de aplicación de Estándares Internacionales”

Es importante que el auditor no solo interprete los indicadores desde el punto de vista de las fórmulas que posibilitan el cálculo, antes bien, los indicadores financieros deben ser correlacionados con el análisis de las cifras de los estados financieros y el marco de aplicación de Estándares Internacionales de la empresa.

Indicadores financieros en las conclusiones de la auditoría

Las conclusiones a las que llegue el auditor deberán estar soportadas por evidencia suficiente y apropiada. En esta etapa cada saldo de las cuentas de los estados financieros deberá tener una conclusión y el profesional deberá soportarla en sus papeles de trabajo.

Por lo anterior, las conclusiones a las que haya llegado el auditor para formar una opinión de los estados financieros deberán obtener un respaldo en los indicadores financieros. El siguiente ejemplo ilustrará dichas afirmaciones.

El auditor advierte los siguientes indicadores:

| Conclusiones de la auditoría | Indicador | Resultados |

| Empresa A | Rotación de proveedores (Saldo de cuentas por pagar x 360 días) / ventas | Pasó de 30 a 45 días. |

| Empresa B | Margen de utilidad neta (utilidad neta / ventas netas) | Es superior a los márgenes de utilidad de las empresas del mismo sector. |

El auditor, luego de haber realizado las pruebas correspondientes e indagado con los proveedores de la empresa A, repara que existen demoras en el pago a estos actores, por ello concluye que:

Existe una afectación de la hipótesis fundamental de empresa en funcionamiento.

Existe una deficiencia en la línea de abastecimiento por incumplimiento de pagos.

Para la empresa B, en la etapa de conclusiones el auditor advierte que :

Existen costos del período no reconocidos o reconocidos en el período diferente al año que corresponde.

Existen ventas con vinculados con un precio que no corresponde a la realidad económica.

Las etapas de la auditoría realizadas por el auditor deben estar pensadas con el objetivo de prever lo que podría salir mal. De esta manera el auditor podrá direccionar los riesgos de manera eficiente y optimizar el trabajo hacia dichos escenarios. La auditoría de estados financieros está basada en riesgos, lo cual significa que las labores desempeñadas por el auditor, relacionadas con los indicadores financieros, deben estar centradas en las áreas donde considere que pueden surgir riesgos.

En este punto estarás interesado en nuestra conferencia Análisis de indicadores financieros: herramienta efectiva de evaluación y detección de riesgos, donde el contador público y especialista en finanzas corporativas Roberto Valencia ampliará toda la información del análisis de los indicadores financieros en el proceso de auditoría.