España se suma a la lista y empezará a cobrar impuestos a inicios de 2021 luego de aprobar la medida en el Congreso en octubre

Hace años la Unión Europea se apersonó del cobro de impuestos a las plataformas digitales al darse cuenta que, aún cuando aumentaban su presencia en la región, su facturación no se veía reflejada en el recaudo tributario.

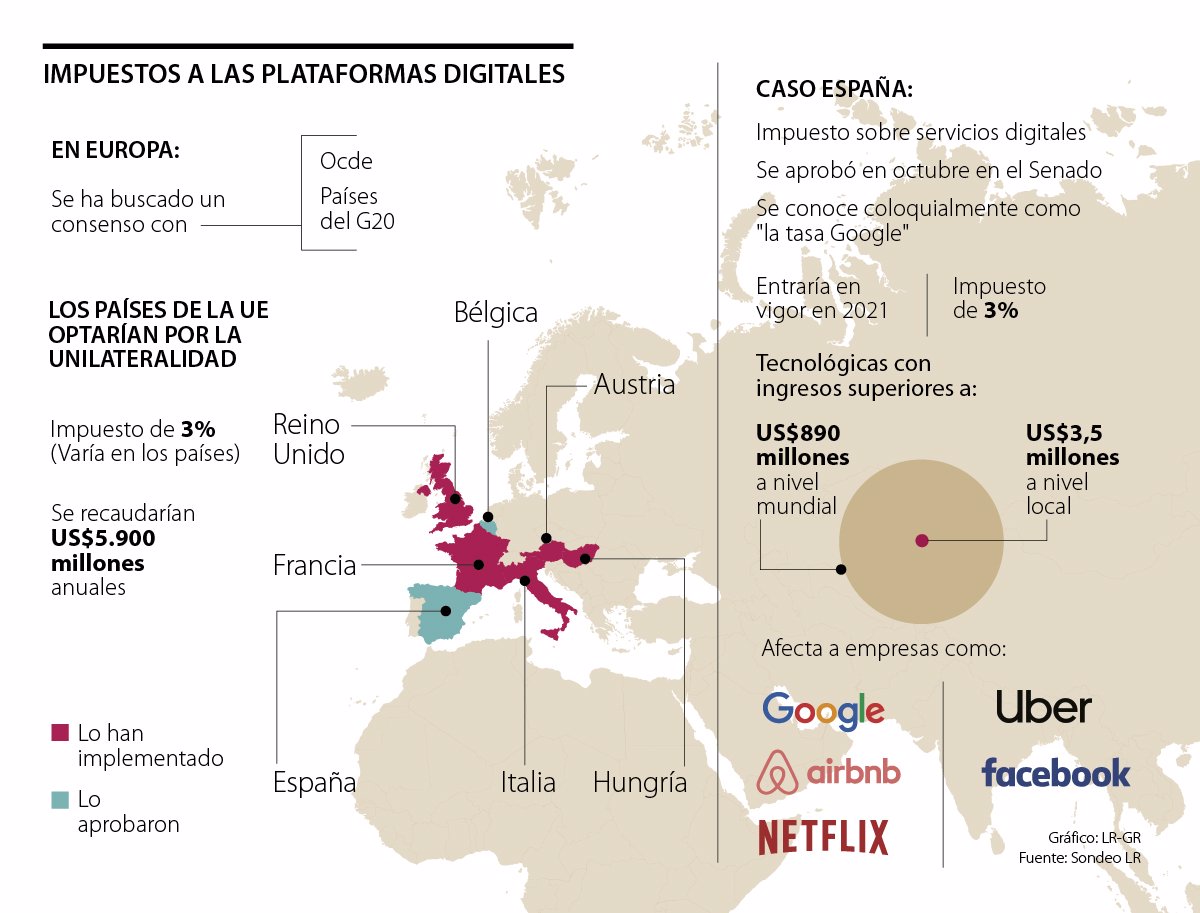

Al respecto se propuso una tasa colectiva de 3% que aplicaría a las tecnológicas que tuvieran una facturación global de más de US$922 millones y más de US$61 millones solo en la región europea. Conocida coloquialmente como “tasa Google”.

A la fecha lo han implementado varios países de la región como Francia e Italia con una tasa de 3%; Reino Unido con 2%; Austria con 5% y, Hungría y Turquía que cobran 7,5%.

España se sumaría a la lista luego de aprobarlo en el Senado en Octubre. La medida entraría en vigor a inicios de 2021 y cobrarían la tasa estándar de la UE de 3%. Se conoció que, desde la misma fecha, Netflix empezaría a tributar en España.

La regla específica en ese país es que cualquier entidad que supere los US$890 millones a nivel mundial y US$3,5 millones a nivel local tendrá que hacerlo.

Netflix no solo empezaría a tributar, sino que también cambiaría su denominación en el registro mercantil a servicio de transmisión en España y el objeto social en el que ya se comprendía la distribución de contenidos audiovisuales.

Otros países como Bélgica, Reino Unido y Austria han propuesto la implementación con tasas de 3%; 2% y 5% respectivamente. A pesar de que cada país está planteando una tasa diferente dependiendo de sus consideraciones, se tiene presente que hay una necesidad por regular los impuestos de las plataformas digitales.

“Estas asimetrías tributarias han impulsado un nuevo debate sobre la estructura tributaria de productos digitales en el mercado europeo”, comentó Pablo Márquez, Socio de la firma Mbcr y profesor de la Universidad Javeriana.

La UE no solo ha buscado un consenso entre países, sino también una tarifa y legislación global para que las reglas del juego sean mucho más claras con las tecnológicas, pero a la fecha nada se ha concretado.

En septiembre la presidenta de la Comisión Europea (CE) Úrsula Von den Leyer dio un ultimátum y señaló que de no haber un consenso con la Organización para la Cooperación y el Desarrollo Económicos (Ocde) y los países del G20 se aprobaría una tarifa unilateral.

Por su parte, el comisario económico europeo, Paolo Gentiloni, explicó, en entrevista con el Financial Times, que la CE presionaría a los países comunitarios que estaban permitiendo a las tecnológicas pagar menos impuestos al declarar sus ingresos en los países con los regímenes fiscales más bajos.

“En Europa, por ser mercado común, la localización de sujeto era poco importante al definir su cumplimiento con las normas europeas”, dijo Márquez, quien también explicó que la tasa pagada podría resultar baja cuando las empresas facturan desde otros países.

Lo cierto es que la UE ahora está más apurada que antes en lograr que las tecnológicas paguen sus impuestos pues serían fondos necesarios para la recuperación pospandemia.

“Debemos utilizar todas las herramientas a nuestro alcance para abordar la planificación fiscal agresiva, especialmente ahora que estamos trabajando en los principios que definirán la implementación del fondo de recuperación”, comentó el comisario Gentiloni.

Esta sería una de las reformas pensadas para el Fondo europeo de Recuperación para el covid que, actualmente, está valorado en US$890.437 millones y que solicitará financiación de todos los países miembro de las Comisión Europea.

La respuesta de las compañías por impuesto

Una gran parte de las plataformas son de EE.UU. y no fue raro que al imponer los impuestos, el mismo Gobierno lo señaló como una arremetida. En el caso de Francia, la administración de Trump amenazó con poner una arancel de 100% a todos sus productos y el país pospuso el cobro, con lo que se hace necesaria una normativa global.

“En el seno de la UE se han realizado esfuerzos para llegar a un acuerdo, de la mano de la Ocde, en torno a la tributación de ingresos por servicios digitales a más tardar en 2021”, comentó Jaime E. Gómez de Posse Herrera Ruiz.

De ser así, los países europeos contarían con reglas comunes que, incluso, podrían ser adoptadas por otras regiones, lo que facilitaría la regulación y control de todas las plataformas digitales.

Los países europeos cobran hasta 7,5% a las empresas tecnológicas en impuestos (larepublica.co)