Es importante que el Ministerio de Hacienda sensibilice sobre el recaudo de impuestos, pues se ha avanzado en esta tarea y eso debería evitar más reformas tributarias

Septiembre será un mes clave para la administración de Gustavo Petro, no solo debe haber configurado ya su equipo de Gobierno, sino porque la nueva reforma tributaria debería quedar aprobada en pocas semanas, el presupuesto para 2023 ajustado y el Plan Nacional de Desarrollo para el próximo cuatrienio listo. Lo más importante por ahora es sincronizar presupuestos e ingresos, de tal manera que no se vuelva a hablar de reformas tributarias al menos por lo que resta del gobierno; Colombia no debe seguir navegando por las turbias aguas de la inseguridad tributaria, revueltas por las cada vez más frecuentes colocaciones de nuevos impuestos y el cambio en las reglas de juego impositivo.

¿Cuánto dinero necesita el Gobierno Nacional de turno para financiar el Presupuesto General de la Nación? ¿Cuánto le aportan las empresas industriales y comerciales del Estado? ¿En cuánto necesita endeudarse? Hay aspectos que pertenecen a los ingresos corrientes u ordinarios y otros son extraordinarios, el punto es que el país político, económico y empresarial, no puede vivir de tributaria en tributaria, así no se pueden hacer negocios ni montar empresas; un país tiene que tener seguridad tributaria y para eso es urgente que la discusión del presupuesto deba hacerse a la par con un análisis de dónde derivan los ingresos.

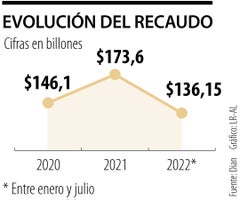

Los datos de recaudo de la Dian dictan que esa tarea se está cumpliendo de manera eficiente desde hace más de una década; que el país contributivo ha evolucionado en montos recaudados y en número de contribuyentes, pero todo parece indicar que las necesidades administrativas y las inversiones sociales son insaciables y no hay monto que les sirva. El Gobierno pasado hizo tres reformas tributarias y el actual radicó en el Congreso otra tributaria al siguiente día de haberse instalado en la Casa de Nariño; algo no está funcionando, pues las administraciones nacionales no saben hacer más que tributarias sin que presenten un plan de ahorro u otras ideas menos duras para las personas naturales y jurídicas; y lo peor, es que siempre son los mismos castigados, los asalariados indefensos y los empresarios.

El presupuesto general debe superar $410 billones y si el recaudo para este año es de $202 billones, aún estamos por debajo de 50%, el resto se completa con deuda y permanece un déficit de unos $90 billones. La última década -con excepción de 2020- ha mostrado un aumento constante en el monto de recaudo. Según los datos de la Dian, se pasó de recaudar $99,2 billones en 2012 (cifra parecida a lo que se logró en 2021 solo a julio), mientras que 2021 cerró con ingresos tributarios superiores a $173,6 billones y este año esa meta se superará con creces. La nueva Dian debe disminuir los montos de evasión y elusión de impuestos para que la tributación de las personas naturales y jurídicas se estabilice.

Los ingresos tributarios del Estado están mal distribuidos y deben equipararse al resto del continente y la Ocde, en Colombia los gravámenes sobre naturales representan apenas 7% del total del recaudo, en América Latina y el Caribe es de 10% y en la Ocde 23%. Todo puede ser argumentado, pero poco a poco, no se puede alcanzar estos niveles en una sola tributaria, debería haber un plan en el largo plazo, pero primero un plan de ahorro, pues los impuestos no deben irse a la administración.