Efectuar la conciliación bancaria en un sistema contable resulta ser un importante y frecuente proceso operativo al interior de las entidades.

A continuación, te contamos los aspectos que no debes perder de vista y te explicamos paso a paso todos los detalles en el proceso para su realización.

La

conciliación bancaria es un proceso operativo mediante el cual se pueden contrastar y conciliar las cifras reconocidas en la información financiera con las reportadas por la entidad bancaria correspondiente.

La conciliación bancaria permite identificar diferencias entre los saldos contables y los extractos bancarios, de ahí que hay múltiples razones por las cuales, por lo general, los saldos de los extractos bancarios no coinciden con los de las subcuentas destinadas para bancos en el efectivo y sus equivalentes; por este motivo, la entidad se ve obligada a realizar periódicamente un proceso de contrastación en el que se comparan detalladamente los movimientos reportados por el banco en los extractos y los que se reconocieron en la información financiera.

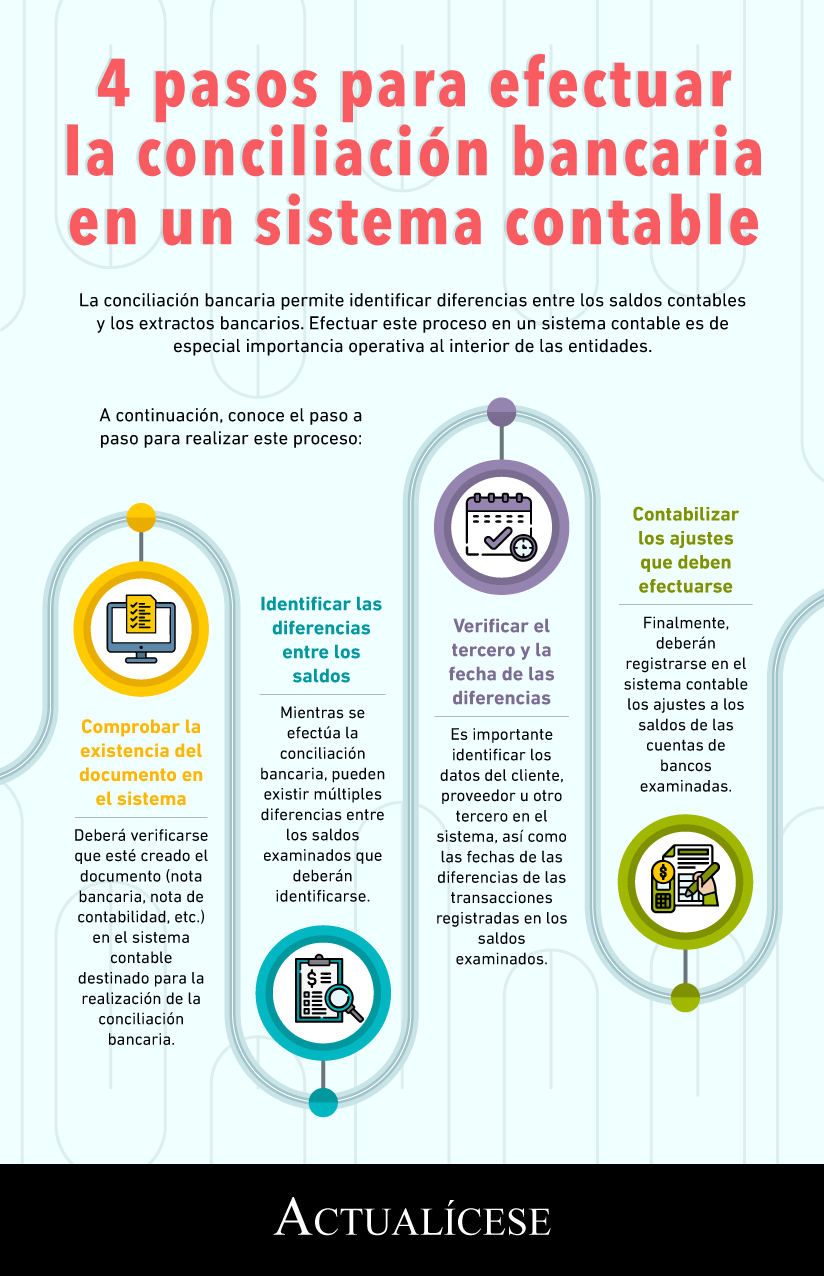

Aspectos clave para realizar una conciliación bancaria en un sistema contable

La siguiente infografía resume los aspectos que deben tenerse en cuenta para realizar una conciliación:

1. Comprobar el documento en el software para realizar la conciliación

Por medio de una nota bancaria, una nota contable o una nota interna, o cualquier otro documento destinado solamente a la contabilización de las partidas conciliatorias, es posible introducir información que permita realizar ajustes periódicos a los saldos objeto de conciliación en un software contable.

“el primer aspecto que debe verificar el contador, auditor o auxiliar contable en el proceso de conciliación bancaria será el de verificar que esté creado el documento en el sistema contable destinado para tal fin”

Por lo anterior, el primer aspecto que debe verificar el contador, auditor o auxiliar contable en el proceso de conciliación bancaria será el de verificar que esté creado el documento en el sistema contable destinado para tal fin.

2. Identificar las diferencias entre los saldos contables y los extractos bancarios

Mientras se efectúa la conciliación bancaria pueden existir múltiples diferencias entre los saldos examinados, razón por la que presentamos las diferencias más comunes:Errores de digitación por parte de la empresa.

Errores de la entidad financiera en la liquidación de determinados conceptos.

Ausencia de reconocimiento en el sistema de información financiera de la compañía, de notas débito y crédito realizadas por la entidad financiera.

Existencia de cheques que la entidad reconoció en su información financiera al momento de realizar el giro, pero que no han sido cobrados por el portador.

Consignaciones realizadas por terceros (clientes) a la cuenta bancaria, pero que no estaban reconocidas en la información financiera.

3. Verificar los datos del tercero y fecha de la transacción que presenta diferencias

Además de la revisión de las cifras que necesitarán ajustarse, es importante identificar los datos del tercero en el software, para esto se debe verificar la información contenida en contabilidad versus los datos de los movimientos detallados en los extractos. De igual manera, verificar la fecha de la transacción reportada es un procedimiento que no debe pasarse por alto.

4. Contabilizar los ajustes que deben efectuarse

Para tener claridad en este punto, observemos la contabilización de un pago realizado a un proveedor por medio de un cheque registrado en el siguiente comprobante de egreso:

Comprobante de egreso No 0073

28 de marzo de 2022 |

Código/Concepto | Débito | Crédito |

2205 Proveedores | $ 1.000.000 | |

1110 Bancos nacionales | | $ 1.000.000 |

Al realizar la conciliación bancaria se identifica que el cheque fue devuelto por el banco, lo cual ha originado diferencias entre los extractos bancarios y los saldos de los libros contables, por lo cual se procede a realizar el siguiente ajuste en una nota bancaria a final de mes para revertir la operación:

Nota bancaria No 0011

31 de marzo de 2022 |

Código/Concepto | Débito | Crédito |

2205 Proveedores | | $ 1.000.000 |

1110 Bancos nacionales | $ 1.000.000 | |

En este segundo ejemplo veamos el caso del registro del pago de un cliente por mercancía vendida, registrado en el correspondiente recibo de caja:

Recibo de Caja No 0025

15 de abril de 2022 |

Código/Concepto | Débito | Crédito |

1305 Clientes | | $ 12.000.000 |

1110 Bancos nacionales | $ 12.000.000 | |

Igual a como sucedió en el ejemplo anterior, el cheque fue devuelto, por lo que se presentaron diferencias entre los registros contables y los extractos bancarios, por lo que será necesario revertir la operación en una nota bancaria, así:

Nota bancaria No 0012

30 de abril de 2022 |

Código/Concepto | Débito | Crédito |

1305 Clientes | $ 12.000.000 | |

1110 Bancos nacionales | | $ 12.000.000 |

Transacciones pendientes por identificar

En la verificación de los ajustes que deben hacerse a los saldos examinados en la conciliación bancaria es posible identificar una transacción registrada por el banco de un abono de un cliente a la entidad; sin embargo, este registro no está en contabilidad, pues no hay un reporte de su identificación.

Guía para realizar una conciliación bancaria en un sistema contable | | Actualícese (actualicese.com)