Con este decreto, MinTIC explica cómo es que usted puede mantener el beneficio en el impuesto en la renta y cómo puede aplicar

Desde el año gravable de 2024, la tarifa preferencial en el impuesto de renta ya no estará disponible para usuarios industriales de zonas francas que se hayan habilitado después del 13 de diciembre de 2022.

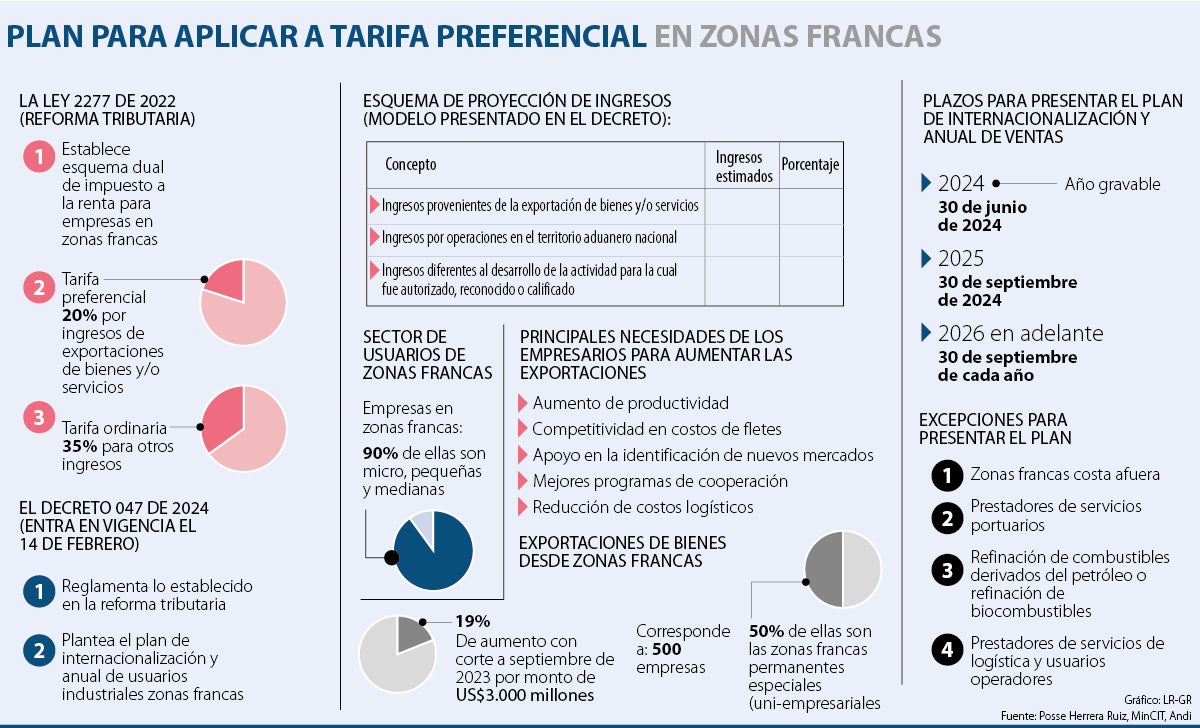

Ahora se regirá lo determinado por la última reforma tributaria, un esquema dual en el pago de impuesto a la renta para las empresas usuarias de zonas francas: la tarifa preferencial de 20% por ingresos de exportaciones de bienes y/o servicios, y la tarifa ordinaria 35% para otros ingresos.

Pero para poder mantener la tarifa preferencial del impuesto sobre la renta, las empresas tienen que desarrollar un plan de internacionalización.

“Se establece una tarifa preferencial sobre la renta para los usuarios industriales de zonas francas que en 2023, 2024, 2025 y años siguientes, acuerden, suscriban y cumplan con un plan de internacionalización y anual de ventas en el cual establezcan objetivos máximos de ingresos netos por operaciones y demás ingresos que se obtengan durante el año gravable correspondiente”, señala el artículo 11 de la Ley 2277 de 2022, de la reforma tributaria.

Y según como lo explica el parágrafo seis, para ello los usuarios tendrán que suscribir el acuerdo de internacionalización con el Ministerio de Comercio, Industria y Turismo, MinCIT, para cada uno de los años gravables. En caso de no suscribir el acuerdo o incumplir los objetivos máximos de ingresos, la tarifa del impuesto de renta será la tarifa general, 35%.

El 30 de enero de este año, el MinCIT publicó el Decreto 47 con el cual explica la regulación y características del Plan de Internacionalización y anual de ventas, y se establecen los objetivos máximos de ingresos netos por operaciones de cualquier naturaleza.

Además, entregó los requisitos que debe presentar para realizar la solicitud de suscripción del plan, entre ellos está realizar la solicitud para la suscripción en los siguientes plazos: si es sobre el año gravable 2024 se deberá solicitar, a más tardar, el 30 de junio de este año.

Para los años gravables 2025 y siguientes será a más tardar el 30 de septiembre del año gravable anterior de aquel en el cual se pretende aplicar la tarifa diferencial.

En la solicitud se debe presentar la descripción general, objetivos, metas e ingresos estimados por la exportación de bienes y/o servicios, por las ventas al territorio aduanero nacional y por los ingresos diferentes al desarrollo de su actividad, y la proyección de la totalidad de ingresos estimados expresados en dólares FOB, y desagregarlo según el esquema indicado por el decreto (ver gráfico).

Para la directora de la Cámara de Usuarios de Zonas Francas de la Andi, Angélica Peña, el gran reto de implementar este nuevo modelo de Plan de Internacionalización es que esta norma esté en consonancia con el Conpes de Reindustrialización, y se acompañe de una política de promoción a la exportación y atracción de inversión en zona franca, que también se encargue de fallas estructurales que impiden que Colombia se consolide como un país exportador.

Además, señaló que después de la reforma tributaria ha aumentado el número de empresas que se han instalado en zonas francas.

“Lo que demuestra que los empresarios confían en las ventajas competitivas que le ofrece el sector y esto va más allá de la tarifa diferencial de renta, se relaciona con el régimen de comercio exterior, la infraestructura, la logística, la seguridad, la estabilidad en el acceso a energía y el trabajo que las zonas francas han hecho en materia de sostenibilidad”.

La directora de Aduanas y Comercio Exterior de Posse Herrera Ruiz, María Paula Sánchez Niño, resaltó que los usuarios industriales podrán determinar los objetivos máximos de ventas al territorio nacional, sin que se exija un cumplimiento de un umbral.

ANGÉLICA PEÑADIRECTORA CÁMARA USUARIOS ZONAS FRANCAS DE ANDI

“El decreto 047 tiene un esquema sencillo de proyección de ingresos que permite presentar planes hechos a la medida de su realidad empresarial y sus capacidades”.

MARÍA PAULA SÁNCHEZ NIÑODIRECTORA COMERCIO EXTERIOR EN POSSE HERRERA RUIZ

“Los usuarios que deseen aplicar tarifa preferencial a exportaciones en 2024 y 2025 deberán presentar dos planes de internacionalización y ventas este año”.

“Esto es favorable para los usuarios en la medida que confiere libertad para determinar los compromisos, a diferencia de otros proyectos normativos que exigían umbrales mínimos y un aumento progresivo de las exportaciones”.

En cuanto a la exportación de servicios para la renta líquida gravable sometida a la tarifa preferencial, Sánchez señala que estará limitada a aquellos servicios que se presten desde Colombia a otro territorio (comercio transfronterizo) o en los que exista un desplazamiento del consumidor a otro territorio (consumo en el extranjero).

Entre las claves que la experta entrega es iniciar a trabajar en el plan lo antes posible, y tener en cuenta fechas claves, el 31 de enero de cada año como plazo para acreditar el cumplimiento del plan mediante un reporte en el caso de Grandes Contribuyentes; y el 31 de marzo de cada año como máximo para otros usuarios.

Para saber que el plan ya está cumplido se deben identificar dos características, “el valor absoluto de ingresos provenientes de las exportaciones de bienes y/o servicios sea igual o superior a los planteados en el plan de internacionalización; y cuando el porcentaje correspondiente a las exportaciones de bienes y servicios sea igual o superior a los planteados en este plan”, concluyó Sánchez Niño.

Antecedentes

La Corte Constitucional estableció en un fallo de octubre de 2023 que las condiciones de exportación establecidas en la reforma solamente aplicarían para usuarios calificados después del 13 de diciembre de 2022. Luego, el decreto 047 establece condiciones para que las empresas ubicadas en zona franca suscriban acuerdos de Planes de Internacionalización y anual de ventas con el Gobierno, y límites a sus ingresos por operaciones distintas a las de exportación de bienes y/o servicios.