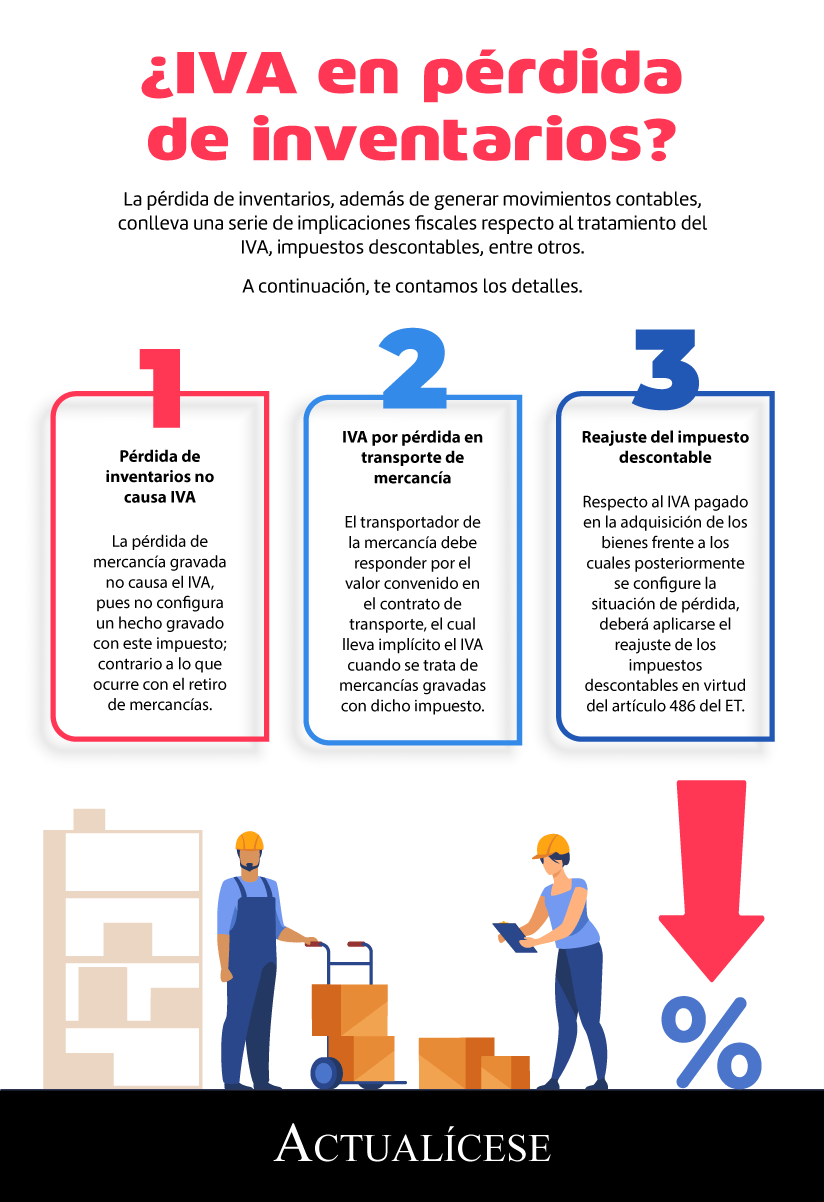

La pérdida de inventarios, además de generar movimientos contables, conlleva una serie de implicaciones fiscales respecto al tratamiento del IVA, impuestos descontables, entre otros.

En el Concepto 658 de 2022 la Dian aclaró ciertos puntos. Conoce estas importantes aclaraciones a continuación.

Antes de abordar el tema del tratamiento fiscal del IVA en la pérdida de inventarios, es importante marcar la diferencia entre una “pérdida” y un “retiro”, toda vez que cada uno dá origen a un tratamiento tributario diferente en materia del IVA.

Así, a la luz del literal “b” del artículo 421 del Estatuto Tributario –ET–, los retiros de bienes corporales muebles realizados por el responsable para su uso o para formar parte de los activos fijos de la empresa se consideran ventas. Por tanto, estarán gravados con la tarifa general del IVA, independientemente de la destinación o uso que se les dé.

Ahora bien, en cuanto a la pérdida de inventarios, se hace referencia a aquellos bienes que se rompen, pierden o sufren daño; estos no causan el IVA, dado que tales hechos no constituyen venta para efectos de este impuesto. Por tanto, se deben contabilizar como una pérdida, la cual deberá soportarse con los documentos pertinentes que dan crédito del hecho.

De acuerdo con lo anterior, debe tenerse claro que bajo la normativa fiscal vigente la pérdida de mercancía gravada no causa el IVA, pues no configura un hecho gravado con este impuesto (ver los artículos 420 y 421 del ET).

Tratamiento del IVA en la indemnización por pérdida de mercancía objeto de transporte

Cuando la mercancía se pierda en el curso del transporte, y en virtud del contrato celebrado entre el propietario de la mercancía y el transportador se origine una indemnización, se deberá tener en cuenta el tratamiento especial del IVA.

La Dian mediante el Concepto 658 de mayo 20 de 2022 se refiere al tema en cuestión. Indica que el numeral 1.3 del Concepto Unificado del IVA 00001 del 19 de junio de 2003 establece que, si el IVA se causó sobre la carga transportada (mercancía), sea que este se encuentre o no discriminado en la factura o documento equivalente, debe entenderse que dicho valor forma parte del costo de la mercancía puesta en el lugar y fecha acordados para la entrega. Por tanto, el monto del IVA sobre la mercancía debe ser indemnizado por el transportador en caso de pérdida.

“el transportador de la mercancía debe responder por el valor convenido en el contrato de transporte, el cual lleva implícito el IVA cuando se trate de mercancías gravadas con dicho impuesto”

En pocas palabras, el transportador de la mercancía debe responder por el valor convenido en el contrato de transporte, el cual lleva implícito el IVA cuando se trate de mercancías gravadas con dicho impuesto.

Ahora bien, es necesario precisar que el hecho de que el transportador, dentro de la indemnización, cubra el valor del IVA en razón de que forma parte del valor asegurado, no significa que el IVA se cause por la prestación del servicio del transporte, dado que de acuerdo con el numeral 9 del artículo 476 del ET, modificado por el artículo 11 de la Ley 2010 de 2019, el servicio de transporte se encuentra excluido de este impuesto.

Procedencia del impuesto descontable y su reajuste

Respecto a la procedencia del impuesto descontable, se deberá considerar lo consagrado en los artículos 485 y 486 del ET:

Artículo 485. Impuestos descontables. Los impuestos descontables son:El impuesto sobre las ventas facturado al responsable por la adquisición de bienes corporales muebles y servicios.

El impuesto pagado en la importación de bienes corporales muebles.

(Los subrayados son nuestros).

Artículo 486. Ajuste de los impuestos descontables. El total de los impuestos descontables computables en el período gravable que resulte de acuerdo con lo dispuesto en el artículo anterior <485>, se ajustará restando:El impuesto correspondiente a los bienes gravados devueltos por el responsable durante el período.

El impuesto correspondiente a adquisiciones gravadas, que se anulen, rescindan, o resuelvan durante el período.

Parágrafo. Habrá lugar al ajuste de que trata este artículo en el caso de pérdidas, hurto o castigo de inventario a menos que el contribuyente demuestre que el bien es de fácil destrucción o pérdida, y la pérdida no excede del 3% del valor de la suma del inventario inicial más las compras.

(El subrayado es nuestro).

De acuerdo con lo anterior, el parágrafo del artículo 486 del ET refiere al IVA pagado en la adquisición de los bienes frente a los cuales posteriormente se configure la situación de pérdida, hurto o castigo de inventarios. En este caso se deben reajustar los impuestos descontables, restándolos del total de los impuestos descontables procedentes para el período correspondiente, excepto cuando el responsable demuestre que el bien es de fácil destrucción de pérdida y la pérdida no exceda del 3 % del valor del inventario inicial más las compras.

Recordemos que, para reflejar el ajuste por castigo de inventarios dentro del formulario 300 para las declaraciones de IVA, lo que dispone la Dian es que se deberá utilizar el renglón 80, el cual es un valor que restará dentro de la sección de los valores por “IVA descontable”. Es decir, la Dian no indica que dicho valor se deba reportar como un valor positivo dentro de la sección del IVA generado (lo cual sí sucede con el renglón 66, en el que se reporta el valor del IVA de las compras que se devolvieron o se anularon).

Efectos fiscales de las pérdidas cuando están cubiertas por póliza de seguros

Desde el punto de vista del impuesto de renta, respecto a los efectos fiscales de las pérdidas de bienes cuando están cubiertos por pólizas de seguros de daño y el tratamiento de las indemnizaciones recibidas, es importante tener en cuenta lo siguiente: de las indemnizaciones (sean en dinero o en especie), la parte correspondiente al daño emergente será tratada fiscalmente como ingreso no constitutivo de renta ni ganancia ocasional.

Lo anterior, siempre y cuando se demuestre que la totalidad de la indemnización se invierta en la adquisición de bienes iguales o semejantes a los que estaban cubiertos por el seguro (ver el artículo 45 del ET). Por su parte, la indemnización por lucro cesante constituirá renta gravable.

Ahora bien, de conformidad con el artículo 148 del ET, la pérdida de bienes del activo movible reflejada en el juego de inventarios no es deducible en el impuesto de renta, pues ello implicaría reconocer de manera concurrente dicha pérdida.

Artículo 148. Deducción por pérdidas de activos: Son deducibles las pérdidas sufridas durante el año o período gravable, concernientes a los bienes usados en el negocio o actividad productora de renta y ocurridas por fuerza mayor.

(…)

No son deducibles las pérdidas en bienes del activo movible que se han reflejado en el juego de inventarios.