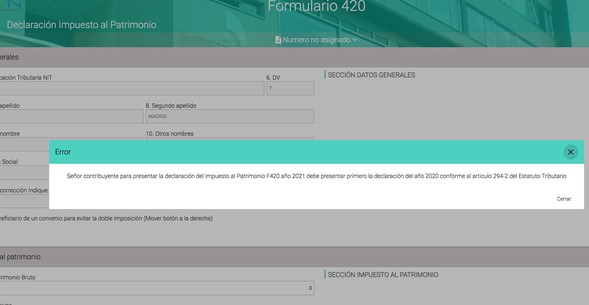

La plataforma Muisca no efectuaba controles necesarios para definir correctamente la base gravable del formulario 420 de 2021; entre ellos, verificar que el contribuyente hubiese presentado primero la declaración de 2020.

La Dian se vio obligada a ajustarla, y ahora sí se está verificando el requisito.

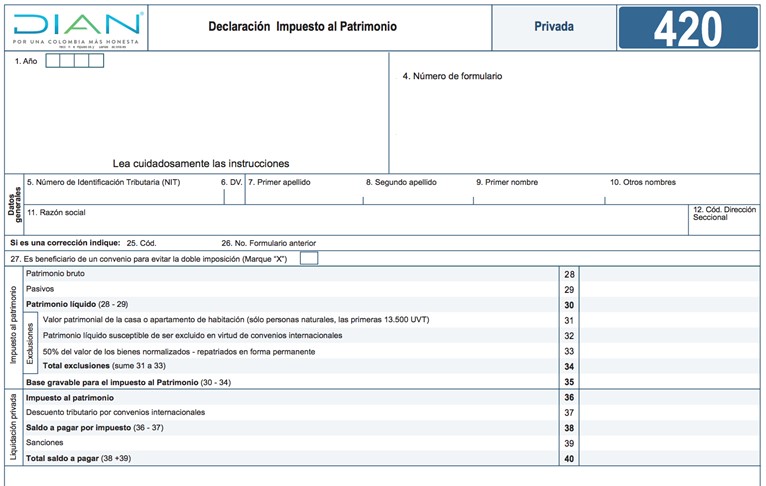

El pasado 7 de abril de 2021, a través de un editorial escrito por nuestro líder de investigación tributaria, el Dr. Diego Guevara, habíamos puesto en evidencia el serio problema que se estaba generando hasta dicha fecha en la elaboración virtual del formulario 420 para el impuesto al patrimonio del año 2021 en la plataforma Muisca de la Dian (ver artículos 292-2 al 298-8 del Estatuto Tributario –ET–, luego de ser modificados con los artículos 43 al 49 de la Ley 2010 de 2019).

En efecto, en dicho editorial se explicó que para elaborar la declaración del año 2021 se utilizaría el mismo formulario 420 utilizado para las declaraciones del año 2020 (ver Resolución 000074 de julio de 2020.

“se hacía necesario que la plataforma Muisca de la Dian primero controlara que el contribuyente sí hubiese presentado previamente la declaración de 2020 en el formulario 420”

Sin embargo, para definir correctamente la base gravable de 2021 (renglón 35 del formulario 420), se hacía necesario que la plataforma Muisca de la Dian primero controlara que el contribuyente sí hubiese presentado previamente la declaración de 2020 en el formulario 420, pues el parágrafo 2 del artículo 295-2 del ET establece que la base gravable final del año 2021 dependerá de tomar como referencia el valor del patrimonio líquido gravable del año 2020 (renglón 35 del formulario del año 2020) e incrementarlo o disminuirlo con el 25 % de la inflación del año 2020 (que fue de 1,61 %).

Por tanto, como el Muisca no estaba haciendo dicho control, los contribuyentes que entraran a diligenciar el formulario 420 de 2021 observaban que la plataforma diligenciaba el renglón 35 por aritmética simple (tomando el valor del renglón 30 y restándole el 34), pero eso era algo totalmente equivocado, pues el mencionado renglón 35 no siempre se obtendrá por aritmética simple, ya que primero deberán hacerse los cálculos especiales anteriormente mencionados (ver nuestro editorial Formulario virtual 420 del impuesto al patrimonio 2021 no hace cálculos correctos y nuestro liquidador Proyección del impuesto al patrimonio y cálculo del de normalización y/o saneamiento 2020).

El ajuste que tuvo que hacer la Dian a su formulario virtual 420 del año 2021

A raíz de lo anterior, y solo después de la denuncia que hicimos el 7 de abril de 2021, la Dian se vio obligada a ajustar el diligenciamiento virtual del formulario 420 del año 2021, pues en estos momentos la plataforma Muisca ya está controlando que el contribuyente primero haya presentado la declaración del año 2020 (ver captura de pantalla).

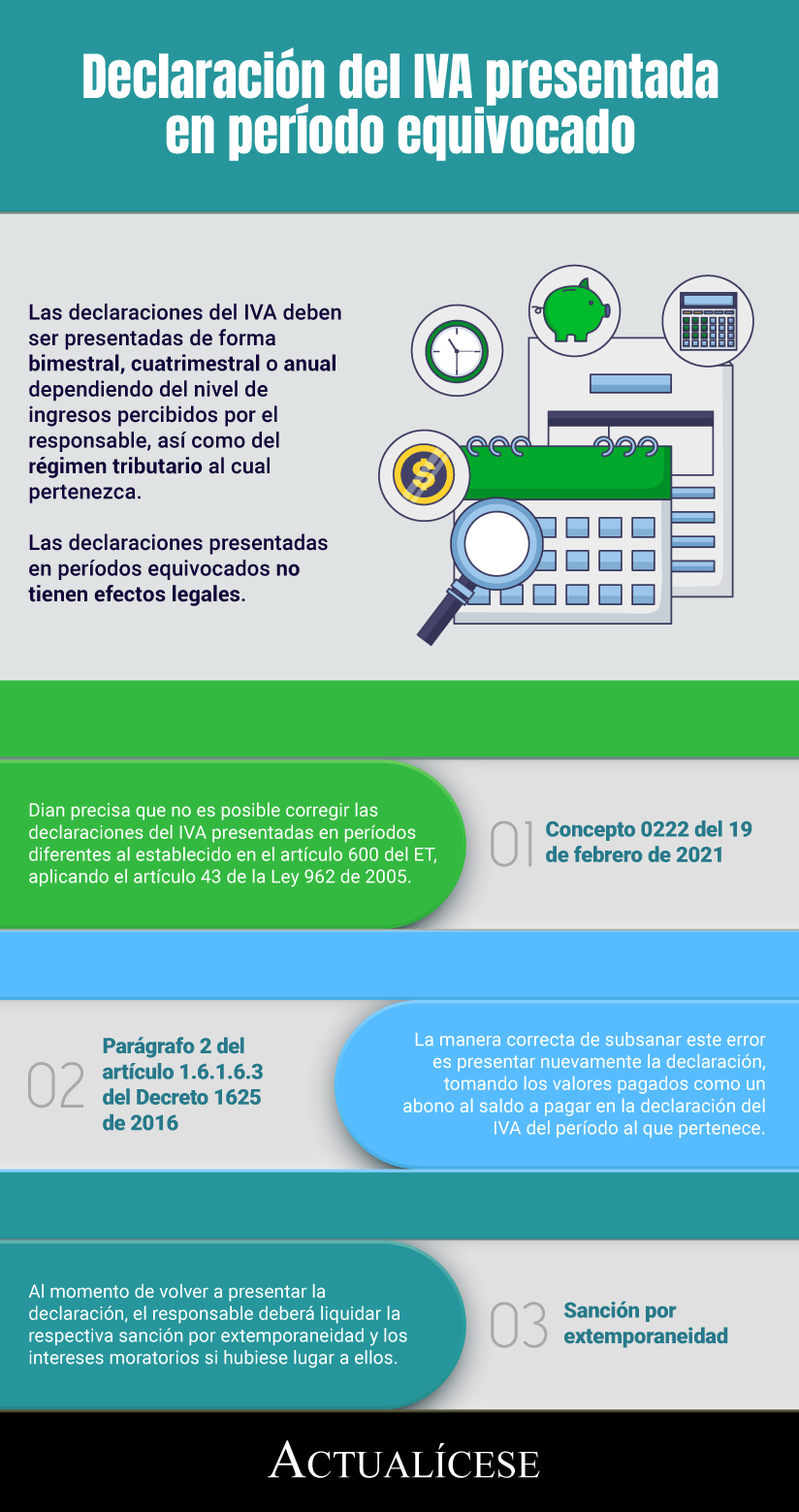

Este tipo de controles virtuales son los mismos que en el pasado también se llevaron a cabo cuando se estuvieron presentando en el formulario 440, entre los años 2015 y 2018, las antiguas declaraciones del impuesto a la riqueza que se había creado con la Ley 1739 de 2014.

Por tanto, si la Dian ya hizo el ajuste de controlar que primero se haya presentado la declaración del año 2020, en tal caso los contribuyentes obligados a presentar la declaración del año 2021 (la cual vencerá entre el 10 y el 24 de mayo de 2021; ver artículo 1.6.1.13.2.53 del DUT 1625 de 2016, luego de ser sustituido con el Decreto 1680 de diciembre de 2020) deberán asegurarse de haber presentado previa y correctamente la declaración del año 2020 y, adicionalmente, deberán verificar que el Muisca sí les calcule correctamente el valor del renglón 35 en el formulario del año 2021.