El RUT constituye el mecanismo para la identificación, ubicación y clasificación de las personas y entidades que posean obligaciones administradas por la Dian.

Tal registro conlleva el cumplimiento de una serie de obligaciones sancionables.

A continuación, todo lo que necesitas saber al respecto.

De acuerdo con el artículo 555-2 de Estatuto Tributario –ET–, el registro único tributario –RUT– constituye el mecanismo único para identificar, ubicar y clasificar las personas y entidades que tengan la calidad de contribuyentes declarantes del impuesto sobre la renta y no contribuyentes declarantes de ingresos y patrimonio, responsables del IVA (antiguo régimen común), no responsables del IVA (antiguo régimen simplificado), agentes de retención, importadores, exportadores, usuarios aduaneros y demás sujetos a obligaciones administradas por la Dian.

Así pues, la inscripción en el RUT deberá cumplirse antes del inicio de actividades económicas en las oficinas de la Dian, de las cámaras de comercio o de las demás entidades que se encuentren facultadas para tal efecto.

Tratándose de personas naturales que declaren por primera vez en el respectivo año gravable, tendrán plazo para inscribirse en el RUT hasta la fecha de vencimiento prevista para presentar la declaración de renta.

Obligados a inscribirse en el RUT

De conformidad con el artículo 1.6.1.2.1 del Decreto 1625 de 2016, modificado por el Decreto 678 de 2022, deberán cumplir con la obligación formal de inscribirse en el RUT:

Las personas naturales sin residencia en Colombia y las sociedades y entidades extranjeras por cada establecimiento permanente o sucursal que tengan en el territorio nacional.

Las personas naturales sin residencia en Colombia y las sociedades y entidades extranjeras obligadas a inscribirse en el RUT para el cumplimiento de sus obligaciones fiscales, incluida la de declarar por las rentas y ganancias ocasionales de fuente nacional percibidas directamente y no atribuibles a algún establecimiento permanente o sucursal en el país.

Los sujetos sin residencia o domicilio en Colombia que presten servicios desde el exterior, gravados con IVA en el territorio nacional, a sujetos que no estén en la obligación de practicarles la retención en la fuente a título del IVA prevista en el numeral 3 del artículo 437-2 del ET.

Las personas y entidades que tengan la calidad de contribuyentes declarantes del impuesto sobre la renta y complementario de ganancias ocasionales, y demás impuestos administrados por la Dian.

Los patrimonios autónomos constituidos para llevar a cabo operaciones de comercio exterior, en desarrollo y cumplimiento de la regulación aduanera, y aquellos casos que por disposiciones especiales deban contar con un NIT individual.

Los inversionistas extranjeros obligados a cumplir deberes formales.

Los inversionistas no residentes ni domiciliados en Colombia, titulares de inversiones de capital del exterior de portafolio, independientemente de la modalidad o vehículo utilizado para efectuar la inversión.

Las sucursales en el país de personas jurídicas.

Las personas naturales que actúan en calidad de representantes legales, mandatarios, delegados, apoderados y representantes en general, que deban suscribir declaraciones, presentar información y cumplir otros deberes a nombre de terceros. Así mismo, están obligados a cumplir con esta inscripción los revisores fiscales y contadores que deban suscribir declaraciones por disposición legal.

Las personas y entidades no contribuyentes declarantes de ingresos y patrimonio, al igual que las personas naturales no responsables del INC de restaurantes y bares.

Los responsables y no responsables del IVA.

Las personas o entidades no responsables del IVA que requieran la expedición de NIT cuando por disposiciones especiales están obligadas a expedir factura, o como consecuencia del desarrollo de una actividad económica no gravada.

Los responsables y no responsables del INC.

Los responsables del impuesto nacional a la gasolina y al ACPM.

Agentes retenedores.

Importadores, exportadores y demás usuarios aduaneros.

Profesionales de compra y venta de divisas en efectivo y cheques de viajeros.

Los obligados a declarar el ingreso o salida del país de divisas o moneda legal colombiana en efectivo.

Los sujetos sobre los cuales la Dian requiera la inscripción para efectos de control del cumplimiento de las obligaciones sustanciales y formales que administra.

Las personas que decidan acogerse voluntariamente al SIMPLE.

Quienes deban dar cumplimiento a las obligaciones sustanciales y formales de las estructuras sin personería jurídica o similares.

Nota: para efectos de las operaciones de importación, exportación y tránsito aduanero, no estarán obligados a inscribirse en el RUT en calidad de usuarios aduaneros los extranjeros no residentes, diplomáticos, misiones diplomáticas, misiones consulares y misiones técnicas acreditadas en Colombia; los sujetos al régimen de menajes y de viajeros, los transportadores internacionales no residentes y las personas naturales destinatarias o remitentes de mercancías bajo la modalidad de tráfico postal y envíos urgentes, salvo cuando utilicen la modalidad para la importación y/o exportación de expediciones comerciales (ver el artículo 1.6.1.2.1 del Decreto 1625 de 2016, modificado por el Decreto 678 de 2022).

¿Cómo inscribirse en el RUT?

La inscripción en el RUT es el proceso por el cual las personas naturales, jurídicas y demás responsables de obligaciones administradas por la Dian se registran para el cumplimiento de las condiciones y requisitos exigidos por la ley.

Es importante señalar que, sin perjuicio de las actualizaciones a las que haya lugar, la inscripción tendrá vigencia indefinida y, en consecuencia, no se exigirá su renovación.

Ahora bien, para la inscripción en el RUT se deberá tener en cuenta si se trata de una persona natural o jurídica, y si esta última requiere o no registro mercantil o certificado de cámara de comercio. Esto, toda vez que, considerando lo establecido en la Resolución 012383 de noviembre 29 de 2011, quienes se encuentren obligados a inscribirse en el RUT y en el registro mercantil deberán diligenciar el formulario a través del portal web de la Dian y presentarlo ante la cámara de comercio de su ciudad, junto con los demás documentos requeridos.

Tenga en cuenta que…

Este último requisito no es necesario en la Cámara de Comercio de Bogotá, toda vez que esta entidad y la Dian concertaron eliminar el requisito del preRUT a inicios del año 2022. Consulta nuestra noticia Dian y la Cámara de Comercio eliminan el PRERUT para simplificar trámites.

Ahora bien, es importante no perder de vista que la inscripción y actualización del RUT, así como la radicación de las solicitudes de actualización sujetas a verificación relacionadas con el retiro de la calidad de responsable del IVA, retiro de la calidad de responsable del impuesto nacional al consumo de restaurantes y bares, así como la cancelación del RUT, se podrán realizar en las instalaciones de la Dian.

Lo anterior, sin perjuicio de las herramientas y mecanismos electrónicos o nuevas tecnologías que la administración tributaria establezca y ponga a disposición de las personas o entidades obligadas a realizar la inscripción (ver artículo 1.6.1.2.9 del DUT 1625 de 2016, modificado por el artículo 6 del Decreto 1091 de 2020).

Así mismo, como lo indicamos líneas atrás respecto a las personas naturales que declaren renta por primera vez, el artículo 6 del ET señala que la inscripción en el RUT deberá efectuarse a más tardar el día del vencimiento del plazo para declarar, so pena de incurrir en sanciones dispuestas en la norma del artículo 658-3 del ET.

No te pierdas a continuación la explicación de primera mano del Dr. Diego Guevara sobre el plazo con el que cuentan las personas naturales que declaran renta por primera vez para cumplir con su obligación de inscribirse en el RUT:

Documentos necesarios para inscribirse en el RUT

No pierdas de vista que el Decreto 678 de mayo 2 de 2022 introdujo cambios sobre los documentos necesarios para la inscripción en el RUT: las copias de los documentos de identidad de los contribuyentes o sus apoderados y los certificados de existencia y representación legal se podrán llevar en papel o en digital.

Actividades económicas registradas en el RUT

De acuerdo con las casillas 46 a 51 del RUT, se permite reportar hasta un total de cuatro códigos de actividades económicas diferentes, las cuales deberán corresponder a aquellas actividades que mayor porcentaje de ingresos operacionales generan al contribuyente.

En consecuencia, si un mismo responsable realiza varias actividades económicas, solo deberá reportar el código de aquellas cuatro que producen más ingresos durante el año.

Escucha a continuación el análisis del Dr. Diego Guevara, sobre el número de actividades económicas que se pueden reportar en el RUT de un contribuyente:

Ahora bien, es importante tener en cuenta que, a través de su Resolución 000114 de diciembre 21 de 2020, la Dian derogó su anterior Resolución 000139 de noviembre de 2012 reexpidiendo el listado de códigos de las actividades económicas que los contribuyentes y demás obligados deberán mantener reportadas en las casillas 46 a 51 de su respectivo RUT.

Recordemos que la administración tributaria se vio en la obligación de reexpedir el listado de actividades económicas para incluir los mismos ajustes que el Dane realizó en esta materia por medio de su Resolución 0549 de 2020.

La Dian también incluyó el nuevo código 0020 que será aplicado por las personas naturales cuyo ingreso principal provenga de pensiones. Este tipo de personas, al momento de presentar su declaración de renta, normalmente utilizaban el código 0010 – Asalariados, pero no servía si se trataba de personas que antes de pensionarse no habían sido asalariadas (pues habían sido trabajadores independientes o estaban, incluso, recibiendo pensión de sobrevivientes).

Ahora bien, es importante no perder de vista que el 16 de septiembre de 2022 la Dian expidió su Resolución 001232 para introducir dos ajustes importantes a su Resolución 000114 de diciembre 21 de 2020, la cual contiene el listado del código de actividades económicas que se deben mantener reportadas en el RUT.

La razón para que la Dian modificara el contenido de su Resolución 000114 de 2020 radica en que el Dane, por medio de su Resolución 1505 de noviembre 26 de 2021, terminó efectuando justamente dos ajustes al listado de los códigos de actividades económicas del CIIU –Clasificación Internacional Industrial Uniforme– que dicha entidad utiliza para sus análisis estadísticos, el cual es el mismo listado en que se basa el listado de códigos de actividades económicas utilizado por la Dian.

Por tanto, a través de la Resolución 001232 de 2022, la Dian introdujo algunos ajustes al listado de actividades económicas, los cuales podrás estudiar en nuestro editorial: Listado de códigos de actividades económicas: Dian realiza dos nuevos ajustes.

En el siguiente video, el Dr. Diego Guevara explica cuáles fueron los cambios que hizo la Dian recientemente al listado de códigos de actividades económicas:

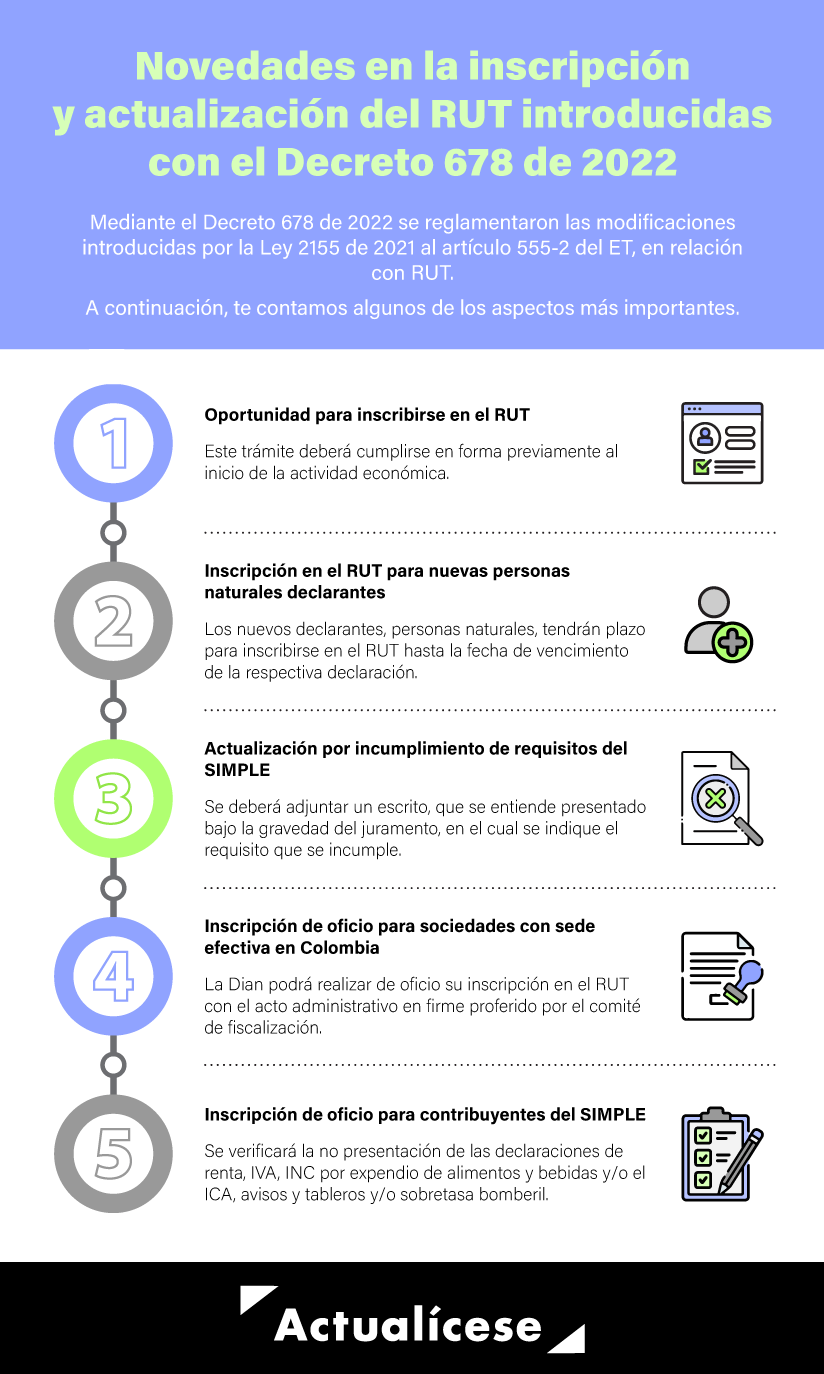

Si llegaste hasta aquí, te invitamos a continuar estudiando otras novedades introducidas por el Decreto 678 de 2022 en la inscripción del RUT en nuestro editorial RUT: obligados a inscribirse y otras modificaciones realizadas por el Decreto 678 de 2022.

Las siguientes son las novedades más importantes:

¿Cómo actualizar el RUT?

Según lo previsto en el artículo 1.6.1.2.14 del Decreto 1625 de 2016, es responsabilidad de los contribuyentes actualizar la información contenida en el registro único tributario –RUT– a más tardar dentro del mes siguiente al hecho que genera la actualización, conforme a lo previsto en el artículo 658-3 del Estatuto Tributario –ET–.

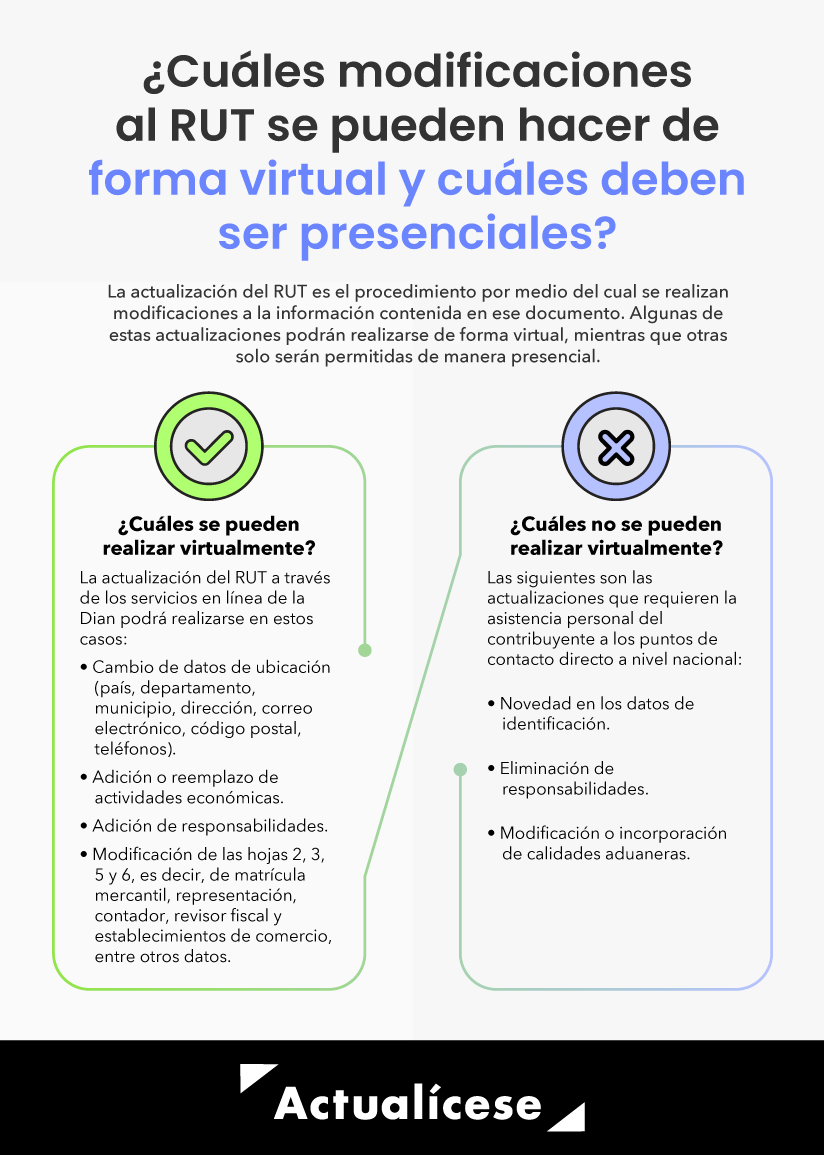

Así, estas actualizaciones podrán realizarse de forma presencial ante los gestores de la Dian, o de manera virtual por medio de los servicios informáticos dispuestos por la entidad, salvo la actualización de la información relativa a los datos de identificación que será realizada de forma presencial. Cuando la actualización sea ordenada mediante acto administrativo en firme, la Dian incorporará la actualización de oficio en el registro.

Escucha de primera mano a Diego Guevara Madrid, líder de investigación tributaria de Actualícese, quien explica detalladamente cuáles actualizaciones pueden realizarse de manera virtual y cuáles no:

Actualizaciones que pueden realizarse virtualmente

La actualización virtual del RUT podrá realizarse en los siguientes casos:

Cambio de datos de ubicación (país, departamento, municipio, dirección, correo electrónico, código postal y teléfonos).

Adición o reemplazo de actividades económicas.

Adición de responsabilidades (renta, entre otros).

Modificación de las hojas 2, 3, 5 y 6, es decir, matrícula mercantil, representación (apoderados), contador, revisor fiscal y establecimientos de comercio, entre otros.

Finalmente, cabe señalar que, cuando la actualización de la dirección en el RUT se haga de forma virtual, esta no podrá exceder de dos modificaciones dentro de un período de seis meses, dado que, de lo contrario, dicha actualización deberá realizarse de manera presencial (mediante cita virtual actualmente); así lo indica el inciso 4 del ya mencionado artículo 1.6.1.2.14 del DUT 1625 de 2016.

Actualizaciones que deben realizarse presencialmente

Las siguientes son actualizaciones que requieren la asistencia del contribuyente a los puntos de contacto directo a nivel nacional, para que el trámite sea atendido por un asesor de la Dian; por lo tanto, se debe agendar una cita para realizar estos procedimientos:

Novedad en los datos de identificación.

Cambio de dirección (cuando esta se modifica más de dos [2] veces en un período de seis [6] meses; ver artículo 1.6.1.2.14 del DUT 1625 de 2016, modificado por el artículo 8 del Decreto 1415 de 2018).

Adición de responsabilidades relacionadas con el IVA e INC (inscripción como responsable o no responsable del IVA o del INC).

Eliminación de responsabilidades.

Modificación o incorporación de calidades aduaneras.

Cuando la actualización del RUT sea para solicitar la inscripción como no responsable del IVA, el contribuyente deberá manifestar que durante el año de la solicitud y el año gravable anterior a la fecha de presentación de la solicitud cumple con las condiciones establecidas en los numerales 1 al 6 del parágrafo 3 y el parágrafo 5 del artículo 437 del ET, según el caso.

En resumen, las actualizaciones que se pueden realizar tanto virtual como presencialmente son:

Actualización de oficio

La Dian podrá actualizar de oficio la información registrada en el RUT en los siguientes casos:

Cuando en alguna de las áreas de la Dian se establezca que la información contenida en el RUT está desactualizada o presenta inconsistencias.

Cuando en virtud de un acto administrativo proferido por la Dian o por orden de autoridad competente se requiera la inclusión o modificación de la información contenida en el RUT.

Cuando sea suministrada información por el interesado a las entidades con las cuales la Dian tenga convenio de intercambio de información.

Para el caso de las cámaras de comercio, la Dian facilitará la consulta de la información necesaria para la correcta construcción del reporte de la información que envían estas, necesaria para la actualización de oficio del registro de los clientes, garantizando la confidencialidad y seguridad de dicha información.

Para el caso de las personas naturales, el RUT podrá ser actualizado con la información registrada en el sistema general de seguridad social en salud. Para esto la Dian celebrará los respectivos convenios con el Ministerio de Salud y Protección Social.

Nota: la actualización de oficio se comunicará al interesado preferentemente de manera electrónica mediante los servicios en línea de la Dian. La comunicación también se podrá realizar por publicación en la página web de la administración tributaria, o por cualquier otro medio tecnológico dispuesto para tal fin a través de la red oficial de correos o de cualquier servicio de mensajería especializada (ver parágrafo 2 del artículo 1.6.1.2.15 del DUT 1625 de 2016, modificado por el artículo 12 del Decreto 1091 de 2020).

En el siguiente video, el Dr. Diego Guevara explica cuál fue el aviso reciente que hizo la Dian acerca de inscritos en el RUT que aún no han reportado una dirección de correo electrónico:

¿La actualización del RUT debe realizarse cada determinado tiempo?

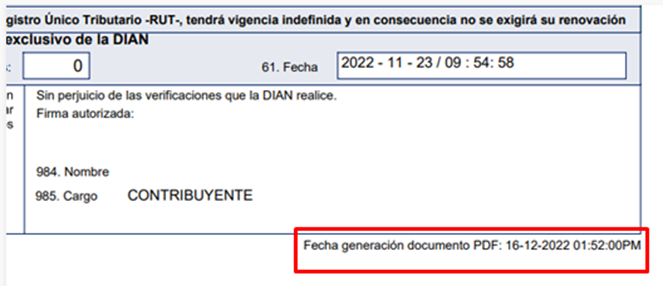

Algunas empresas solicitan a las personas naturales una copia del RUT actualizado, a pesar de que no han existido circunstancias que requieran la actualización de la información registrada en dicho documento.

Por tal motivo, la Dian expidió el 21 de octubre de 2021 un comunicado de prensa, en el cual recordó a la ciudadanía en general que, si el contribuyente no tiene ninguna actualización que hacer en el RUT, el solicitante no debe exigir su renovación.

Para el caso en particular, el parágrafo del artículo 1.6.1.2.7 del Decreto 1625 de 2016 establece que, sin perjuicio de las actualizaciones a las que haya lugar, la inscripción en el RUT tendrá vigencia indefinida y, en consecuencia, no se exigirá su renovación. Por tanto, el solicitante del RUT debe tener en cuenta que, si una persona se inscribió en el año 2015 y su información no ha cambiado, entonces su RUT continúa vigente.

Ahora bien, en el caso de una persona a la que le exijan un RUT donde se vea la fecha y hora actual, lo que esta puede hacer es generar una copia ingresando a los servicios en línea de la Dian. Así, en la parte inferior derecha se podrán verificar la fecha y hora de generación del PDF.

En el siguiente video, el Dr. Diego Guevara explica si el RUT debe o no ser actualizado cada determinado tiempo y qué debe hacer un contribuyente si un tercero le pide un RUT más reciente pero dicho documento es correcto a pesar de que la última actualización fue hace 1 año:

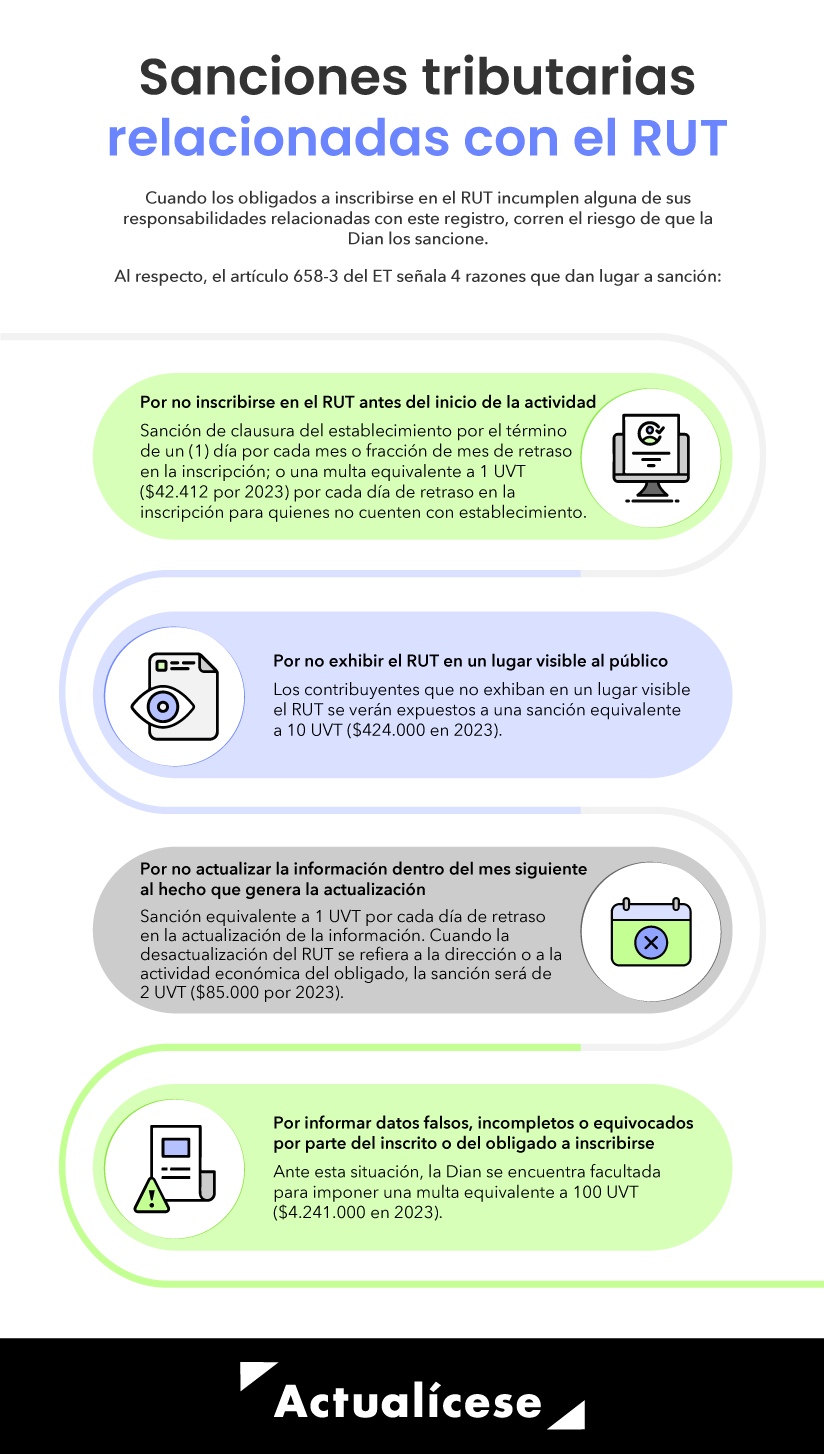

Sanciones por no actualizar el RUT oportunamente

Las actualizaciones del RUT deben ser reportadas dentro del mes siguiente al hecho que origina la necesidad de actualizar la información (por ejemplo, el cambio de dirección del contribuyente, el cambio de género o de correo electrónico, entre otros). Dado el caso contrario, el contribuyente podría exponerse a la sanción contemplada en el numeral 3 del artículo 658-3 del ET, la cual equivale a 1 UVT por cada día de retraso en la actualización de la información.

Ahora bien, cuando la desactualización del RUT se encuentre relacionada con la dirección o la actividad económica desarrollada por el obligado, la sanción será de 2 UVT por cada día de retraso en la actualización.

Suspensión de la inscripción en el RUT

El artículo 1.6.1.2.16 del DUT 1625 de 2016, luego de ser modificado por el Decreto 678 de mayo 2 de 2022, contempla varias razones por las cuales la Dian puede optar por suspender temporalmente la inscripción en el RUT. En el siguiente video, el Dr. Diego Guevara explica detalladamente dichos casos:

Cancelación del RUT

Según el artículo 1.6.1.2.18 del DUT 1625 de 2016, modificado por el artículo 14 del Decreto 678 de 2022, la cancelación de la inscripción en el RUT procederá en los siguientes casos:

A solicitud de parte:

Por liquidación, fusión o escisión de la persona jurídica o asimilada.

Al liquidarse la sucesión del causante, cuando a ello hubiere lugar.

Por finalización del contrato de consorcio o unión temporal o cualquier otro tipo de colaboración empresarial.

Por sustitución o cancelación definitiva de la inversión extranjera directa.

Por cambio de género, previa expedición del nuevo documento de identidad.

Por el cese definitivo de la inversión de portafolio del exterior, sin perjuicio de su posterior reactivación, a solicitud de parte, con el cumplimiento de los requisitos de los que trata el artículo 1.6.1.2.11 del Decreto 1625 de 2016.

Por el cese de actividades a través de establecimiento permanente en Colombia.

Por el cambio de la sede efectiva de administración fuera del territorio nacional, sin perjuicio de su posterior reactivación, a solicitud de parte, con el cumplimiento de los requisitos de los que trata el artículo 1.6.1.2.11 del Decreto 1625 de 2016.

Por terminación y/o liquidación del contrato de fiducia mercantil.

En el caso de prestadores de servicios desde el exterior responsables del IVA, por cesación definitiva de la prestación de servicios gravados con dicho impuesto por parte de la persona natural sin residencia en Colombia o de la sociedad o entidad extranjera sin domicilio en el país.

En el caso de prestadores de servicios desde el exterior responsables del IVA, por liquidación, fusión o escisión de la sociedad o entidad extranjera.

En el caso de prestadores de servicios desde el exterior responsables del IVA, por liquidación de la sucesión de la persona natural sin residencia en Colombia.

Por unificación de las entidades de derecho público del orden nacional, departamental, municipal y descentralizados que deban cumplir sus obligaciones de forma consolidada.

Cuando se detecten dos (2) o más NIT y/o tipo y número de documento que correspondan a una misma persona natural y/o jurídica.

De oficio:

Por inactividad tributaria, por la ausencia de registros en las bases de datos electrónicas de la Dian, que evidencien la inexistencia de operaciones comerciales, financieras, tributarias, aduaneras o cambiarias de las personas registradas.

Por no realizar el proceso de inscripción en el RUT dentro del término establecido en el artículo 19 transitorio del Decreto 2788 del 31 de agosto de 2004.

Cuando por declaratoria de autoridad competente se establezca que existió suplantación en la inscripción en el RUT.

Por orden de autoridad competente.

Por el cese de actividades a través del establecimiento permanente en Colombia.

Por unificación de las entidades de derecho público del orden nacional, departamental, municipal y descentralizados, que deban cumplir sus obligaciones de forma consolidada.

Cuando se detecte que hay duplicidad de NIT para una misma persona natural y/o jurídica.

Cuando la Dian constate, haciendo uso de sus procesos internos o de fuentes de información confiable, que la inscripción en el RUT fue autenticada, validada y/o formalizada por una persona no autorizada o facultada por el titular.

Cuando se cancele la personería jurídica de una entidad por orden de la autoridad competente. El trámite de cancelación estará sujeto a la verificación del cumplimiento de todas las obligaciones administradas por la Dian, sin perjuicio de la aplicación de lo previsto en el artículo 820 del ET. Lo anterior, sin perjuicio de la actualización de oficio del RUT en los casos en que hubiere lugar a ello.

Cuando la orden de cancelación de oficio provenga de la autoridad en ejercicio de funciones jurisdiccionales, esta se cumplirá de manera inmediata, según los términos prescritos por la misma. Si dentro de las facultades de control posterior a la cancelación del RUT se determinan obligaciones pendientes, el área competente solicitará, de ser procedente, la reactivación del RUT para los fines pertinentes.

En el caso en que la orden de cancelación de oficio provenga de la Dian, por razones de control y/o inactividad tributaria, esta se cumplirá de manera inmediata, según los términos prescritos por la misma. En este evento la verificación de las obligaciones se entiende realizada previamente por el área que ordena la cancelación del RUT.

Sanciones tributarias relacionadas con el RUT

Cuando los obligados a inscribirse en el RUT no lo hacen o no cumplen con la actualización del RUT, corren el riesgo de que la Dian los sancione. Al respecto, el artículo 658-3 del ET señala cuatro (4) razones que dan lugar a sanción, a saber: