Los trabajadores del servicio doméstico tienen derecho al reconocimiento de todos los beneficios laborales previstos para los trabajadores dependientes.

Conoce a continuación las pautas que debes tener en cuenta al dar por terminado el contrato de trabajo para este tipo de trabajadores.

La ley y la jurisprudencia de las Altas Cortes han determinado que los trabajadores del servicio doméstico tienen derecho al reconocimiento de todos los beneficios y derechos laborales de los que son acreedores los trabajadores dependientes.

Lo dicho supone que cualquier decisión adoptada por el empleador respecto a este tipo de trabajador debe estar ajustada a lo previsto en el Código Sustantivo del Trabajo –CST– y demás normas que regulan aspectos laborales en Colombia.

Terminación del contrato para trabajadores del servicio doméstico

Atendiendo a lo anterior, se tiene que para efectos de dar por terminado el contrato de un trabajador del servicio doméstico, el empleador debe tener en cuenta los aspectos que estudiaremos a continuación.

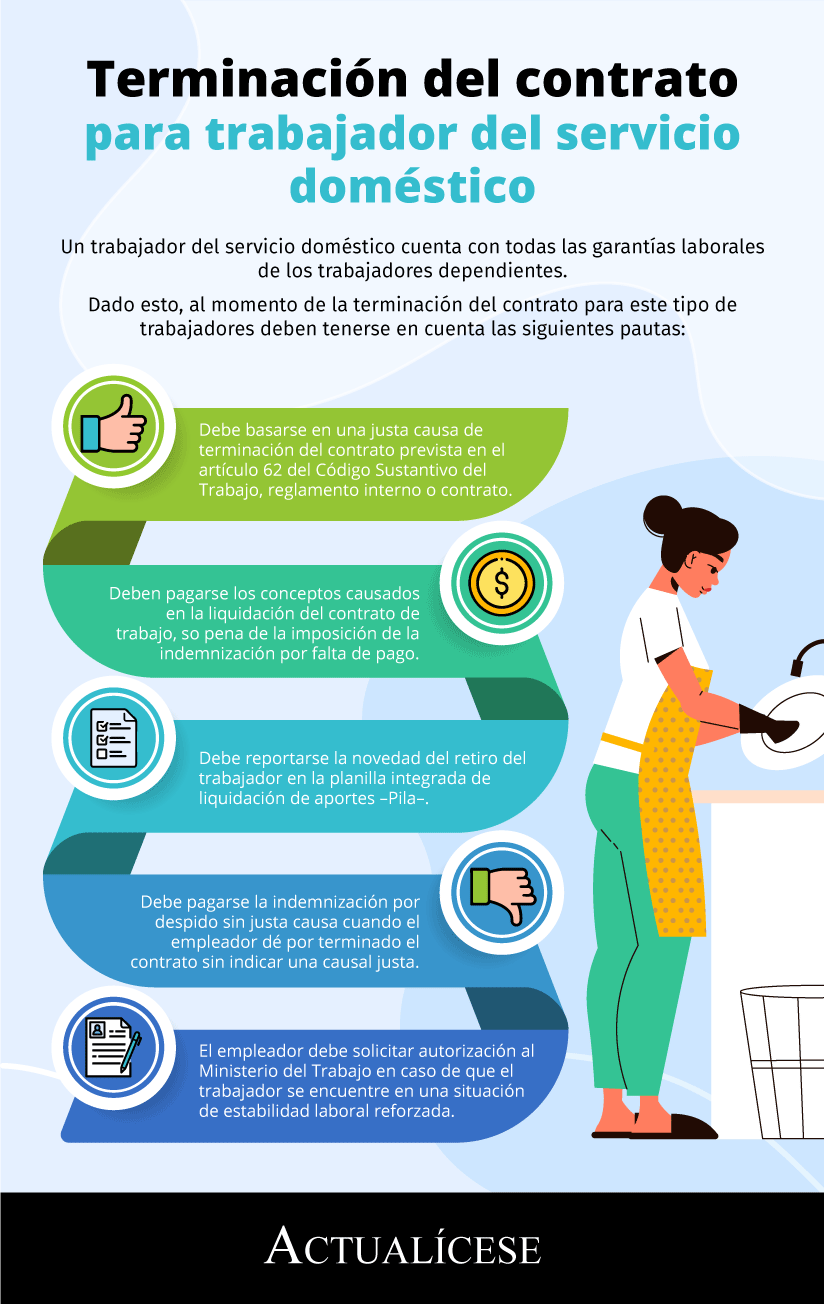

En la siguiente infografía indicamos brevemente los aspectos que como empleador o trabajador del servicio doméstico debes conocer al momento de la terminación del contrato de trabajo:

Causal de terminación del contrato de trabajo

La ley establece que el empleador, para efectos de dar por terminado el contrato de trabajo, debe basar esta decisión en una de las justas causas previstas en el artículo 62 del CST. En igual sentido, la jurisprudencia ha indicado que procede el despido con justa causa por faltas previstas en el reglamento interno o el contrato de trabajo.

Atendiendo a esto, se tiene como primera medida que corresponde al empleador indicar la causa y la causal por la que ha decidido terminar la relación laboral con el trabajador doméstico. Para esto es importante precisar que el empleador debe entregar una carta en la que describa de manera detallada los motivos de la terminación del contrato, ya que, en caso de presentarse un proceso judicial, no podrá alegar una causa distinta.

Liquidación del contrato de trabajo

Al momento de la terminación de la relación laboral, todo empleador debe pagar al trabajador los valores causados por concepto de salarios y prestaciones sociales, esto es, prima de servicios, cesantías e intereses a las cesantías y descanso remunerado (vacaciones), so pena de pagar una indemnización por falta de pago.

Atendiendo a esto, el empleador debe pagar la liquidación del contrato al trabajador doméstico, independientemente de si es un trabajador por días o de jornada laboral completa.

Consulta nuestro Simulador en Excel para realizar la liquidación de contratos de trabajo.

Pago de aportes a seguridad social

El empleador tiene la obligación de realizar aportes a seguridad social en favor de sus trabajadores dependientes. En el evento de la terminación del contrato de trabajo, debe reportar en la planilla integrada de liquidación de aportes –Pila– la novedad del retiro.

Respecto a esto, debe tenerse en cuenta que los trabajadores del servicio doméstico con ingresos inferiores a un (1) salario mínimo mensual legal vigente –smmlv–, pueden afiliarse al piso de protección social.

Indemnización por despido sin justa causa

En caso de que el empleador dé por terminado el contrato de trabajo de manera unilateral sin justa causa, deberá pagar al trabajador doméstico la indemnización por despido sin justa causa prevista en el artículo 64 del CST según el tipo de contrato, esto es, si es a término fijo o indefinido.

Esta es una circunstancia particularmente importante respecto a este tipo de trabajadores, toda vez que sus contratos son terminados por motivos como, por ejemplo, que no requieren más sus servicios o cuando se presentó la contingencia por el COVID-19; estos trabajadores eran despedidos por el temor de los empleadores a ser contagiados, desconociendo de esta manera que estas no son causales de terminación del contrato de trabajo con justa causa, teniendo así la obligación de pagar esta indemnización.

Estabilidad laboral reforzada

Al tener derecho a todas las garantías laborales, los trabajadores del servicio doméstico se encontrarán protegidos por el fuero de estabilidad laboral reforzada si cumplen con las condiciones, como, por ejemplo, problemas de salud o que una trabajadora quede en estado de embarazo.

Dado esto, si para un trabajador del servicio doméstico se configura el fuero de estabilidad laboral reforzada, para efectos de terminar la relación laboral, el empleador debe solicitar primero autorización al Ministerio del Trabajo, so pena de que el despido se torne ilegal y sea objeto de sanciones.

Respecto a esto, debe tenerse en cuenta que esta sanción es adicional a la que puede imponerse por despido sin justa causa, toda vez que son conceptos regulados en leyes distintas que protegen diferentes derechos.