El impuesto nacional al consumo –INC– es una estrategia tributaria establecida en la Ley de reforma tributaria 1607 de 2012, que entró en vigor el 1 de enero de 2013.

En este editorial te contamos cuál es su hecho generador, su base gravable, las tarifas y mucho más.

El impuesto nacional al consumo –INC– es un impuesto de carácter monofásico, lo que significa que se genera una única vez en todo el proceso comprendido desde la producción hasta la venta al consumidor final; específicamente, el INC lo debe pagar el usuario final del servicio o el consumidor final del producto.

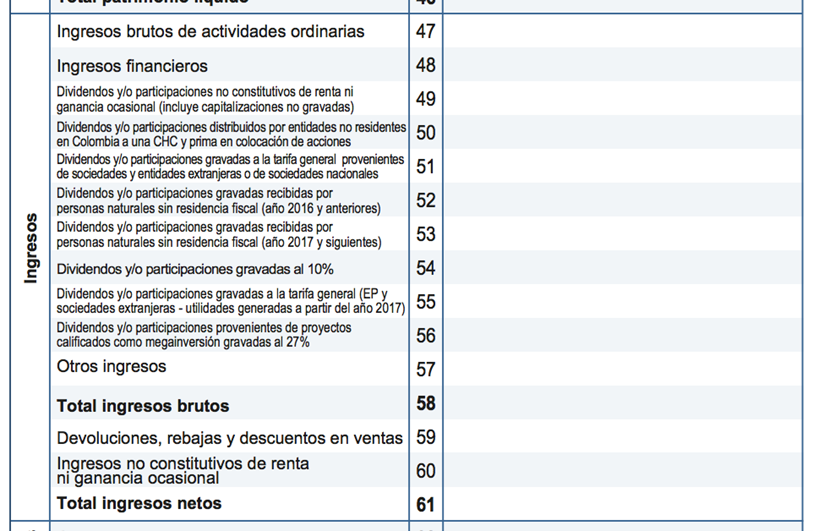

Las que se enuncian a continuación son las principales características del impuesto nacional al consumo –INC–. Es un impuesto:

Indirecto: recae sobre el valor del bien o servicio y no afecta de forma directa los ingresos del contribuyente. Además, el sujeto jurídico responsable de la obligación tributaria es diferente al sujeto pasivo que soporta la carga del tributo.

Real: la descripción del hecho imponible no hace referencia al elemento subjetivo o personal del impuesto; es decir, grava un hecho económico sin considerar la capacidad económica del sujeto pasivo.Instantáneo: su hecho generador se presenta en cada transacción denominada venta, y se materializa la obligación tributaria en cabeza del responsable.

Proporcional: las operaciones gravadas con este impuesto están sometidas a imposición con una tarifa fija, independientemente de la cuantía de la base gravable.

Objetivo: no se tienen en cuenta las calidades personales del sujeto pasivo para determinar el valor del impuesto, solo se considera el hecho generador.

General: recae sobre todas las transferencias de dominio o de prestación de un servicio señaladas por la ley como hechos generadores del impuesto, salvo las exclusiones señaladas expresamente en la norma.

Hecho generador del impuesto nacional al consumo –INC–

El INC tiene como hecho generador la prestación del servicio, la venta al consumidor final o la importación por parte del consumidor final de los siguientes servicios y bienes:Prestación de los servicios de telefonía móvil, internet y navegación móvil, y servicio de datos.

Ventas de algunos bienes corporales muebles, de producción doméstica o importados.

Nota: el impuesto al consumo no se aplicará a las ventas de los bienes mencionados en los artículos 512-3 y 512-4 del ET si son activos fijos para el vendedor, salvo que se trate de los automotores y demás activos fijos que se vendan a nombre y por cuenta de terceros, y para los aerodinos.Servicio de expendio de comidas y bebidas preparadas en restaurantes, cafeterías, autoservicios, heladerías, fruterías, pastelerías y panaderías para consumo en el lugar, para ser llevadas por el comprador o entregadas a domicilio; los servicios de alimentación bajo contrato, incluido el servicio de catering; y el servicio de expendio de comidas y bebidas alcohólicas para consumo dentro de bares, tabernas y discotecas.

Nota: este impuesto no es aplicable a las actividades de expendio de bebidas y comidas bajo franquicias.

Causación del impuesto nacional al consumo –INC–

El impuesto se causará en los siguientes eventos: En el desaduanamiento del bien importado por el consumidor final.

En la entrega material del bien.

En la prestación del servicio o de la expedición de la cuenta de cobro, tiquete de registradora, factura o documento equivalente por parte del responsable al consumidor final.

Responsables del impuesto nacional al consumo –INC–

Son responsables del INC: El prestador del servicio de telefonía móvil, datos y/o internet y navegación móvil.

El prestador del servicio de expendio de comidas y bebidas.

El importador como usuario final.

El vendedor de los bienes sujetos al impuesto al consumo.

El intermediario profesional en la venta de vehículos usados.

En el siguiente video te contamos con mayor detalle las particularidades de quienes son responsables del impuesto al consumo por ventas a través de plataformas digitales; para ello, el Dr. Diego Guevara, experto consultor en temas tributarios de Actualícese, analiza el caso particular de la plataforma Rappi:

Requisitos para operar como no responsable del INC

La norma del artículo 512-13 del ET indica que los únicos que pueden operar como no responsables del INC (antiguo régimen simplificado del INC de bares y restaurantes; ver código de responsabilidad 50 en el RUT) serán las personas naturales dedicadas a las actividades de restaurantes y bares (las cuales involucran cafeterías, panaderías, pastelerías, heladerías y fruterías, siempre y cuando no involucren la explotación de franquicias; ver los artículos 426, 512-1 y 512-8 del ET) y que cumplan los siguientes dos (2) requisitos:

Sus ingresos brutos provenientes solo de las actividades de bares y restaurantes durante el año anterior no superaron las 500 UVT ($124.625.000 y 127.078.000 en 2020 y 2021, respectivamente). Además, si en algún momento durante el año superan ese tope, pertenecerían al grupo de los responsables del INC, pero a partir del inicio del año siguiente.

Durante todo el año no podrán tener más de un establecimiento, sede, local o negocio. Por tanto, si en algún momento del año abren un segundo local o establecimiento, se entendería que pasan automáticamente a pertenecer al grupo de los responsables del INC.

Amplía esta información a través de este análisis que hemos preparado para ti: Requisitos para operar como no responsable del INC durante 2021.

Base gravable y tarifa del impuesto nacional al consumo –INC–

Para efectos de determinar la base gravable del INC y la tarifa aplicable en los distintos hechos generadores de este impuesto, deberá considerarse lo siguiente:

Servicio de telefonía, datos y navegación móvil

Los servicios de telefonía, datos, internet y navegación móvil estarán gravados con la tarifa del 4 % sobre la totalidad del servicio, sin incluir el IVA.

Para la porción correspondiente a los servicios de datos, internet y navegación móvil, se gravará solo el monto que exceda de 1,5 UVT mensuales ($54.462 en 2021). Así, este impuesto se causará en el momento del pago correspondiente hecho por el usuario.

Nota: el recaudo del INC sobre servicios de telefonía, datos y navegación móvil está destinado a inversión social en deporte y cultura.

Servicio de restaurantes

La base gravable en el servicio prestado por los restaurantes está conformada por el precio total de consumo, incluidas las bebidas acompañantes de todo tipo y demás valores adicionales. En ningún caso la propina, por ser voluntaria, hará parte de la base del INC.

La tarifa aplicable al servicio es 8 % sobre todo consumo. El impuesto debe discriminarse en la cuenta de cobro, tiquete de registradora, factura o documento equivalente, y deberá calcularse previamente e incluirse en la lista de precios al público.

Servicios de bares, tabernas y discotecas

La base gravable en los servicios prestados por los establecimientos de bares, tabernas y discotecas estará integrada por el valor total del consumo, incluidos comidas, precio de entrada y demás valores adicionales. En ningún caso la propina, por ser voluntaria, hará parte de la base del impuesto al consumo.

La tarifa aplicable al servicio es del 8 % sobre todo consumo (ver artículo 512-11 del ET).

En el siguiente video el Dr. Diego Guevara explica detalladamente cómo se debe cobrar el IVA o el INC en los restaurantes y bares durante 2021:

Vehículos gravados a la tarifa del 8 %

De acuerdo con la nomenclatura arancelaria andina vigente, los bienes gravados a la tarifa del 8 % son (ver artículo 512-3 del ET):8703: vehículos automóviles de tipo familiar y camperos cuyo valor FOB o el equivalente al valor FOB sea inferior a USD 30.000, con sus accesorios.

87.04: pick-ups cuyo valor FOB o el equivalente al valor FOB sea inferior a USD 30.000, con sus accesorios.

87.11: motocicletas con motor de émbolo (pistón) alternativo de cilindrada superior a 200 c. c.

89.03: yates y demás barcos y embarcaciones de recreo o deporte; barcas (botes) de remo y canoas.

Vehículos gravados a la tarifa del 16 %

Según la nomenclatura arancelaria andina, los bienes gravados a la tarifa del 16 % son (ver artículo 512-4 del ET):87.03: vehículos automóviles de tipo familiar, los camperos y las pick-ups cuyo valor FOB o el equivalente al valor FOB sea igual o superior a USD 30.000, con sus accesorios.

87.04: pick-ups cuyo valor FOB o el equivalente al valor FOB sea igual o superior a USD 30.000, con sus accesorios.

88.01: globos y dirigibles, planeadores, alas planeadoras y demás aeronaves no propulsadas con motor de uso privado.

88.02: las demás aeronaves (por ejemplo, helicópteros y aviones); vehículos espaciales (incluidos los satélites) y sus vehículos de lanzamiento; y vehículos suborbitales de uso privado.

Vehículos que no causan el impuesto

Están excluidos del INC los siguientes vehículos automóviles:Los taxis automóviles e igualmente los vehículos de servicio público clasificables por la partida arancelaria 87.03.

Los vehículos para el transporte de diez personas o más, incluido el conductor, de la partida arancelaria 87.02.

Los vehículos para el transporte de mercancía de la partida arancelaria 87.04.

Los coches ambulancias, celulares y mortuorios clasificables en la partida arancelaria 87.03.

Los motocarros de tres ruedas para el transporte de carga o personas o cuando sean destinados como taxis, con capacidad máxima de 1.700 libras y que operen únicamente en los municipios que autorice el Ministerio de Transporte de acuerdo con el reglamento que expida para tal fin.

Los aerodinos de enseñanza hasta de dos plazas y los de servicio público.

Las motos y motocicletas con motor de cilindrada hasta de 200 c. c.

Vehículos eléctricos no blindados de las partidas 87.02, 87.03 y 87.04.

Las barcas de remo y canoas para uso de la pesca artesanal clasificables en la partida 89.03.

Periodicidad del impuesto nacional al consumo –INC–

Cuando el INC de bares y restaurantes deba ser cobrado por los responsables de este impuesto, dicho tributo no se puede afectar con ningún tipo de impuesto descontable, y se tendrá que declarar en todos los casos de forma bimestral a lo largo del año mediante el formulario 310.

En caso de liquidación o terminación de actividades durante el ejercicio, el período gravable se contará desde su inicio hasta las fechas señaladas en el artículo 595 del ET.

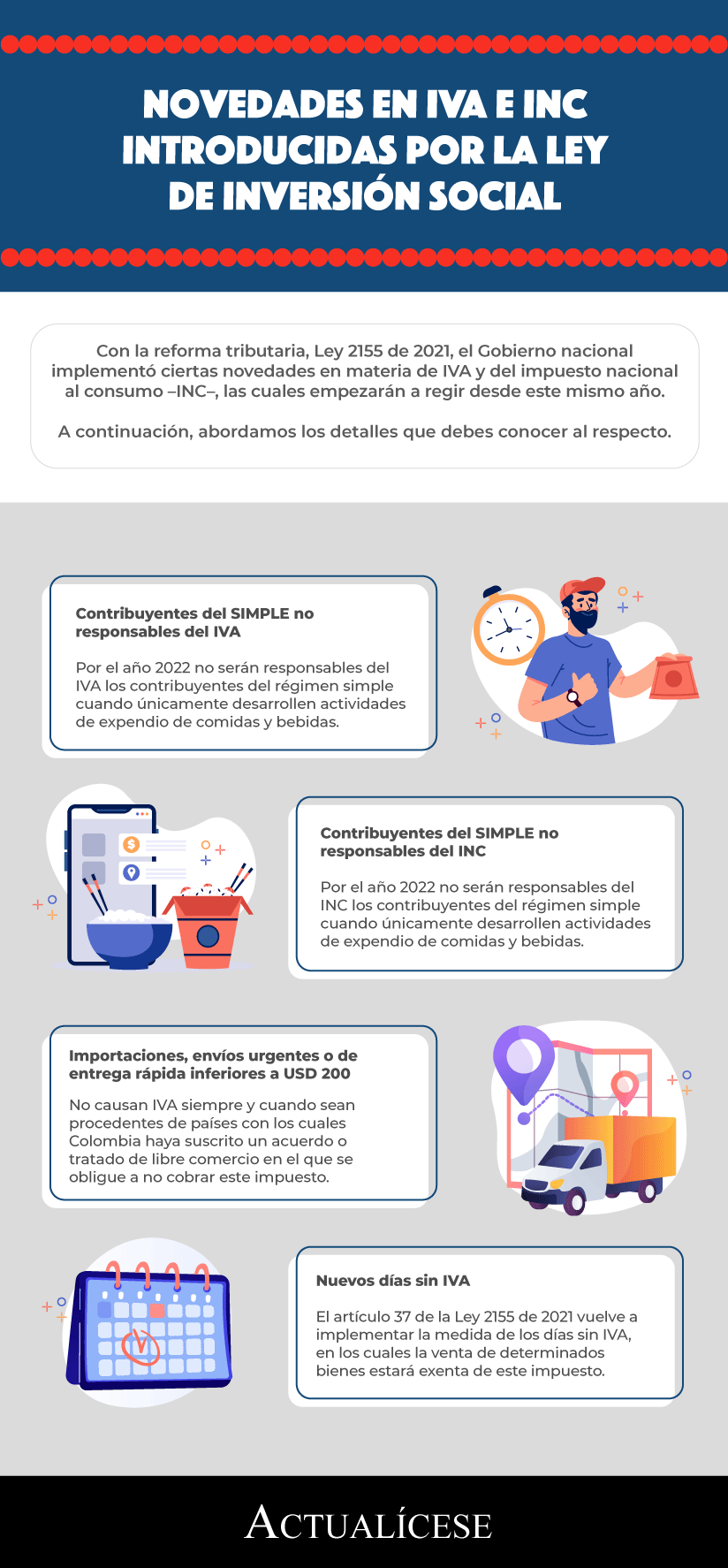

Declaración del impuesto nacional al consumo –INC–

Mediante la Resolución 000016 de 2019, la Dian prescribió el formulario 310 para presentar las declaraciones del INC.

El formulario deberá presentarse de forma electrónica a través de los servicios informáticos de la Dian, y para esto debe emplearse el instrumento de firma electrónica –IFE– autorizado por la administración tributaria.

Formulario 310 AG 2021: declaración del impuesto nacional al consumo

Declaración del INC en ceros

Mediante el Concepto 017357 de julio 4 de 2017, la Dian resolvió el interrogante sobre si existe obligación de presentar la declaración bimestral del INC en ceros; para ello, la administración tributaria efectuó una interpretación del artículo 512-14 del ET que resulta favorable para los responsables del INC, pues se indica que se puede dejar de presentar la declaración bimestral del INC en ceros.

Si quieres estudiar más a fondo este aspecto, te invitamos a leer nuestro análisis Responsables del INC no están obligados a presentar su declaración bimestral en ceros según la Dian.

De igual forma, en el siguiente video el Dr. Diego Guevara resuelve la consulta de un usuario respecto a si la declaración del impuesto nacional al consumo se presenta aun cuando el impuesto a cargo sea cero:

Firma de contador en la declaración del impuesto al consumo

De acuerdo con el artículo 512-6 del ET, la declaración del INC debe llevar firma de contador público cuando el patrimonio bruto del contribuyente en el último día del año inmediatamente anterior o los ingresos brutos de dicho año sean superiores a 100.000 UVT.

Por tanto, en el año gravable 2021 deben llevar firma de contador público, vinculado o no laboralmente a la empresa, las declaraciones del INC cuando al 31 de diciembre de 2020 el patrimonio o ingresos brutos del contribuyente hayan sido superiores a $3.560.700.000.

Además, si el contribuyente está obligado a tener revisor fiscal, sus declaraciones siempre deberán estar firmadas por este.

Escucha a continuación la respuesta del Dr. Diego Guevara a la siguiente pregunta: ¿el patrimonio bruto a diciembre 31 de 2020 y los ingresos brutos fiscales del año 2020 influyen para decidir si las declaraciones de IVA del 2021, de INC del 2021 y de retención del 2021 necesitan firma del contador?

Profundiza en este tema con nuestro análisis Declaraciones de IVA, retención e INC de 2021 que requieren firma de contador.

INC de bolsas plásticas

El artículo 512-15 del ET establece que estará sujeta al INC la entrega a cualquier título de bolsas plásticas cuya finalidad sea cargar o llevar productos enajenados por los establecimientos comerciales que las entreguen.

Así mismo, se señala que el INC para bolsas plásticas tendrá que incrementarse a partir del año 2021 en el mismo porcentaje en que haya variado el IPC al 30 de noviembre de cada año, y el resultado se aproximará al peso más cercano.

De acuerdo con lo anterior, y teniendo en cuenta que el Dane certificó en 1,23 % el incremento en el IPC para el período enero-noviembre de 2020, durante el año 2021 el INC para bolsas plásticas pasó de $50 a $51, cifra que en todo caso fue certificada por la Dian mediante el comunicado 100219326-00016 de enero 4 de 2021.

En el siguiente video el Dr. Diego Guevara Madrid comenta cómo debe cobrarse en el año gravable 2021 el impuesto nacional a las bolsas plásticas:

Al respecto, es importante recordar que las bolsas que cumplen con la normativa para ser consideradas biodegradables y/o reutilizables pueden quedar exoneradas del INC a las bolsas plásticas (ver numerales 3 y 4 del artículo 512-16 del ET y los artículos 1.5.6.3.1 y 1.5.6.3.2 del DUT 1625 de 2016, adicionados con el Decreto 2198 de 2017) o por lo menos lo pueden generar de forma reducida (ver el parágrafo 1 del artículo 512-15 del ET y el artículo 1.5.6.2.1 del DUT 1625 de 2016).

Conoce en detalle los pasos para obtener la certificación de uso de bolsas biodegradables y/o reutilizables en nuestro análisis INC de bolsas plásticas: reglamentan forma de solicitar certificado de exoneración.

INC al cannabis

De acuerdo con el artículo 512-17 del ET, la venta de productos transformados a partir de cannabis psicoactivo o no psicoactivo está sujeta al impuesto nacional al consumo de cannabis.

La base gravable del INC al cannabis es el valor total del producto final del transformador o responsable del impuesto, sin incluir el IVA (ver artículo 512-19 del ET).

De acuerdo con el artículo 512-20 del ET, la tarifa del INC al cannabis es del 16 % del valor del producto final en cualquiera de sus presentaciones.

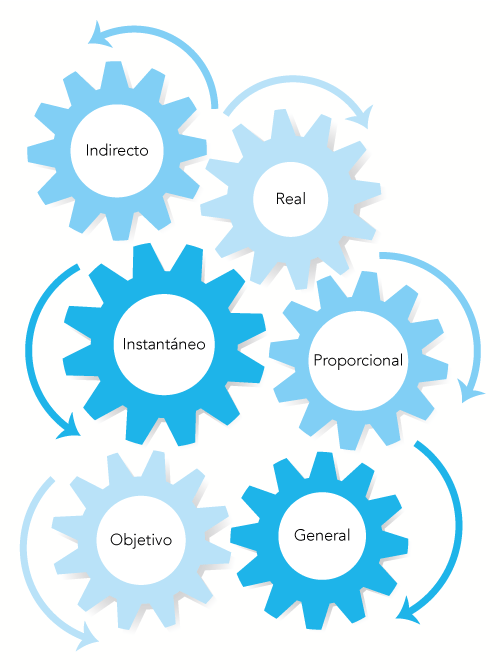

Novedades en IVA e INC introducidas por la Ley de Inversión Social

El 14 de septiembre de 2021 se expidió la Ley 2155, Ley de Inversión Social, que es la octava reforma tributaria del Gobierno del presidente Iván Duque.

Con dicha norma se espera recaudar un aproximado de 15,2 billones de pesos que permitan atender a la población más vulnerable y proteger el tejido empresarial, así como afianzar las finanzas públicas tras los efectos de la crisis económica derivada de la pandemia de COVID-19.

Entre las novedades en materia tributaria implementadas por esta reforma se encuentran las siguientes modificaciones a las normas que regulan el IVA y el impuesto nacional al consumo, cuyos cambios entrarán a regir desde este mismo año 2021:

En nuestros siguientes análisis te contamos más al respecto:Novedades en IVA e INC introducidas por la Ley de Inversión Social

IVA e INC en restaurantes y bares con y sin franquicias luego de la Ley 2155 de 2021

Reforma tributaria: requisitos para que las importaciones no sean gravadas con IVA