La Dian expidió su Resolución 000026 del 26 de febrero de 2024, a través de la cual modificó parcialmente los requisitos para ser autorizado como autorretenedor en renta.

De igual manera, se modificaron las causales de suspensión de esta autorización.

Más detalles aquí.

La autorretención en renta es la figura mediante la cual el mismo sujeto pasivo se aplica la retención en la fuente por la venta de un producto o prestación de un servicio.

De acuerdo con el parágrafo 1 del artículo 368 del ET, la Dian tiene la facultad para designar o autorizar a las personas o entidades que actuarán como autorretenedoras, así como para suspender las autorizaciones que a su juicio no garanticen el pago de los valores autorretenidos.

Mediante la Resolución 5707 de 2019, la Dian estableció los requisitos para obtener autorización para actuar como autorretenedor en renta o suspender la calidad de autorretenedor.

Así las cosas, la Dian expidió su Resolución 000026 del 26 de febrero de 2024, a través de la cual se modifica parcialmente los requisitos de la Resolución 005707 del 5 de agosto de 2019 para ser autorizado para actuar como autorretenedor del impuesto de renta.

La Resolución 000026 de 2024 modificó los numerales 6 y 7 del artículo 1 de la Resolución 5707 de 2019, con el objetivo de actualizar dos de los requisitos para ser autorizado como autorretenedor del impuesto sobre la renta, quedando de la siguiente manera:

No presentar pérdidas fiscales en los últimos tres (3) años gravables anteriores a la fecha de presentación de la solicitud y que la misma no tenga su origen en la aplicación de beneficios tributarios. Para esto, se requiere adjuntar la certificación emitida por un contador público o revisor fiscal que así lo demuestre.

A la fecha de radicación de la solicitud y durante el término de estudio de esta, encontrarse al día en la presentación y pago de sus obligaciones tributarias, aduaneras y cambiarias.

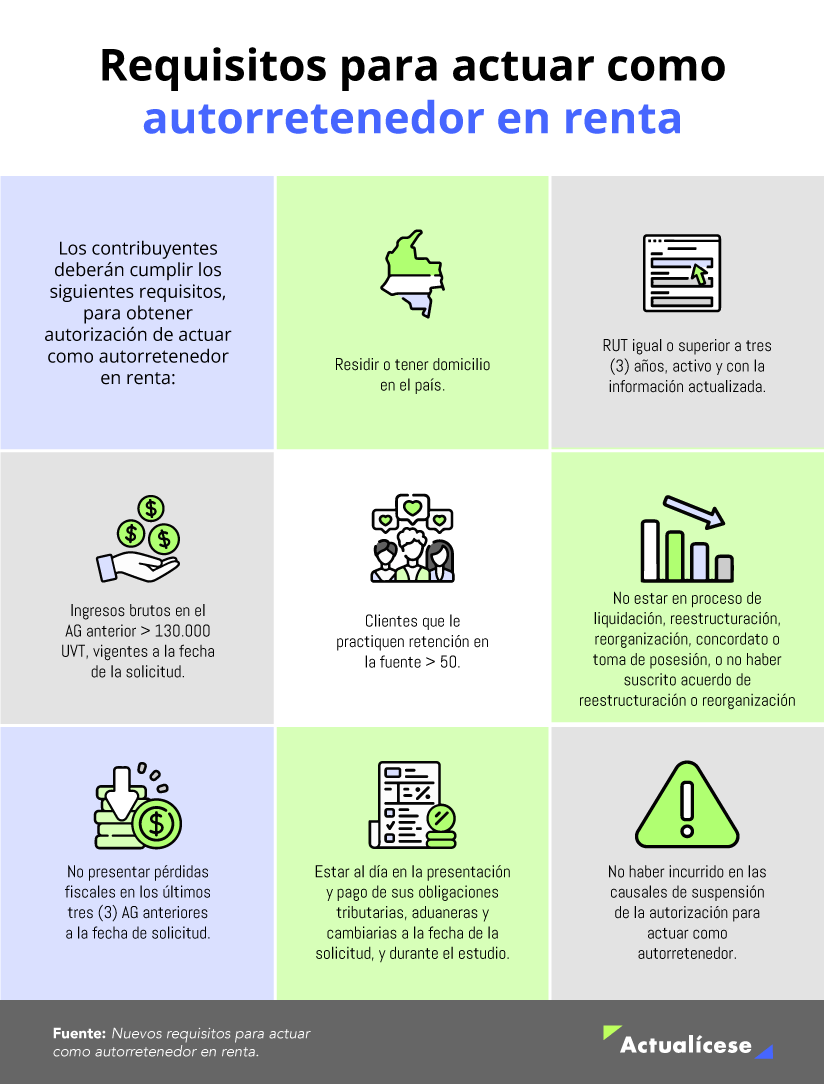

Requisitos para actuar como autorretenedor en renta

Para obtener autorización para actuar como autorretenedor en renta, los contribuyentes deberán cumplir los siguientes requisitos:

1. Ser residente en el país en caso de las personas naturales o tener domicilio en el país si se trata de personas jurídicas, responsables del impuesto sobre la renta en el régimen ordinario o de ingresos y patrimonio.

2. Que la inscripción en el RUT sea igual o superior a tres años, y que en dicho registro el contribuyente se encuentre activo y la información actualizada.

3. Haber obtenido ingresos brutos en el año gravable anterior superiores a 130.000 UVT vigentes a la fecha de la solicitud.

4. Tener un número superior a 50 clientes que le practiquen retención en la fuente, que reúnan las exigencias previstas en los artículos 368 y 368-2 del ET.

5. No encontrarse en proceso de liquidación, reestructuración, reorganización, concordato o toma de posesión o no haber suscrito acuerdo de reestructuración o reorganización.

6. No presentar pérdidas fiscales en los últimos tres años gravables anteriores a la fecha de presentación de la solicitud y que la misma no tenga su origen en la aplicación de beneficios tributarios. Para esto, se requiere adjuntar la certificación emitida por un contador público o revisor fiscal que así lo demuestre.

7. A la fecha de radicación de la solicitud y durante el término de estudio de esta, encontrarse al día en la presentación y pago de sus obligaciones tributarias, aduaneras y cambiarias.

8. No encontrarse incurso dentro de las causales de suspensión de la autorización para actuar como autorretenedor del que tratan los numerales 2 y 3 del artículo 4 de la resolución en mención.

Nota:Antes de la modificación de la Resolución 00026 del 26 de febrero de 2024, en el requisito del punto 6 solo se exigía no haber presentado pérdidas fiscales en los cinco (5) períodos gravables anteriores a la fecha de presentación de la solicitud.

Antes de la modificación de la Resolución 00026 del 26 de febrero de 2024, en el requisito del punto 7 solo se exigía encontrarse al día en el cumplimiento de sus obligaciones tributarias, aduaneras y cambiarias, en cuanto a presentación y pago de las mismas, a la fecha de la radicación de la solicitud.

Causales de suspensión para actuar como autorretenedor en renta

La Resolución 00026 del 2024 modificó al artículo 4 de la Resolución 5707 de 2019, relacionado con las causales de suspensión de la autorización para actuar como autorretenedor en renta.

Son causales de suspensión de la autorización para actuar como autorretenedor en el impuesto sobre la renta las siguientes: Que el contribuyente autorizado tenga obligaciones exigibles en mora, por más de dos meses, por conceptos tributarios, aduaneros o cambiarios, a la fecha de realización del estudio correspondiente.

Que el contribuyente autorizado en caso de fusionarse haya sido absorbido; que se encuentre en proceso de liquidación, reestructuración, reorganización, concordato o toma de posesión; que haya suscrito acuerdo de reestructuración o reorganización, o que se haya escindido cuando la escisión implique disolución.

Que el contribuyente autorizado haya sido sancionado por hechos irregulares en la contabilidad o por los deberes de facturar e informar, mediante acto debidamente ejecutoriado, dentro de los dos años anteriores a la fecha en que se efectúe el control correspondiente por parte de la Subdirección de Recaudo o dependencia que haga sus veces.

Que el contribuyente autorizado haya presentado pérdida fiscal y que los ingresos brutos hayan sido inferiores a ciento treinta mil 130.000 UVT en la declaración del impuesto sobre la renta y complementarios del año gravable anterior a la fecha en que se efectúe el control correspondiente por la Subdirección de Recaudo o dependencia que haga sus veces

La pérdida fiscal a la que se refiere este numeral no será causal de suspensión de la autorización para actuar como autorretenedor, siempre y cuando su origen provenga de la aplicación de beneficios tributarios. Para tal efecto, la Dian requerirá al agente retenedor para que demuestre que el origen de la pérdida fiscal no corresponde a la aplicación de beneficios tributarios y el agente retenedor expedirá certificación suscrita por el contador o revisor fiscal según corresponda, donde se detalle el origen de la pérdida fiscal.