La contabilidad de causación o devengo indica que los hechos económicos se reconocen en el momento en que suceden, independientemente del momento en que se produce el flujo de efectivo derivado.

Presentamos este principio en los Estándares Internacionales y sus diferencias con la contabilidad de caja.

El devengo, negocio en marcha, esencia sobre forma, período contable, entre otros términos, hacen parte de los principios de contabilidad que deben observar las empresas para la preparación de su información.

Al respecto, debe tenerse presente que la NIC 1 – Presentación de estados financieros señala que una entidad debe preparar sus informes utilizando esta base contable, a excepción del estado de flujos de efectivo (párrafo 28).

Debido a que la acumulación o devengo es una base contable para la preparación de la información financiera, listamos en este artículo los puntos más relevantes que deben tenerse en cuenta.

¿Qué es la causación, acumulación o devengo?

El principio de causación o acumulación, también llamado “devengo” en los Estándares Internacionales, estipula que los hechos económicos deben reconocerse o registrarse en la contabilidad cuando estos se causen y no solo cuando se reciba un pago o se liquide una obligación.

“la base contable de devengo indica que los hechos económicos se reconocen en el momento en que suceden”

En otras palabras, la base contable de devengo indica que los hechos económicos se reconocen en el momento en que suceden, independientemente del momento en que se produce el flujo de efectivo que se deriva del hecho económico. De esta forma, la contabilización deberá realizarse cuando surgen los derechos y obligaciones o cuando la transacción incide en los resultados del período.

Un ejemplo de esto es la obligación de pagar un préstamo en determinado tiempo: a pesar de que no se pagará en el mismo momento, se obtiene la obligación de pagarlo en un momento futuro, por lo que inicialmente deberá contabilizarse la transacción.

Contabilidad de causación o devengo en los Estándares Internacionales

En Colombia la contabilidad debe llevarse por el sistema de devengo, para ello el DUR 2420 de 2015 contiene las consideraciones para cada grupo de aplicación de Estándares Internacionales, veamos:

Grupo 1: Estándar Pleno, anexo técnico compilatorio y actualizado 1 – 2019, de las Normas Internacionales de Información Financiera – Decreto 2270 de 2019.

1.17 La contabilidad de acumulación (o devengo) describe los efectos de las transacciones y otros sucesos y circunstancias sobre los recursos económicos y los derechos de los acreedores de la entidad que informa en los períodos en que esos efectos tienen lugar, incluso si los cobros y pagos resultantes se producen en un período diferente. Esto es importante porque la información sobre los recursos económicos y los derechos de los acreedores de la entidad que informa y sus cambios durante un período proporciona una mejor base para evaluar el rendimiento pasado y futuro de la entidad que la información únicamente sobre cobros y pagos del período.

Grupo 2: Estándar para Pymes, anexo 2 del Decreto 2420 de 2015.

2.36 Una entidad elaborará sus estados financieros, excepto en lo relacionado con la información sobre flujos de efectivo, utilizando la base contable de acumulación (o devengo). De acuerdo con la base contable de acumulación (o devengo), las partidas se reconocerán como activos, pasivos, patrimonio, ingresos o gastos cuando satisfagan las definiciones y los criterios de reconocimiento para esas partidas.

Grupo 3: microempresas, anexo 3 del Decreto 2420 de 2015.

2.37 Una microempresa elaborará sus estados financieros utilizando la base contable de causación (acumulación o devengo). Los efectos de las transacciones y demás sucesos se reconocen cuando ocurren y no cuando se recibe o paga dinero u otro equivalente al efectivo en los períodos con los cuales se relacionan.

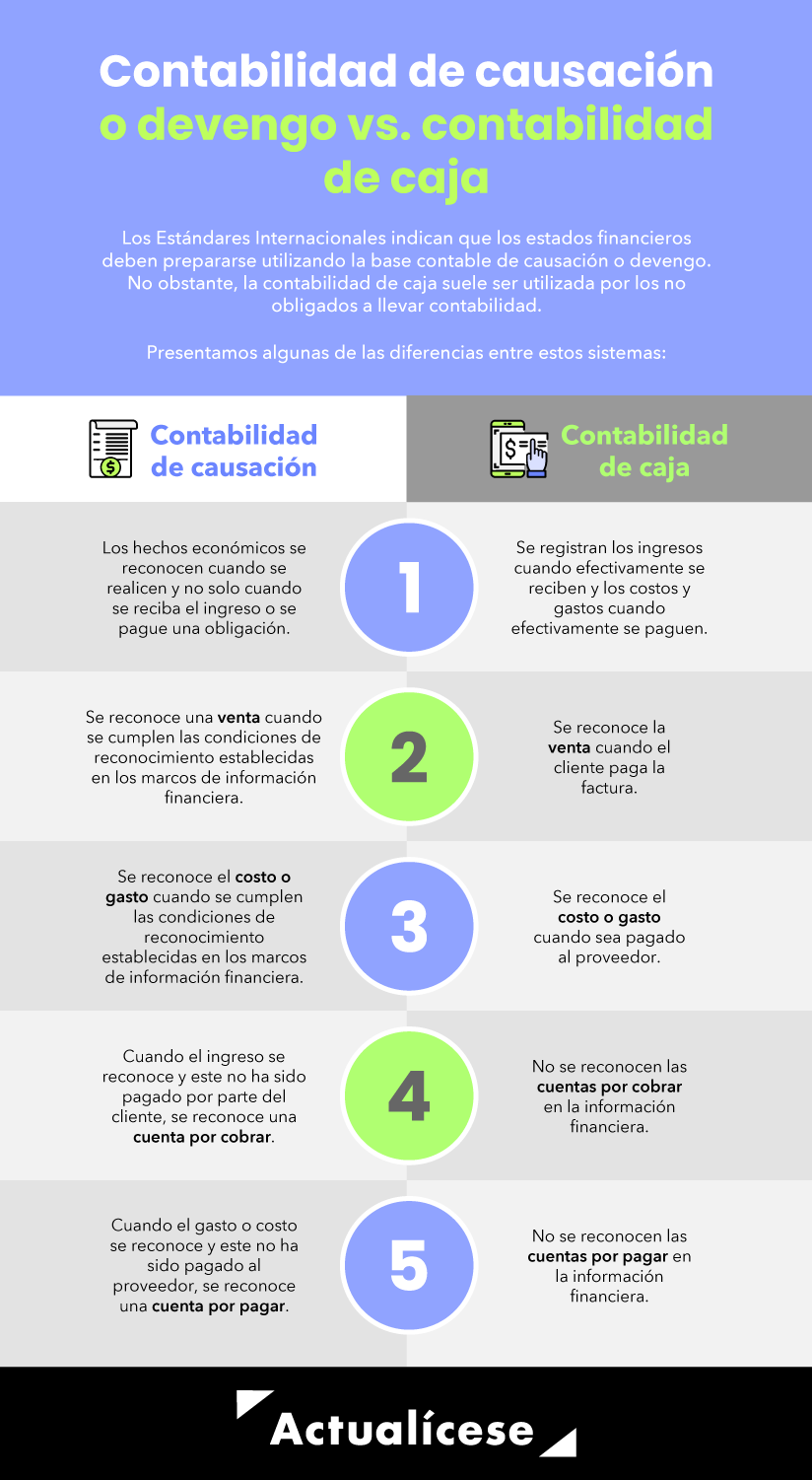

Diferencias entre contabilidad de causación y contabilidad de caja

Registrar los ingresos cuando efectivamente se reciben y los costos y gastos cuando efectivamente se paguen corresponde a los principios de la contabilidad de caja. De acuerdo con este sistema, el reconocimiento de estos elementos solo puede realizarse cuando efectivamente se reciba la contraprestación o se realice una erogación.

De esta forma tenemos que solo se reconocen hechos que efectivamente se hayan realizado, no se contabilizarán en el sistema de caja derechos u obligaciones hasta que se hagan efectivos.

Un ejemplo de una transacción bajo esta denominación se encontrará en el registro de una venta a crédito, al momento de realizar la venta no se reconocerá en contabilidad, no obstante, en el momento en que ingrese a caja el valor que adeuda el cliente (pague la factura) se reconocerá la venta.

En tanto, es una obligación para los obligados a llevar contabilidad registrar las transacciones por la base contable de acumulación o devengo; la contabilidad de caja suele ser utilizada por los no obligados a llevar contabilidad.

Por lo anterior, los registros en la contabilidad de caja son mucho más sencillos que en la contabilidad de causación, no obstante, debe tenerse presente que la contabilidad de caja no permite presentar la situación financiera de la entidad al no presentar los derechos sobre las cuentas por cobrar, los pagos anticipados, ni tampoco las obligaciones relacionadas con sus cuentas por pagar a proveedores, empleados, préstamos con entidades financieras y otros (Concepto CTCP 0328 del 2020)

Además, considerando la utilidad de la información financiera, la contabilidad de causación lograría presentar a los usuarios de la información financiera de mejor forma los hechos económicos.

A continuación, presentamos las principales diferencias entre la contabilidad de caja y la contabilidad de causación señaladas por el Consejo Técnico de la Contaduría Pública –CTCP– en el Concepto 0328 del 18 de marzo de 2020:

Venta de bienes y servicios: en la base contable de causación se reconoce la venta cuando se cumplen las condiciones de reconocimiento establecidas en los marcos de información financiera; mientras que en una contabilidad de caja se reconoce la venta cuando el cliente paga la factura.

Costos y gastos: en la base contable de causación se reconoce el costo o gasto cuando se cumplen las condiciones de reconocimiento establecidas en los marcos de información financiera, mientras que en una contabilidad de caja se reconoce el costo o gasto cuando el mismo sea pagado al proveedor.

Cuentas por cobrar a clientes: cuando el ingreso se reconoce y este no ha sido pagado por parte del cliente, se reconoce una cuenta por cobrar de acuerdo con la base contable de causación. En la contabilidad de caja no existirían cuentas por cobrar reconocidas en la información financiera.

Cuentas por pagar a proveedores: en la base contable de causación, cuando el gasto o costo se reconoce y este no ha sido pagado al proveedor, se reconoce una cuenta por pagar. Por otro lado, en la contabilidad de caja no existen cuentas por pagar reconocidas en la información financiera.