Aquí hablaremos sobre...

No obligados a expedir factura o documento equivalente.

Sistema de facturación electrónica.

Validez de la factura de talonario o papel.

Documentos equivalentes a factura.

Requisitos de las facturas de venta y documentos equivalentes.

Requisitos del documento soporte en compras a no obligados a facturar.

Información de precios para responsables del IVA y del impuesto nacional al consumo.

Documentos equivalentes generados por máquinas registradoras con sistema POS.

Obligación de entrega de la factura de venta y/o documento equivalente.

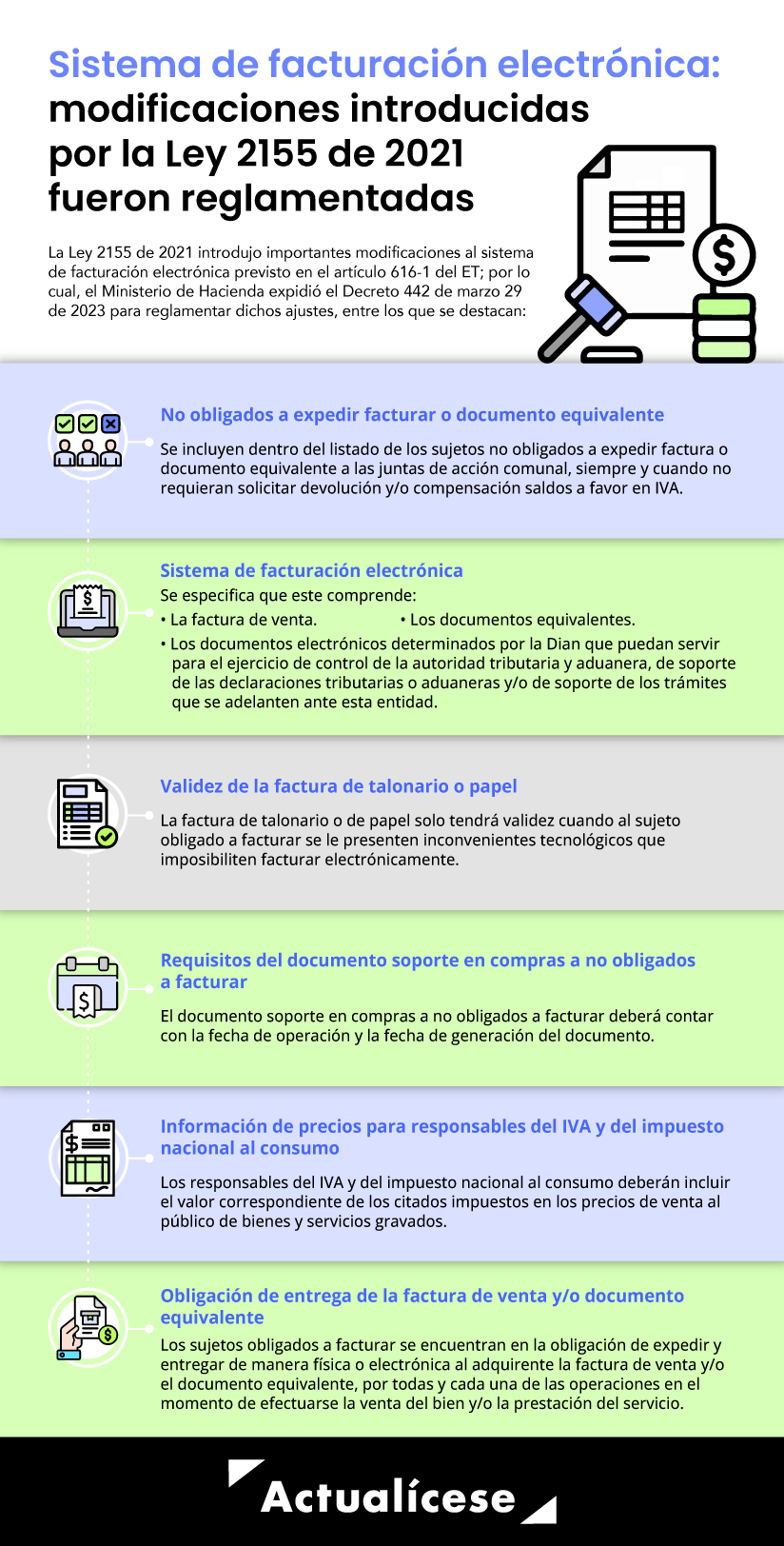

La Ley 2155 de 2021 introdujo importantes modificaciones al sistema de facturación electrónica previsto en el artículo 616-1 del ET. Por lo cual, el Ministerio de Hacienda expidió el Decreto 442 de marzo 29 de 2023 para reglamentar dichos ajustes.

Conoce aquí los puntos más importantes al respecto.

Mediante la Ley 2155 de 2021, el Gobierno nacional introdujo importantes modificaciones al sistema de facturación electrónica consagrado en el artículo 616-1 del Estatuto Tributario –ET–, ampliando el concepto no solo de la factura electrónica, sino también incluyendo dentro del sistema todos los documentos electrónicos que sean determinados por la Dian y que puedan servir para el ejercicio de control de la autoridad tributaria y aduanera, de soporte de las declaraciones tributarias o aduaneras, y/o de soporte de los trámites que se adelanten ante la administración tributaria.

A pesar de que desde el año 2021 fueron incorporadas estas modificaciones al artículo 616-1 del ET, no fue sino hasta el 29 de marzo de 2023 que el Ministerio de Hacienda expidió el Decreto 442 mediante el cual reglamentó la nueva versión del artículo en comento, sustituyendo, además, algunos artículos del Decreto 1625 de 2016, con el fin de establecer la definición del sistema de facturación y sus componentes dentro del decreto único reglamentario, anteriormente adicionadas por el Decreto 358 de 2020, con el cual se había reglamentado la versión anterior del artículo 616-1 del ET, creado por la Ley 1819 de 2016 y modificado parcialmente por la Ley 2010 de 2019.

Ahora bien, entre las reglamentaciones más importantes realizadas por el Decreto 442 de 2023, que a su vez modifican algunos artículos del Decreto 1625 de 2016, se destacan:

No obligados a expedir factura o documento equivalente

El artículo 2 del Decreto 442 de 2023 adiciona un numeral 9 al artículo 1.6.1.4.3 del Decreto 1625 de 2016, para incluir dentro del listado de los sujetos no obligados a expedir factura o documento equivalente a las juntas de acción comunal, siempre y cuando no requieran solicitar devolución y/o compensación de saldos a favor en IVA.

Adicionalmente, el artículo en mención también modificó el parágrafo 1 del artículo 1.6.1.4.3 del Decreto 1625 de 2016, con el propósito de señalar que, cuando los sujetos no obligados a facturar opten por expedir factura de venta y/o documento equivalente, deberán cumplir con los requisitos y condiciones dispuestos en la ley y el reglamento junto con los requisitos especiales que la Dian establezca para la factura electrónica de venta, así como con los documentos equivalentes existentes o los que la misma entidad señale.

Así, los sujetos mencionados en el artículo 1.6.1.4.3 del Decreto 1625 de 2016, que opten por expedir factura de venta y/o documento equivalente, se consideran obligados a facturar para efectos tributarios.

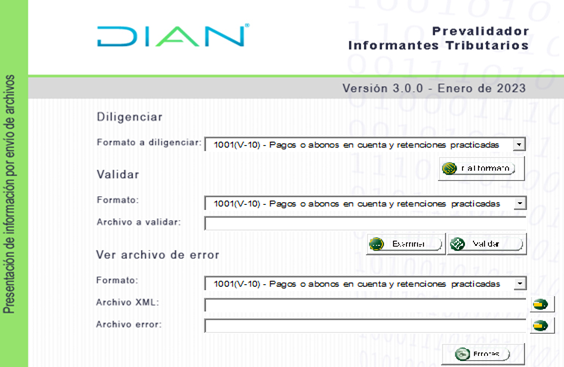

Sistema de facturación electrónica.

El artículo 3 del Decreto 442 de 2023 sustituye el artículo 1.6.1.4.4 del Decreto 1625 de 2016, con el objetivo de ampliar la definición del sistema de facturación, señalando así que este corresponde al conjunto de funcionalidades que permiten la interoperabilidad e interacción de la factura electrónica, los documentos equivalentes y los documentos electrónicos determinados por la Dian, y que puedan servir para el ejercicio de control de la autoridad tributaria y aduanera, de soporte de las declaraciones tributarias o aduaneras, y/o de soporte de los trámites que se adelanten ante esta entidad, así como los demás instrumentos electrónicos que se deriven de estos.

Así, el sistema de facturación comprende:

La factura de venta.

Los documentos equivalentes.

Los documentos electrónicos que sean determinados por la Dian, y que puedan servir para el ejercicio de control de la autoridad tributaria y aduanera, de soporte de las declaraciones tributarias o aduaneras, y/o de soporte de los trámites que se adelanten ante esta entidad.

Validez de la factura de talonario o papel “la factura de talonario o de papel solo tendrá validez cuando al sujeto obligado a facturar se le presenten inconvenientes tecnológicos que imposibiliten facturar electrónicamente”

El artículo 4 del Decreto 442 de 2023 adicionó los incisos 3 y 4 al artículo 1.6.1.4.5 del Decreto 1625 de 2016 para aclarar que la factura de talonario o de papel solo tendrá validez cuando al sujeto obligado a facturar se le presenten inconvenientes tecnológicos que imposibiliten facturar electrónicamente (ver el inciso cuarto del artículo 616-1 del ET, modificado por la Ley 2155 de 2021).

Por su parte, la factura electrónica sin validación previa solo tendrá validez cuando a la Dian se le presenten inconvenientes tecnológicos que imposibiliten la validación previa.

Es importante recordar que la Dian, mediante el Concepto General Unificado 1060 de 2022, ya había precisado que la factura de venta de talonario o papel solo operaba en los siguientes casos: Nuevos obligados a facturar: los sujetos empiecen a ser considerados como facturadores electrónicos por un plazo máximo de 2 meses desde que adquieran la obligación como sujetos obligados a expedir factura de venta y/o documento equivalente; también los sujetos que opten por el impuesto unificado bajo el régimen simple de tributación, quienes tendrán un plazo de 2 meses contados a partir de la inscripción que se realice del citado régimen en el RUT, para adoptar el sistema de facturación electrónica. Inconvenientes tecnológicos: cuando el facturador electrónico se encuentra presentando un inconveniente tecnológico, el mismo deberá, por el tiempo en que dure el inconveniente, expedir factura de venta de talonario o de papel, de forma manual o autógrafa, o a través de sistemas informáticos electrónicos, y dicha factura será válida como soporte de costos, gastos, deducciones, descuentos, exenciones, activos, pasivos, impuestos descontables tanto para el facturador electrónico como para el adquiriente, según corresponda; en todo caso, el facturador electrónico deberá cumplir con los requisitos de los que trata el artículo 12 de la Resolución 000042 de 2020 y posteriormente trasmitir la factura a la Dian.

Documentos equivalentes a factura.

El artículo 5 del Decreto 442 de 2023 modificó el inciso 1 del artículo 1.6.1.4.6 del Decreto 1625 de 2016, para establecer que ahora son documentos equivalentes a la factura de venta los previstos en el artículo en mención, así como también aquellos que señale la Dian, de conformidad con la competencia establecida en el inciso 4 del artículo 616-1 del ET, en donde se lee:

Artículo 616-1. Sistema de facturación.

La factura de venta de talonario o de papel y la factura electrónica de venta se consideran para todos los efectos como una factura de venta. La factura de talonario o de papel, solo tendrá validez en los casos en que el sujeto obligado a facturar presente inconvenientes tecnológicos que le imposibiliten facturar electrónicamente. Los documentos equivalentes a la factura de venta corresponden a aquellos que señale el director general de la Unidad Administrativa Especial Dirección de Impuestos y Aduanas Nacionales (Dian).

Por su parte, el Decreto 442 de 2023 también modificó el numeral 13 del artículo 1.6.1.4.6 del Decreto 1625 de 2016, en donde precisó que el documento equivalente electrónico es el documento electrónico que podrá desarrollar los documentos equivalentes previstos en el artículo en mención y los demás que señale la Dian. Este podrá ser implementado de conformidad con las características, condiciones, plazos, términos y mecanismos técnicos y tecnológicos para la interoperabilidad, interacción, generación, numeración, transmisión, validación, expedición y entrega que establezca la administración tributaria.

Requisitos de las facturas de venta y documentos equivalentes.

El artículo 6 del Decreto 442 de 2023 sustituyó el artículo 1.6.1.4.7 del Decreto 1625 de 2016, en donde anteriormente se señalaba la obligación de transmitir a la Dian los documentos equivalentes. En la nueva versión del artículo en mención se establece que los requisitos de la factura de venta y documentos equivalentes corresponden a los que señala el artículo 617 del ET; también los de las demás leyes vigentes y los requisitos especiales que fije la Dian, conforme con lo previsto en el parágrafo 1 del artículo 616-1 del ET.

Es importante tener en cuenta que, dados los ajustes realizados al artículo 616-1 del ET por parte de la Ley 2155 de 2021 y el nuevo Decreto 442 de 2023, es de esperar que la Dian expida una nueva resolución mediante la cual sustituya o modifique la Resolución 000042 de 2020, mediante la cual se regula la factura electrónica.

Facturación en los proyectos de inversión financiados con recursos del sistema nacional de regalías.

Adicionalmente, el Decreto 442 de 2023 sustituyó el artículo 1.6.1.4.8 del Decreto 1625 de 2016, en donde anteriormente se mencionaban los requisitos de la factura de venta y de los documentos equivalentes, para ahora hacer alusión a la facturación en los proyectos de inversión financiados con recursos del sistema nacional de regalías.

La versión actual del artículo 1.6.1.4.8 del Decreto 1625 de 2016 ahora señala que las facturas de venta y/o documentos equivalentes por la venta de bienes y/o prestación de servicios que se deriven de la ejecución de los proyectos de inversión que se financian con cargo al sistema general de regalías, y que sean ejecutados por quienes designen las entidades u órganos de los que tratan los artículos 35 y 36 de la Ley 2056 de 2020, deberán ser expedidas por los designados de las respectivas entidades u órganos.

Requisitos del documento soporte en compras a no obligados a facturar

El artículo 7 del Decreto 442 de 2023 modificó el numeral 2 del artículo 1.6.1.4.12 del Decreto 1625 de 2016, en donde precisó que el documento soporte en compras a no obligados a facturar deberá contar con la fecha de operación y la fecha de generación del documento.

Recordemos que hasta la versión anterior del numeral en mención se establecía que el documento soporte en compras a no obligados a facturar debía contener la fecha de la operación que debía corresponder a la fecha de generación del documento. Sin embargo, la versión actual de la norma permite que el documento soporte cuente con la fecha de operación y a su vez con la fecha de generación, sin que ambas requieran ser siempre la misma.

Información de precios para responsables del IVA y del impuesto nacional al consumo.

El artículo 8 del Decreto 442 de 2023 sustituyó el artículo 1.6.1.4.15 del Decreto 1625 de 2016, donde anteriormente se establecieron las reglas de validación de la factura electrónica de venta, las notas débito, notas crédito y demás documentos electrónicos.

La nueva versión del artículo 1.6.1.4.15 en mención precisa que los responsables del IVA y del impuesto nacional al consumo –INC– incluirán el valor correspondiente de los citados impuestos en los precios de venta al público de bienes y servicios gravados. Esto permitiría a los adquirientes de los bienes y/o servicios conocer el valor final de los mismos antes de cancelar los productos, sin que se vean aumentados por el IVA ni el INC una vez en la caja.

Documentos equivalentes generados por máquinas registradoras con sistema POS.

El artículo 12 del Decreto 442 de 2023 modificó el artículo 1.6.1.4.26 del Decreto 1625 de 2016, para precisar lo ya establecido en el parágrafo 2 del artículo 616-1 del ET. Así, ambas normas ratifican que los documentos equivalentes generados por máquinas registradoras con sistema POS no otorgan derecho a impuestos descontables en IVA, ni a costos y deducciones en el impuesto sobre la renta y complementarios para el adquirente.

No obstante, los adquirentes podrán solicitar al obligado a facturar la factura electrónica de venta, cuando en virtud de su actividad económica tengan derecho a solicitar impuestos descontables, costos y deducciones.

Obligación de entrega de la factura de venta y/o documento equivalente.

El artículo 13 del Decreto 442 de 2023 sustituyó el artículo 1.6.1.4.27 del Decreto 1625 de 2016, en donde anteriormente se regulaba el porcentaje máximo que podía soportarse sin factura electrónica.

De acuerdo con la versión actual de la norma, los sujetos obligados a facturar se encuentran en la obligación de expedir y entregar de manera física o electrónica, según corresponda, al adquirente la factura de venta y/o el documento equivalente, por todas y cada una de las operaciones en el momento de efectuarse la venta del bien y/o la prestación del servicio. Para el efecto, los facturadores no podrán exigir a los adquirentes de bienes y/o servicios requisitos adicionales a los que contemplan las normas legales o reglamentarias vigentes para la entrega de la factura de venta y/o del documento equivalente (ver nuestro editorial Facturadores no pueden exigir requisitos adicionales para la expedición de la factura electrónica).

En este orden de ideas, el adquirente no se encuentra obligado a suministrar documentos o información diferente a la exigida por las normas vigentes para la entrega de la factura de venta y/o del documento equivalente.