Cuando el reporte de información exógena no sea presentado en los plazos establecidos, se presente con errores o no corresponda a lo solicitado serán aplicadas las sanciones expuestas en el artículo 651 del ET.

No obstante, estas no podrán exceder de un monto fijo determinado en la normativa tributaria.

El reporte de información exógena correspondiente al año gravable 2019, solicitado mediante la Resolución 011004 de 2018 y posteriormente modificado por la Resolución 000008 de 2020, deberá ser presentado entre el 15 de mayo y el 01 de julio del año en curso, de acuerdo con el último dígito del NIT para el caso de los grandes contribuyentes, o según los dos últimos dígitos para las personas jurídicas y naturales (ver nuestro Calendario tributario 2020).

No obstante, cuando dicha obligación no sea cumplida dentro de los plazos antes señalados, el contenido sea presentado con errores o no corresponda a la información solicitada, la Dian tendrá la facultad de aplicar las sanciones previstas en el artículo 651 del Estatuto Tributario –ET–, como son las siguientes:

- 5 % de las sumas respecto de las cuales no se suministró la información exigida.

- 4 % de las sumas respeto de las cuales se suministró información errónea.

- 3 % de las sumas sobre las cuales se suministró información de forma extemporánea.

- 0,5 % de los ingresos netos, si no es posible establecer la tasa o la información no tuviese cuantía. Si no existen ingresos, será sobre el 0,5 % del patrimonio bruto del contribuyente o declarante, correspondiente al año anterior o última declaración del impuesto sobre la renta o de ingresos y patrimonio.

- Desconocimiento de los costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones.

“si la corrección de la información exógena es realizada antes del vencimiento del plazo para presentar el reporte, no deberá liquidarse sanción alguna”

Además, si la corrección de la información exógena es realizada antes del vencimiento del plazo para presentar el reporte, no deberá liquidarse sanción alguna, de acuerdo a lo previsto en el inciso segundo del parágrafo del artículo 651 del ET.

Por otra parte, cuando la sanción se imponga mediante resolución independiente, previamente se dará traslado de cargos a la persona o entidad sancionada, quien tendrá un (1) mes para responder.

Reducción de las sanciones

Las sanciones relacionadas con el reporte de información exógena, antes mencionadas, podrán ser reducidas de la siguiente forma:

Las sanciones relacionadas con el reporte de información exógena, antes mencionadas, podrán ser reducidas de la siguiente forma:

Antes de que se profiera pliego de cargos

El parágrafo del artículo 651 establece que el contribuyente obligado a enviar el reporte de información exógena que no haya cumplido con su obligación podrá subsanar voluntariamente las sanciones antes de que la Dian profiera el pliego de cargos, liquidando la sanción reducida al 20 %.

Antes de la notificación de la imposición de la sanción

La sanción podrá ser reducida al 50 % de la suma determinada, si la omisión es subsanada antes de que se notifique la imposición de la sanción.

La sanción podrá ser reducida al 50 % de la suma determinada, si la omisión es subsanada antes de que se notifique la imposición de la sanción.

Después de la notificación de la imposición de la sanción

La sanción podrá ser reducida al 70 % de tal suma, si la omisión es subsanada dentro de los dos (2) meses siguientes a la fecha en la que se notifique la sanción.

Para ambos casos (reducción al 50 % o al 70 %), el responsable deberá presentar ante la oficina de la Dian conocedora de la investigación un memorial de aceptación de la sanción reducida, en el cual se acredite que la omisión fue subsanada; también deberá presentarse el respaldo del pago o acuerdo de pago.

No obstante, cabe señalar que la reducción de la sanción no es aplicable al desconocimiento de costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones, previstos en el numeral 2 del artículo en cuestión.

“Si el contribuyente subsana la omisión con anterioridad a la notificación de la liquidación de revisión, no habrá lugar a la aplicación de la sanción de desconocimientos de costos”

Si el contribuyente subsana la omisión con anterioridad a la notificación de la liquidación de revisión, no habrá lugar a la aplicación de la sanción de desconocimientos de costos. Una vez notificada la liquidación solo serán aceptados los costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones que sean plenamente probados.

La sanción podrá ser reducida al 70 % de tal suma, si la omisión es subsanada dentro de los dos (2) meses siguientes a la fecha en la que se notifique la sanción.

Para ambos casos (reducción al 50 % o al 70 %), el responsable deberá presentar ante la oficina de la Dian conocedora de la investigación un memorial de aceptación de la sanción reducida, en el cual se acredite que la omisión fue subsanada; también deberá presentarse el respaldo del pago o acuerdo de pago.

No obstante, cabe señalar que la reducción de la sanción no es aplicable al desconocimiento de costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones, previstos en el numeral 2 del artículo en cuestión.

“Si el contribuyente subsana la omisión con anterioridad a la notificación de la liquidación de revisión, no habrá lugar a la aplicación de la sanción de desconocimientos de costos”

Si el contribuyente subsana la omisión con anterioridad a la notificación de la liquidación de revisión, no habrá lugar a la aplicación de la sanción de desconocimientos de costos. Una vez notificada la liquidación solo serán aceptados los costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones que sean plenamente probados.

Principio de favorabilidad

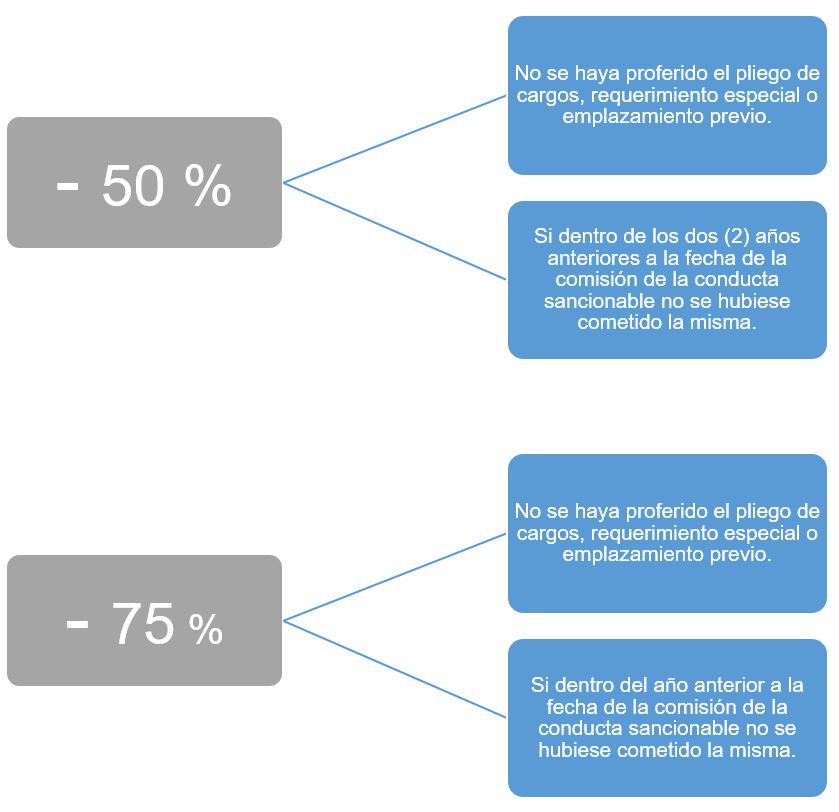

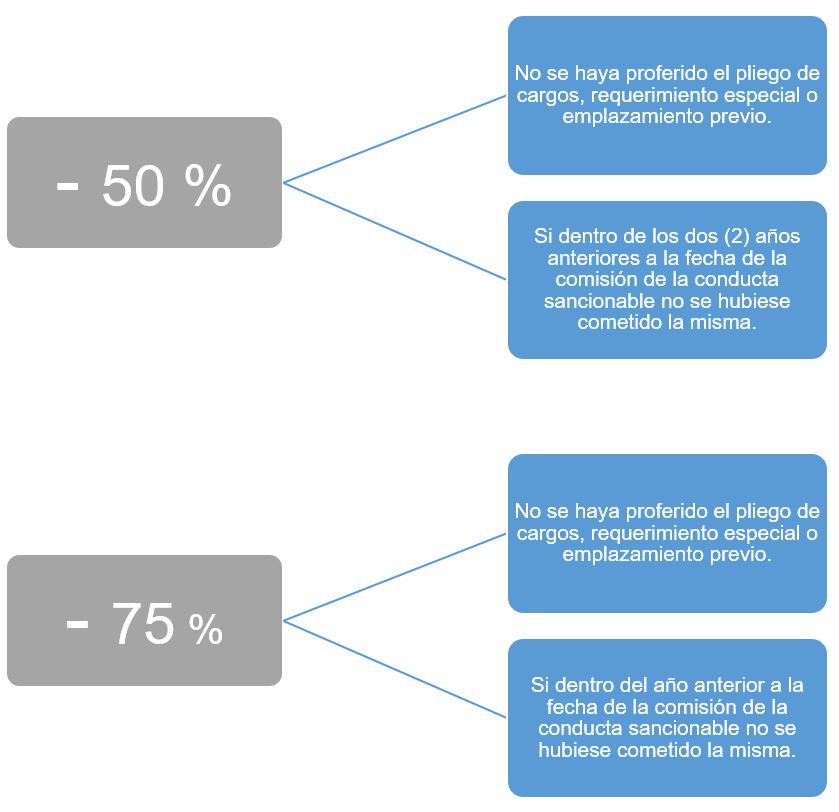

A las reducciones antes señalada también podrán ser aplicadas las reducciones señaladas en el artículo 640 del ET, siempre y cuando se cumplan las siguientes condiciones:

A las reducciones antes señalada también podrán ser aplicadas las reducciones señaladas en el artículo 640 del ET, siempre y cuando se cumplan las siguientes condiciones:

- Si la sanción debe ser liquidada por el contribuyente, la reducción será del 50 %, siempre y cuando no se haya cometido la misma conducta sancionable dentro de los 2 años anteriores a la fecha de la reciente comisión de dicha conducta; se reducirá al 75 % si es dentro de un año. En ambos casos, la Dian no debe haber proferido pliego de cargos, requerimiento especial o emplazamiento previo por no declarar.

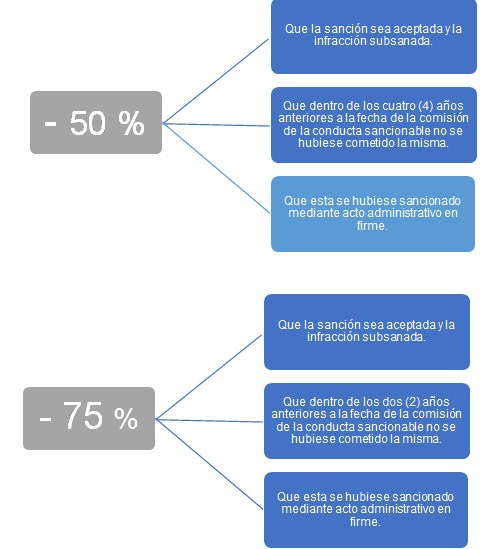

- Si la sanción es propuesta o determinada por la Dian, se reducirá al 50 % si dentro de los 4 años anteriores a la fecha de la comisión de la conducta sancionable no se cometió la misma y hubiese sido sancionada mediante acto administrativo en firme; se reducirá al 75 % si es dentro de dos años. Para acogerse a cualquiera de las reducciones anteriores es necesario que la sanción haya sido aceptada y la infracción subsanada.

En este orden de ideas, el contribuyente podrá obtener una doble reducción de la sanción aplicando, además de las reducciones planteadas en el artículo 651 del ET, las reducciones del artículo 640 del ET, siempre que se cumplan sus requisitos.

Lo anterior, a razón de que la acumulación de las rebajas sancionatorias es posible debido a su naturaleza, pues algunas reducciones operan como consecuencia de la colaboración del contribuyente con la Dian, consistente en evitar un desgaste administrativo. Por su parte, otras consideran los antecedentes del responsable para castigar con menor rigor a quien ha procurado actuar con mayor responsabilidad (ver el Concepto Dian 014116 de julio 26 de 2017).

No obstante, es de aclarar que a la reducción del 50 % antes de la notificación de la imposición de la sanción no le será aplicable ninguna de las reducciones adicionales señalas en el artículo 640 del ET, dado que no se cumplen con los requisitos planteados en la norma, puesto que en este punto la Dian ya ha proferido el pliego de cargos, pero aún la sanción no ha quedado en firme mediante acto administrativo (ver numerales 1 al 4 del artículo 640 del ET).

Lo anterior, a razón de que la acumulación de las rebajas sancionatorias es posible debido a su naturaleza, pues algunas reducciones operan como consecuencia de la colaboración del contribuyente con la Dian, consistente en evitar un desgaste administrativo. Por su parte, otras consideran los antecedentes del responsable para castigar con menor rigor a quien ha procurado actuar con mayor responsabilidad (ver el Concepto Dian 014116 de julio 26 de 2017).

No obstante, es de aclarar que a la reducción del 50 % antes de la notificación de la imposición de la sanción no le será aplicable ninguna de las reducciones adicionales señalas en el artículo 640 del ET, dado que no se cumplen con los requisitos planteados en la norma, puesto que en este punto la Dian ya ha proferido el pliego de cargos, pero aún la sanción no ha quedado en firme mediante acto administrativo (ver numerales 1 al 4 del artículo 640 del ET).

Sanción por evasión pasiva

Otra sanción a la cual podrá enfrentarse un obligado a efectuar el reporte de información exógena es la sanción por evasión pasiva.

Cuando se está obligado a reportar los pagos o abonos en cuenta realizados a terceros (formato 1001 vers. 10) se debe ser muy cuidadoso con no omitir ninguno de ellos (y mucho menos esconderlos dentro de un registro como el que se realiza con el seudo-NIT 222222222 – Cuantías menores, si es que en realidad se trataba de un pago que debía discriminarse de forma individualizada dentro del reporte), pues cuando esto sucede, la Dian podría aplicar la norma de “sanción por evasión pasiva” contemplada en el artículo 658-2 del ET (creado con la Ley 863 de diciembre de 2003), en el cual se establece lo siguiente:

“Artículo 658-2. Sanción por evasión pasiva. Las personas o entidades que realicen pagos a contribuyentes y no relacionen el correspondiente costo o gasto dentro de su contabilidad, o estos no hayan sido informados a la administración tributaria existiendo obligación de hacerlo, o cuando esta lo hubiere requerido, serán sancionados con una multa equivalente al valor del impuesto teórico que hubiera generado tal pago, siempre y cuando el contribuyente beneficiario de los pagos haya omitido dicho ingreso en su declaración tributaria.

Sin perjuicio de la competencia general para aplicar sanciones administrativas y de las acciones penales que se deriven por tales hechos, la sanción prevista en este artículo se podrá proponer, determinar y discutir dentro del mismo proceso de imposición de sanción o de determinación oficial que se adelante contra el contribuyente que no declaró el ingreso. En este último caso, las dependencias competentes para adelantar la actuación frente a dicho contribuyente serán igualmente competentes para decidir frente a la persona o entidad que hizo el pago”.

Para comprender mejor lo anterior, suponga que la sociedad A le hizo durante el 2019 un pago de $200.000.000 por concepto de “reparaciones locativas” a la sociedad B (contribuyente del impuesto de renta). Sin embargo, la sociedad A no incluyó tal pago en su reporte del formato 1001, y adicionalmente la empresa B tampoco incluye el respectivo ingreso en su declaración del año gravable 2019.

Si la Dian audita a la empresa B y logra descubrir que había recibido un pago por $200.000.000, y que al omitir dicho ingreso redujo su impuesto de renta en $66.000.000, lo que hará la Dian es sancionar a la empresa A con una multa de $66.000.000 por concepto de sanción por evasión pasiva, pues dicha sociedad debía haber informado en el reporte de información exógena el pago efectuado a la sociedad B.

En necesario resaltar que, a la sanción por evasión pasiva, no le será aplicable el principio de favorabilidad de que trata el artículo 640 de ET y, por tanto, esta no podrá ser reducida.

Desde Actualícese hemos preparado un Tutorial sobre el reporte de exógena 2019: datos clave para su elaboración, el cual contiene una amplia explicación sobre los aspectos clave a tener en cuenta en el reporte de información exógena por el año gravable 2019.

Otra sanción a la cual podrá enfrentarse un obligado a efectuar el reporte de información exógena es la sanción por evasión pasiva.

Cuando se está obligado a reportar los pagos o abonos en cuenta realizados a terceros (formato 1001 vers. 10) se debe ser muy cuidadoso con no omitir ninguno de ellos (y mucho menos esconderlos dentro de un registro como el que se realiza con el seudo-NIT 222222222 – Cuantías menores, si es que en realidad se trataba de un pago que debía discriminarse de forma individualizada dentro del reporte), pues cuando esto sucede, la Dian podría aplicar la norma de “sanción por evasión pasiva” contemplada en el artículo 658-2 del ET (creado con la Ley 863 de diciembre de 2003), en el cual se establece lo siguiente:

“Artículo 658-2. Sanción por evasión pasiva.

Sin perjuicio de la competencia general para aplicar sanciones administrativas y de las acciones penales que se deriven por tales hechos, la sanción prevista en este artículo se podrá proponer, determinar y discutir dentro del mismo proceso de imposición de sanción o de determinación oficial que se adelante contra el contribuyente que no declaró el ingreso. En este último caso, las dependencias competentes para adelantar la actuación frente a dicho contribuyente serán igualmente competentes para decidir frente a la persona o entidad que hizo el pago”.

Para comprender mejor lo anterior, suponga que la sociedad A le hizo durante el 2019 un pago de $200.000.000 por concepto de “reparaciones locativas” a la sociedad B (contribuyente del impuesto de renta). Sin embargo, la sociedad A no incluyó tal pago en su reporte del formato 1001, y adicionalmente la empresa B tampoco incluye el respectivo ingreso en su declaración del año gravable 2019.

Si la Dian audita a la empresa B y logra descubrir que había recibido un pago por $200.000.000, y que al omitir dicho ingreso redujo su impuesto de renta en $66.000.000, lo que hará la Dian es sancionar a la empresa A con una multa de $66.000.000 por concepto de sanción por evasión pasiva, pues dicha sociedad debía haber informado en el reporte de información exógena el pago efectuado a la sociedad B.

En necesario resaltar que, a la sanción por evasión pasiva, no le será aplicable el principio de favorabilidad de que trata el artículo 640 de ET y, por tanto, esta no podrá ser reducida.

Desde Actualícese hemos preparado un Tutorial sobre el reporte de exógena 2019: datos clave para su elaboración, el cual contiene una amplia explicación sobre los aspectos clave a tener en cuenta en el reporte de información exógena por el año gravable 2019.

https://actualicese.com/regimen-sancionatorio-aplicable-al-reporte-de-informacion-exogena-por-el-ano-gravable-2019/?referer=email&campana=20200331&accion=click&utm_source=act_boletindiario&utm_medium=act_email&utm_campaign=act_boletincontenidos&utm_content=20200331_impuestos&MD5=%5bMD5