El incremento en las tasas de interés y los altos niveles de inflación son dos de los principales desafíos para las compañías en este 2023. En este artículo presentamos los principales desafíos para las empresas en este año y recomendaciones financieras para hacerles frente.

“la inflación, el aumento de las tasas de interés, el cambio climático, las políticas económicas, la reforma tributaria, entre otros factores, permean en la economía de las empresas”

El escenario actual para que las organizaciones puedan realizar un presupuesto es de alta incertidumbre; la inflación, el aumento de las tasas de interés, el cambio climático, las políticas económicas, la reforma tributaria, entre otros factores, permean en la economía de las empresas.

4 desafíos para las empresas para el 2023

Las entidades se enfrentan a diversos retos para el año 2023, tanto de índole nacional como internacional, que afectan su proyección financiera.

Aunque son diversas las variables a las que se enfrentan financieramente las empresas, describimos los principales retos a continuación:

El contexto político mundial: la economía se encuentra globalizada, esto quiere decir que las actividades económicas de las empresas se encuentran interconectadas entre diversos países, de manera que las repercusiones económicas de un país afectan el flujo de bienes y servicios hacía otros países conectados.

Por lo anterior, es fácil concluir que en este contexto sucesos como las políticas regionales y la guerra entre Ucrania y Rusia afectan la importación de insumos provenientes de dichos países, lo que ocasiona un aumento significativo de los precios de las actividades agrícolas, por ejemplo.

Las empresas también encuentran un reto frente al cambio climático, pues este fenómeno afecta los costos, el uso de determinadas materias primas, sustitución de los tipos de energía, inversión en sistemas de innovación, entre otros. Por lo anterior, las organizaciones deben tener presente en sus presupuestos los aspectos concernientes al cambio climático (gasto) y adoptar un sistema de sostenibilidad (inversión).Posible recesión económica: sin duda alguna, una recesión económica representa un escenario altamente desafiante para las organizaciones, sin embargo, no es posible predecir si habrá una recesión económica en el mundo, ya que depende de muchos factores, como la política monetaria, el comportamiento de los mercados financieros, los ciclos económicos, la evolución de los precios de los productos y servicios, entre otros.

En todo caso, las empresas deben prepararse para enfrentar los desafíos que traería consigo una recesión económica mundial (ver Panorama económico colombiano: ¿recesión, decrecimiento o crecimiento moderado a la vista?).

Entorno económico nacional: factores como la reforma tributaria, las nuevas propuestas de reforma laboral, reformas a la salud, reforma pensional y las medidas económicas adoptadas por el país anuncian un panorama de incertidumbre y desafío para las organizaciones. Niveles altos de inflación e incremento de las tasas de interés: la inflación afecta en múltiples sentidos a las empresas colombianas, tanto a las organizaciones pequeñas como a las grandes; afecta los precios de las materias primas, los costos administrativos, el poder adquisitivo, entre otros factores (ver Inflación anual fue de 13,12 %: Dane).

Es de resaltar que el aumento de las tasas de interés bancario es una medida que se toma desde el Banco de la República para controlar la inflación. Este aumento de tasas incide directamente en los costos de las obligaciones financieras de las entidades.

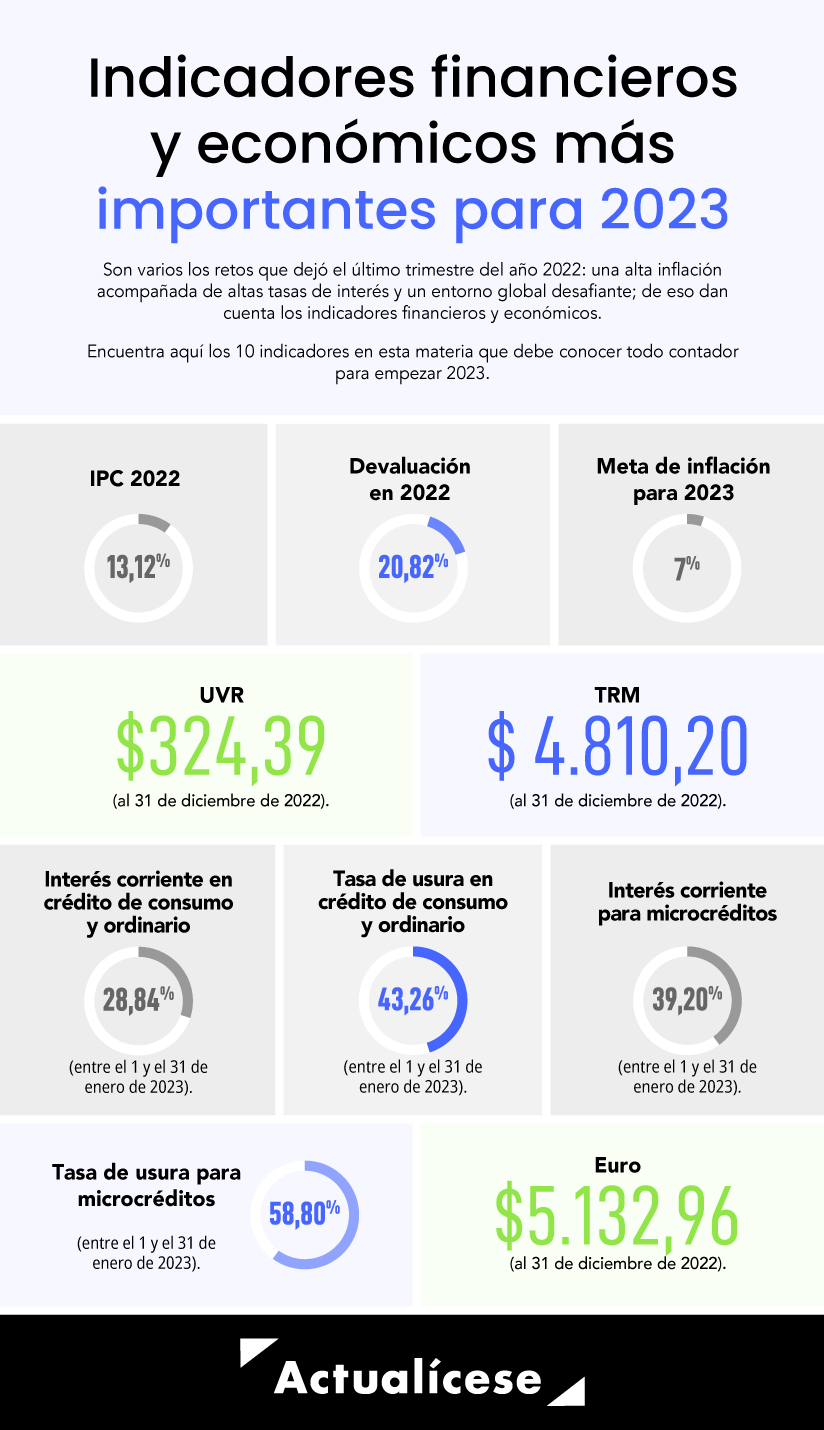

La siguiente imagen ilustra 10 de los indicadores más importantes para el 2023, en donde se evidencian varios de los retos que dejó el 2022 en materia financiera y económica:

¿Cómo pueden las organizaciones hacer frente a estos desafíos?: recomendaciones financieras para el 2023.

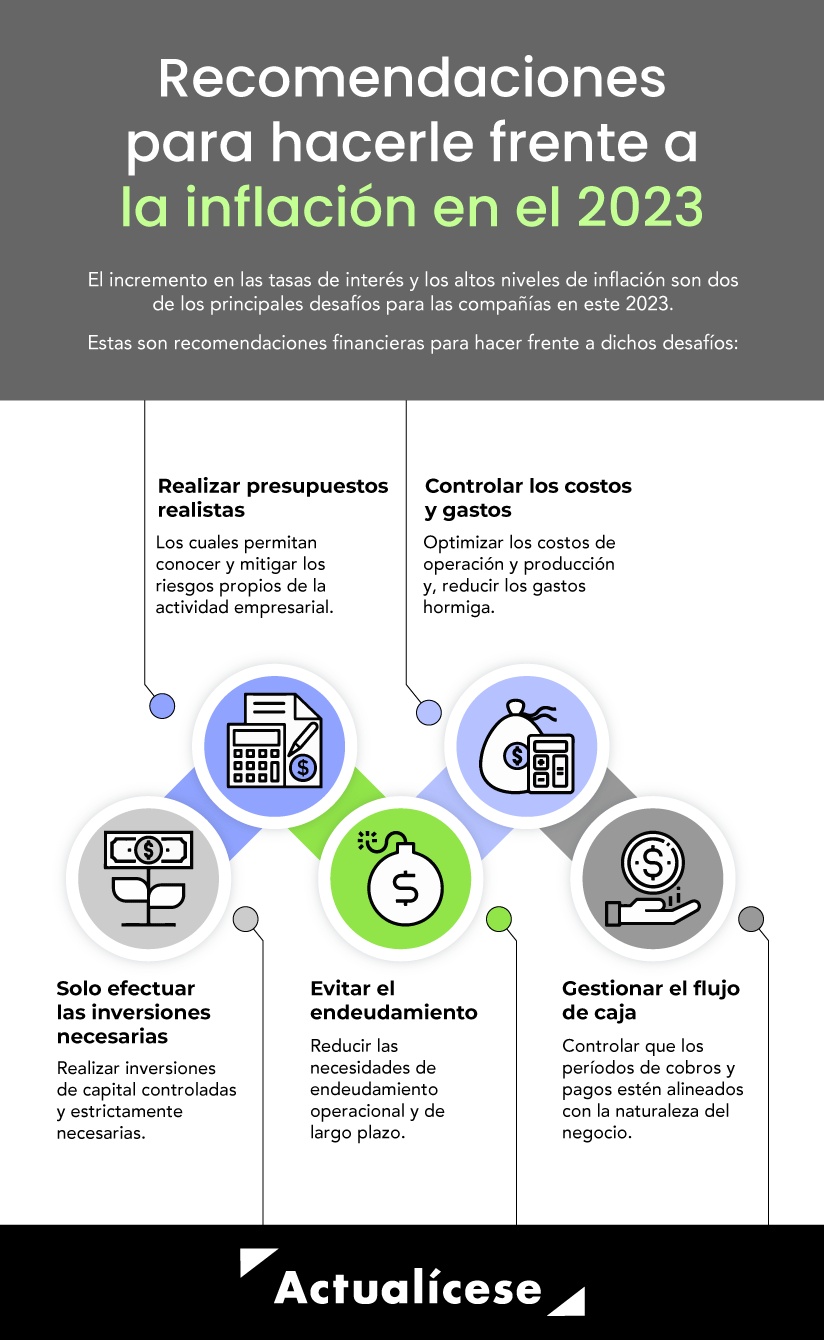

La siguiente infografía ilustra 5 recomendaciones para hacer frente a los desafíos que se enunciaron anteriormente:

Realizar presupuestos realistas

Mediante el presupuesto las organizaciones pueden tener un panorama general de su funcionamiento, con el fin de controlar las estrategias de crecimiento, liquidez y competencia, entre otras variables fundamentales para generar seguridad respecto a la permanencia y sostenibilidad de la empresa en el mercado.

Es importante que el presupuesto, como hoja de ruta financiera, brinde los recursos necesarios que permitan conocer y mitigar los riesgos propios de la actividad empresarial. Se recomienda que el presupuesto se haga mensualizado y se realice un seguimiento constante a su cumplimiento. Es sustancial en este punto observar la situación de mercado y ser realistas en las proyecciones de ventas y gastos, y las expectativas de crecimiento.

Solo efectuar las inversiones necesarias

Es importante evaluar y ser precavidos con las inversiones, esto es, realizar inversiones de capital controladas y estrictamente necesarias. Las inversiones de capital pueden requerir de un importante flujo de caja o un endeudamiento significativo; por lo anterior, se requiere que las inversiones de capital sean controladas y medidas, de lo contrario, estas podrían afectar negativamente a la organización.

Controlar los costos y gastos

Ante el escenario para las organizaciones en los últimos meses un mensaje es claro: deben controlarse los costos y gastos más que nunca. Los “gastos hormiga” deben ser evitados, pues estos pueden ser relevantes en la situación financiera de la entidad.

Para este punto, es necesario, además, optimizar los costos, para esto debe buscarse controlar los costos de operación y producción. Así como vigilar las coberturas ante tasas de cambio y tasas de interés.

Reducir las necesidades de endeudamiento y controlar la liquidez

Un aspecto necesario para hacer frente a los desafíos financieros de este 2023 es reducir las necesidades de endeudamiento operacional y de largo plazo, esto como medida ante las altas tasas de interés y las restricciones en el acceso a la liquidez por parte de las entidades financieras.

Enlazada al punto anterior se encuentra la necesidad de controlar la liquidez y la ejecución de la caja de la compañía. Se recomienda que las organizaciones busquen que su capital de trabajo se mantenga positivo, así como que sus períodos de cobros y pagos estén alineados con la naturaleza de los negocios con el fin de reducir las necesidades de endeudamiento y controlar la liquidez (al respecto, consulta nuestro análisis Liquidez y estructura de capital: pilares de un plan financiero estratégico).