Los trabajadores independientes, al contrario de lo que ocurre con los empleados, tienen la responsabilidad plena de realizar los aportes a seguridad social a título propio.

En este editorial te contamos qué tipos de trabajadores independientes existen, cómo deben realizar sus aportes, qué planilla les corresponde, etc.Tipos de trabajadores independientes

Contrato de prestación de servicios

Contrato realidad

Cotización a seguridad social

Ingreso base de cotización para trabajadores independientes

Planilla para los trabajadores independientes

Modalidades para el pago de aportes

Fechas límite para el pago de aportes

Cotización al sistema general de saludBeneficios

¿Qué documentos deben presentarse para afiliarse a salud?

Porcentaje de cotización a salud

Cotización al sistema general de pensionesPorcentaje de cotización al sistema de pensión

Aporte al Fondo de Solidaridad PensionalTarifas de aportes al fondo de solidaridad

Cotización al sistema de riesgos laboralesPorcentaje de cotización a riesgos laborales

Aporte a las cajas de compensación familiar

Sistema de presunción de costos para trabajadores independientes

Tipos de trabajadores independientes

Un trabajador independiente es una persona natural que presta sus servicios con total independencia a favor de un tercero.

Es decir, la responsabilidad por su actividad laboral recae sobre sí mismo, y no se encuentra sometido a órdenes por parte de un empleador, sino que acuerda con el contratante llevar a cabo determinadas actividades.

Existen tres tipos:

Contrato de prestación de servicios

Los contratos por prestación de servicios pueden celebrarse entre personas jurídicas o entre personas naturales y jurídicas. Su naturaleza puede ser de orden civil, comercial o administrativo, y de acuerdo con ello se le dará aplicabilidad a la normatividad correspondiente con su ejecución.

En el siguiente gráfico podrás conocer algunas particularidades del contrato en mención y ejemplos de los acuerdos que no clasifican como contratos de prestación de servicios:

[Contrato] Prestación de servicios

Contrato realidad

El contrato realidad es una figura de construcción jurisprudencial con la que se prueba que entre contratante y contratista existió una relación laboral oculta bajo la suscripción de contratos de otra naturaleza.

El contrato realidad debe probarse con suficiencia, demostrando que se cumplieron los siguientes tres elementos esenciales de la relación laboral:

1. Prestación personal del servicio: quiere decir que el demandante (trabajador) debe probar que él y solo él podía llevar a cabo la labor encomendada.

Esto es así porque en los contratos de prestación de servicios existe la posibilidad de que el contratista subcontrate a otros para cumplir el objeto del mandato, lo cual no es natural en los contratos laborales, dados los riesgos que podría acarrear para la empresa respecto a secretos industriales, seguridad y salud en el trabajo, y consideraciones similares.

2. Continuada subordinación: este requisito se suele probar demostrando el cumplimiento de horarios, la naturaleza de las funciones pactadas en el contrato que tengan carácter de subordinación ante un jefe inmediato, permisos de ausencia en caso de citas médicas, que el empleador sea quien le entregue al supuesto “contratista” los implementos para llevar a cabo la prestación del servicio, etc.

3. Salario: por lo general, en los contratos de prestación de servicios lo que se paga como contraprestación son honorarios, los cuales no se pueden entender como salario.

Para corroborar esto, normalmente se señala que el contratista es quien ha asumido el pago de sus aportes a seguridad social, y que dentro del contrato hay un valor total establecido para el desarrollo del mismo; solo que dicha suma se ha fraccionado en pagos mensuales.

Este argumento será débil ante un juez laboral cuando él encuentre probados los pagos continuos, y más aún si el monto pagado no ha sido variable.

La Corte Suprema de Justicia, mediante la Sentencia SL981 de 2019, instó a los contratantes a evitar el abuso de los contratos de prestación de servicios, advirtiendo que suscribir dichos contratos de manera continuada tendrá como presunción el ocultamiento de una relación laboral dependiente

.

En el siguiente video, el Dr. Luis Miguel Merino explica las conductas que configuran un contrato realidad:

Cotización a seguridad social

Toda persona que cuenta con una vinculación legal, contractual o reglamentaria debe, según el monto de sus ingresos, cotizar al sistema de seguridad social.

En lo que concierne a los trabajadores independientes, ya sea que se encuentren vinculados mediante un contrato de prestación de servicios, lleven a cabo actividades por cuenta propia o sean rentistas de capital, tienen la obligación de realizar aportes a dicho sistema.

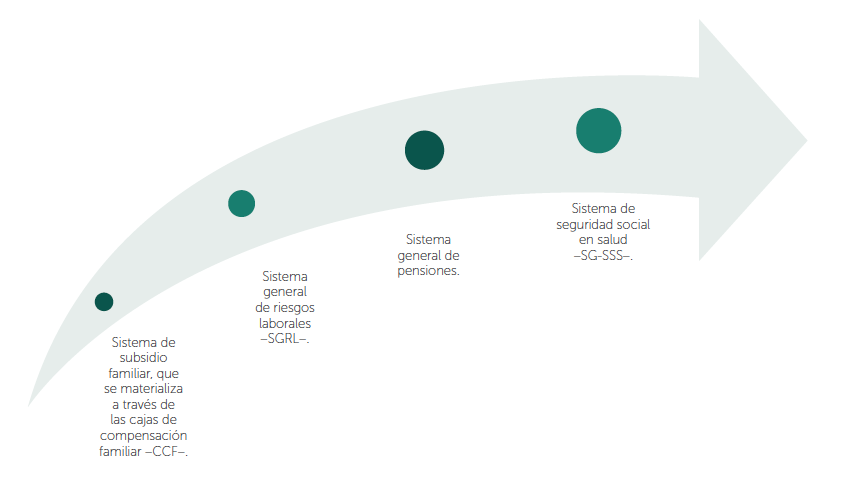

El sistema de seguridad social comprende una serie de subsistemas a los cuales debe cotizarse de forma separada y con base en determinados porcentajes. Dichos subsistemas

A continuación, podrás escuchar de primera mano al Dr. Andrés Acero quien explica las más recientes novedades en la cotización a seguridad social los trabajadores independientes.

En los siguientes títulos se realizarán algunas consideraciones al respecto.

Ingreso base de cotización para trabajadores independientes

El ingreso base de cotización –IBC– es el monto de los ingresos sobre el cual se aplica el porcentaje de cotización al sistema de seguridad social. El tope máximo del IBC es de 25 salarios mínimos mensuales legales vigentes – smmlv–, de manera que un trabajador independiente no puede efectuar aportes al sistema de seguridad social sobre una base superior a $25.000.000 (por el 2022).

El artículo 244 de la Ley 1955 de 2019 o Plan Nacional de Desarrollo 2018 – 2022 establecía que los trabajadores independientes con contrato de prestación de servicios, cuenta propia y rentistas de capital, con ingresos iguales o superiores a un (1) smlmv, deben cotizar al sistema de seguridad social mes vencido, sobre un IBC del 40 % del valor mensualizado del contrato o sus ingresos, según el caso, sin incluir el impuesto de valor agregado –IVA–.

En lo que respecta a los trabajadores cuenta propia y rentistas de capital, el artículo en mención señalaba que podrán descontar de sus ingresos mensuales el valor correspondiente a las expensas necesarias conforme al artículo 107 del Estatuto Tributario –ET–, y sobre el resultado obtenido calcular el 40 %, que será el IBC (siempre y cuando no sea inferior a un [1] smmlv).

Sin embargo, como dicho artículo 244 del PND fue declarado inexequible por no cumplir con el principio de unidad de materia, a través del Decreto 1601 de agosto 5 del 2022 se introdujeron las siguientes nuevas disposiciones:

Accede al análisis Trabajadores independientes: ¿aumentó el aporte a seguridad social? y estudia este tema en profundidad.

Los trabajadores independientes por cuenta propia y los independientes con contratos diferentes a prestación de servicios, para la liquidación de los aportes al sistema de seguridad social integral, deberán atender el siguiente procedimiento:Determinar el ingreso bruto.

Descontar los costos asociados a la actividad económica (expensas necesarias); para lo cual se podrá acceder a las siguientes opciones:Descontar los costos y gastos que tengan relación de causalidad con la actividad productora de renta en los términos establecidos en el artículo 107 y siguientes del Estatuto Tributario –ET– y demás normas que regulen las expensas realizadas en el desarrollo de cualquier actividad económica, atendiendo las exigencias para la validez de dichos documentos.

Aplicar el porcentaje de costos presuntos correspondiente según la actividad económica del cotizante, de acuerdo con el anexo «Esquema de presunción de costos» del Decreto 1601 de 2022.Sobre el ingreso neto obtenido hasta aquí, se deberá calcular y efectuar el aporte correspondiente al sistema de seguridad social integral, así:12,5 % de cotización a salud

16 % de cotización a pensión.

Riesgos profesionales dependiendo de la actividad realizada.

Finalmente, los independientes que tengan contrato por prestación de servicios seguirán aportando a seguridad social sobre el 40% del valor mensualizado del contrato; tal como lo han hecho hasta el momento.

Accede a nuestro canal de Youtube Actualícese Video y escucha de primera mano en 1 minuto, la explicación de la contadora pública Sandra Milena Acosta Álvarez, subgerente del Generación de Contenidos de Actualícese, al respecto de este tema: ¡haz clic aquí!

Planilla para los trabajadores independientes

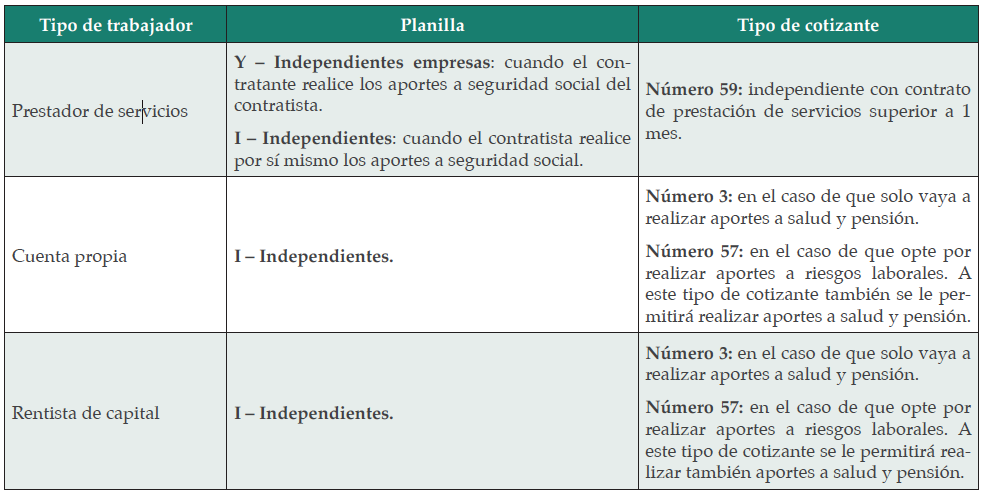

Según el tipo de trabajador, el independiente debe realizar sus aportes mediante el uso de la siguiente planilla y tipo de cotizante:

Modalidades para el pago de aportes

La ley comprende dos modalidades para el pago de aportes al sistema de seguridad social mediante la Pila:

Planilla asistida: bajo esta modalidad el operador de la Pila liquida los aportes y el trabajador independiente cancela el valor correspondiente de manera presencial a través de las entidades bancarias vinculadas al operador, mediante un PIN o factura enviada por medio de correo electrónico del trabajador, o en forma física.

Planilla electrónica: con esta modalidad el trabajador independiente liquida y paga por medio de la plataforma virtual del operador el valor de sus aportes.

En el siguiente video la Dra. Natalia Jaimes Lúquez explica cuáles son los medios para pagar la seguridad social de un trabajador independiente:

Fechas límite para el pago de aportes

El artículo 3.2.2.1 del Decreto 1990 de 2016 indica las fechas límite para efectuar el pago de los aportes al sistema de seguridad social.

Dichas fechas se determinan con base en los últimos dígitos de la cédula del trabajador independiente, tal y como se señala en la siguiente tabla:

| Día hábil del mes para pago | Dos últimos dígitos de la cédula |

| 2 | 00 al 07 |

| 3 | 08 al 14 |

| 4 | 15 al 21 |

| 5 | 22 al 28 |

| 6 | 29 al 35 |

| 7 | 36 al 42 |

| 8 | 43 al 49 |

| 9 | 50 al 56 |

| 10 | 57 al 63 |

| 11 | 64 al 69 |

| 12 | 70 al 75 |

| 13 | 76 al 81 |

| 14 | 82 al 87 |

| 15 | 88 al 93 |

| 16 | 94 al 99 |

Cotización al sistema general de salud

El sistema de seguridad social en salud –SG-SSS– es aquel a través del cual el Gobierno nacional brinda las condiciones para la atención en salud a los habitantes del territorio.

El acceso a este sistema se materializa a través de la afiliación a una institución prestadora de salud –EPS–.

El SG-SSS funciona mediante dos regímenes de afiliación, a saber:

1. El régimen contributivo: en este régimen deben estar afiliadas todas aquellas personas que tengan capacidad de pago, es decir, que cuentan con ingresos para efectuar la cotización.

2. El régimen subsidiado: hacen parte de este régimen aquellas personas que no cuentan con los ingresos para cubrir el pago de la cotización.

Beneficios

Al realizar los aportes al SG-SSS, un trabajador independiente se hace acreedor de una serie de beneficios, tales como:Servicios requeridos en salud por urgencias, citas prioritarias, medicina general, especialistas, entre otros.

Práctica de procedimientos quirúrgicos.

Reconocimiento económico de incapacidades y licencias de maternidad y paternidad.

¿Qué documentos deben presentarse para afiliarse a salud?

Un trabajador independiente debe escoger la entidad prestadora de salud de su preferencia y proceder a afiliarse directamente a ella.

Entre los documentos solicitados por una EPS para adelantar el proceso de afiliación se encuentran:Formulario de afiliación debidamente diligenciado y firmado por el cotizante, el cual puede adquirir en los puntos de atención de las EPS.

Declaración de salud de todo el grupo familiar, es decir, que debe aportar los datos de los integrantes de su grupo familiar, a quienes incluirá como beneficiarios.

Fotocopia del documento de identidad del cotizante y beneficiarios.

Carta de derechos y deberes del afiliado y del paciente, y carta de desempeño. Estos documentos, al igual que el formulario de afiliación, son entregados en el punto de atención de las EPS.

Porcentaje de cotización a salud

El aporte al SG-SSS para un trabajador independiente es del 12,5 %.

Este porcentaje debe liquidarse una vez se haya determinado el 40 % del valor mensualizado del contrato (trabajador independiente con contrato de prestación de servicios) o de los ingresos depurados, es decir, una vez sustraídos los costos respectivos (trabajador independiente cuenta propia o rentista de capital).

En la siguiente herramienta presentamos una práctica herramienta con la que podrá realizar la liquidación de los aportes a seguridad social de un trabajador independiente:

[Liquidador] Aportes a seguridad social para trabajadores independientes

Cotización al sistema general de pensiones

El sistema general de pensiones, regulado a través del artículo 10 de la Ley 100 de 1993, tiene como finalidad garantizar a la población protección contra las contingencias derivadas de la vejez, invalidez o la muerte, a través del reconocimiento de una pensión y determinadas prestaciones consagradas en la ley.

Este sistema se encuentra conformado por dos regímenes:

1. Régimen de prima media con prestación definida –RPM–.

2. Régimen de ahorro individual con solidaridad –RAIS–.

A continuación, presentamos una tabla que permite comparar el régimen de prima media con el régimen de ahorro individual. Veamos:

| Ítem | Régimen de prima media –RPM– (Colpensiones) | Régimen de ahorro individual con solidaridad –RAIS– (fondos privados) |

| Requisitos de pensión | Número mínimo de semanas cotizadas (1.300) y edad. | Mínimo de capital acumulado en la cuenta individual del afiliado, en el cual se incluye el bono pensional cuando a este haya lugar, y los aportes voluntarios. |

| Edad de pensión | 57 años para mujeres y 62 para hombres (artículo 33 de la Ley 100 de 1993, modificado por el artículo 9 de la Ley 797 de 2003). | El afiliado escoge la edad de pensión, siempre que cumpla con el monto mínimo de capital acumulado. |

| Modalidades de pensión | Existe una única modalidad de pensión; consiste en que el afiliado recibe su mesada por parte de Colpensiones. | – Renta vitalicia: bajo esta modalidad el capital del afiliado es trasladado a una entidad aseguradora, la cual se encargará de administrar y suministrar las mesadas pensionales. – Retiro programado: el afiliado recibe su mesada pensional directamente de la administradora de pensiones. – Retiro programado con renta vitalicia: esta modalidad permite hacer uso de las dos modalidades anteriores, por lo cual el afiliado debe destinar un monto determinado para cada una. |

| Aportes voluntarios | En este régimen pensional no hay lugar a aportes voluntarios. Los aportes deben realizarse mensualmente y de acuerdo con el porcentaje (16 %) establecido para trabajadores dependientes e independientes (todo aquel obligado a cotizar al sistema de seguridad social que no tenga una relación laboral dependiente). | El afiliado puede realizar aportes voluntarios, los cuales serán destinados al fondo de pensiones obligatorias. |

| Multifondos | En este régimen no existen multifondos. | El afiliado tiene la posibilidad de seleccionar entre diferentes portafolios de inversión (conservador, moderado o mayor riesgo), según sus objetivos, edad y perfil de riesgo. |

| Excedentes de libre disposición | No hay lugar a saldos excedentes, dado que al ser este un fondo común no existe un capital mínimo de ahorro. | Al tratarse de cuentas individuales, este es el monto que excede el capital mínimo requerido para pensión según las necesidades del afiliado; monto del que puede disponer como le sea conveniente. |

| Devolución de saldos | En este régimen se denomina “indemnización sustitutiva de pensión” (artículos 37, 45 y 49 de la Ley 100 de 1993), y se presenta cuando el afiliado cumple la edad de pensión sin tener el mínimo de semanas requeridas. | Se presenta cuando el afiliado cumple con la edad de pensión sin tener el mínimo de capital ahorrado requerido (artículos 66, 72 y 78 de la Ley 100 de 1993). |

| Fallecimiento del afiliado sin beneficiarios | Al ser este un fondo común, los recursos continúan cubriendo las pensiones en general. | Los recursos de la cuenta del afiliado se destinarán a acrecentar la masa sucesoral, y se entregarán a los herederos conforme a las normas que regulan la sucesión. |

| Auxilio funerario | Será otorgado a quien asuma los gastos de entierro del afiliado o pensionado sobre el último salario base de cotización o el valor de la última mesada pensional, según corresponda, sin que el auxilio sea inferior a 5 smmlv ni superior a 10 smmlv (artículo 51 de la Ley 100 de 1993). | Será otorgado a quien sufrague los gastos de entierro del afiliado o pensionado en suma equivalente al último salario base de cotización o al valor de la última mesada pensional, según corresponda, sin que el auxilio sea inferior a 5 smmlv, ni superior a 10 smmlv (artículo 86 de la Ley 100 de 1993). |

Porcentaje de cotización al sistema de pensión

El porcentaje sobre el cual un trabajador independiente debe cotizar al sistema de pensiones es del 16 %.

Este se debe determinar una vez se haya establecido el 40 % del valor mensualizado del contrato (trabajador independiente con contrato de prestación de servicios) o de los ingresos depurados (trabajador independiente cuenta propia o rentista de capital luego de realizar las deducciones).

Consulte nuestro editorial Trabajadores independientes: cobro coactivo por mora en el pago de aportes a pensión.

Aporte al Fondo de Solidaridad Pensional

El Fondo de Solidaridad Pensional –FSP– tiene como objeto contribuir a cierto grupo de personas que no cuentan con acceso a los beneficios de pensión, bien sea por sus características o porque sus ingresos mensuales son inferiores a un salario mínimo.

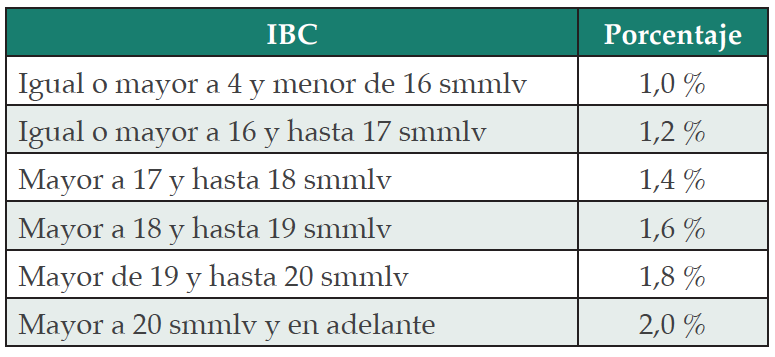

Tarifas de aportes al fondo de solidaridad

El aporte al FSP comprende una serie de porcentajes que varían dependiendo del monto del ingreso base de cotización –IBC–. Nace la obligación de realizar este aporte para este tipo de trabajador en el evento en que su IBC supere los 4 salarios mínimos mensuales legales vigentes –smmlv–; así:

Consulta nuestro liquidador de Simulador de aportes al fondo de solidaridad pensional por trabajadores independientes

En el siguiente video, Natalia Jaimes Lúquez, abogada consultora en derecho laboral, explica las bases de cotización mínima al FSP:

Cotización al sistema de riesgos laborales

Una administradora de riesgos laborales –ARL– es la encargada de cubrir monetariamente los gastos generados por accidentes de trabajo y enfermedades de origen laboral.

Porcentaje de cotización a riesgos laborales

| Nivel de riesgo | Porcentaje de cotización | Actividad laboral |

| I | 0,522 % | Sector financiero, trabajos de oficina, administrativos, centros educativos, restaurantes, etc. |

| II | 1,044 % | Procesos de manufactura como fabricación de tapetes, tejidos, confecciones, flores artificiales, almacenes por departamentos, algunas labores agrícolas, entre otras. |

| III | 2,436 % | Procesos de manufactura como fabricación de agujas, alcohol, artículos de cuero. |

| IV | 4,350 % | Procesos manufactureros como la fabricación de aceites, cerveza, vidrio, procesos de galvanización, transportes y servicios de vigilancia privada. |

| V | 6,960 % | Manejo de arenas, asbesto, bomberos, explosivos, construcción y explotación petrolera. |

Tenga en cuenta…

Si el riesgo es calificado en los niveles IV y V, debe ser asumido por el contratante.

En el siguiente video la investigadora Natalia Jaimes responde a la pregunta ¿Las personas que perciben ingresos como trabajadores dependientes e independientes a la vez pueden estar afiliadas a una ARL en un trabajo y a otra en el otro?:

Aporte a las cajas de compensación familiar

Una caja de compensación familiar –CCF– es una entidad privada sin ánimo de lucro, de naturaleza solidaria, cuyo principal objetivo es mejorar la calidad de vida de los trabajadores y sus familias.

La cotización a CCF para un trabajador independiente es opcional, de manera que no se encuentra obligado a cotizar a una caja de compensación.

El independiente puede optar por contribuir a las cajas de compensación familiar con una tarifa del 0,6 % o del 2 %.

En el siguiente gráfico se presenta un paralelo general de los beneficios ofrecidos por las principales cajas de compensación, según la contribución realizada:

| Beneficios a los que puede acceder el trabajador independiente |

| Caja de compensación | Porcentaje de cotización |

| 0,6 % | 2 % |

| Comfandi | | - Recreación.

- Educación.

- Subsidio de vivienda.

|

| Comfenalco | - Recreación y deportes.

- Capacitación.

- Turismo.

| - Recreación y deportes.

- Educación formal y capacitación técnica e informal.

- Turismo.

- Subsidio de vivienda.

- Cultura.

|

| Compensar | - Educación y capacitación.

- Deporte.

- Recreación y cultura.

- Turismo.

- Eventos sociales.

- Privilegios compensar.

| - Descuento para plan complementario.

- Subsidio de vivienda.

- Asesoría integral de vivienda.

- Educación y capacitación.

- Deporte.

- Recreación y cultura.

- Turismo.

- Eventos sociales.

- Privilegios compensar.

|

Consulta nuestro Liquidador de aportes a caja de compensación para trabajadores independientes

Sistema de presunción de costos para trabajadores independientes

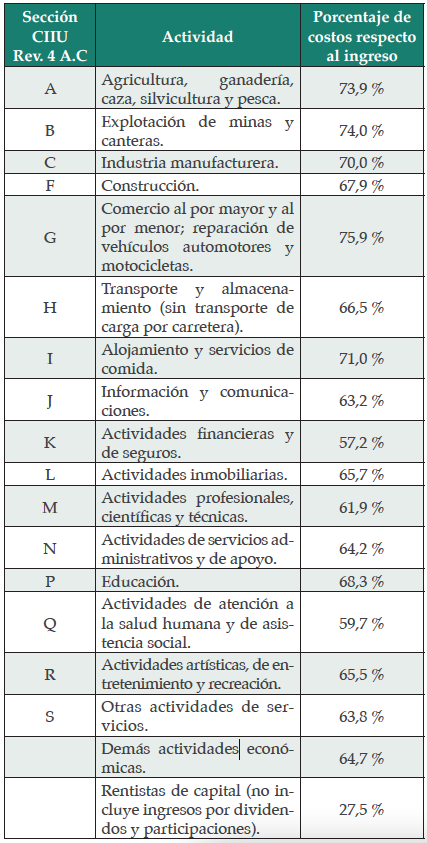

La Unidad de Gestión de Pensiones y Parafiscales –UGPP– estableció a través del Decreto 1601 de 2022 el esquema de presunción de costos.

Este esquema determina los porcentajes que determinados trabajadores independientes podrán descontar de sus ingresos para efectos de determinar su ingreso base de cotización –IBC–.

En la siguiente tabla podrás conocer los porcentajes que establece el Decreto 1601 de 2022 en el marco de la presunción de costos para trabajadores independientes:

No hay comentarios.:

Publicar un comentario