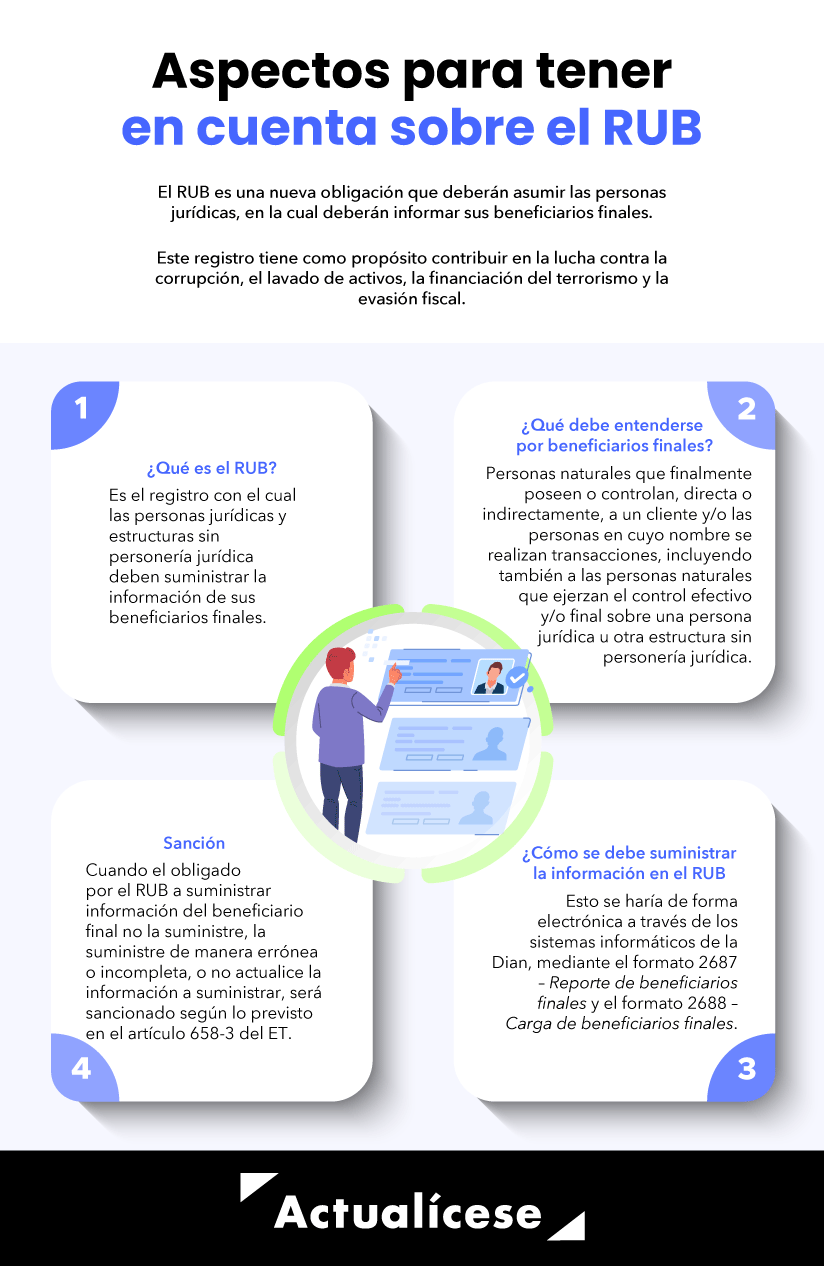

El registro único de beneficiarios finales es el registro con el cual las personas jurídicas y estructuras sin personería jurídica deben suministrar la información de sus beneficiarios finales.

La Dian amplió el plazo para suministrar dicha información hasta el 31 de julio de 2023.

Mediante el artículo 17 de la Ley 2155 de 2021 se modificaron los artículos 631-5 y 631-6 del Estatuto Tributario –ET– para crear el registro único de beneficiarios finales –RUB–, el cual hace parte integral del registro único tributario –RUT–.

Dicho registro fue reglamentado por la Resolución 000164 del 27 de diciembre de 2021, con la cual se establecieron los términos y condiciones para la efectiva aplicación del RUB y el sistema de identificación de estructuras sin personería jurídica –SIESPJ–, en cumplimiento de lo consagrado en los artículos del Estatuto Tributario antes mencionados.

Recordemos que inicialmente la Resolución 000164 de 2021 estableció que el suministro inicial de la información en el RUB debía efectuarse de manera electrónica por parte de las personas jurídicas, estructuras sin personería jurídica o similares, constituidas o creadas con anterioridad al 15 de enero de 2022, a través de los sistemas de información de la Dian a más tardar el 30 de septiembre de 2022. Sin embargo, dicho plazo fue ampliado por la administración tributaria a través de la Resolución 001240 del 28 de septiembre de 2022.

Nuevo plazo para reportar la información de beneficiarios finales en el RUB

El 28 de septiembre de 2022, la Dian expidió la Resolución 001240, mediante la cual modificó los artículos 10 y 13 y el anexo técnico de la Resolución 000164 de 2021, con el propósito de ampliar el plazo para el suministro de dicha información y efectuar el registro en el SIESPJ, lo cual se deberá realizar a más tardar el 31 de julio de 2023 por parte de las personas jurídicas, estructuras sin personería jurídica y similares, constituidas o creadas hasta el 31 de mayo de 2023.

Dicha ampliación del plazo atendería al elevado número de inquietudes y solicitudes presentadas ante la Dian por parte de los obligados a suministrar el RUB, con relación al procedimiento que deben realizar y la información que deberá suministrarse.

Ahora bien, a continuación, presentaremos algunos de los puntos más importantes a tener en cuenta respecto al RUB. Veamos:

¿Qué debe entenderse por beneficiarios finales?

De acuerdo con el artículo 631-5 del ET, el beneficiario final hace referencia a las personas naturales que finalmente poseen o controlan, directa o indirectamente, a un cliente y/o las personas en cuyo nombre se realizan transacciones, incluyendo también a las personas naturales que ejerzan el control efectivo y/o final sobre una persona jurídica u otra estructura sin personería jurídica.

Así, son considerados beneficios finales de las personas jurídicas:La persona natural que, actuando individual o conjuntamente, sea titular, directa o indirectamente, del 5 % o más del capital o de los derechos de voto de la persona jurídica, y/o se beneficie en 5 % o más de los activos, rendimientos o utilidades de la persona jurídica.

La persona natural que, actuando individual o conjuntamente, ejerce control directo y/o indirecto sobre la persona jurídica por cualquier otro medio diferente a los establecidos en el punto anterior.

Cuando no se identifique ningún beneficiario final bajo los criterios señalados anteriormente, se considerará como beneficiario final a la persona natural que ostente el cargo de representante legal, salvo que exista una persona natural que ostente una mayor autoridad en relación con las funciones de gestión o dirección de la persona jurídica, en cuyo caso se deberá reportar a esta última persona natural.

Así mismo, son considerados beneficios finales de las estructuras sin personerías jurídicas o similares las personas naturales que ostenten cualquiera de las siguientes calidades:Fiduciantes, fideicomitentes, constituyentes o posición similar o equivalente.

Fiduciarios o posición similar o equivalente.

Comité fiduciario, comité financiero o posición similar o equivalente.

Fideicomisarios, beneficiarios o beneficiarios condicionados.

Cualquier otra persona natural que ejerza control efectivo/final, o que tenga derecho a gozar y/o disponer de los activos, beneficios, resultados o utilidades.

Obligados a reportar el RUB

De acuerdo con el artículo 4 de la Resolución 000164 de 2021, deberán reportar la información en el RUB:Las sociedades y entidades nacionales con o sin ánimo de lucro, de conformidad con lo establecido en el artículo 12-1 del ET, incluyendo a aquellas cuyas acciones se encuentren inscritas o listadas en una o más bolsas de valores.

Establecimientos permanentes de acuerdo con lo establecido en el artículo 20-1 del ET.

Estructuras sin personería jurídica o similares, en cualquiera de los siguientes casos: creadas o administradas en Colombia, las que se rijan por las normas nacionales, las que su fiduciario o posición similar o equivalente sea una persona jurídica nacional o persona natural residente fiscal en Colombia.

Personas jurídicas extranjeras, cuando la totalidad de su inversión en Colombia no se efectúe en personas jurídicas, establecimientos permanentes y/o estructuras sin personería jurídica o similares obligadas a suministrar información en el RUB de acuerdo con los puntos anteriores.

Es importante tener en cuenta que las personas jurídicas y estructuras sin personería jurídica o similares antes mencionadas son quienes se encuentran obligadas a identificar, obtener, conservar, suministrar y actualizar en el RUB la información de sus beneficiarios finales.

Ahora bien, tal como lo precisó la Dian en el Concepto 1066 de 2022, en caso de que los obligados a suministrar dicha información requieran información de terceros para cumplir con lo dispuesto en el artículo 631-5 del ET y la Resolución 000164 de 2021, deberá tenerse en cuenta lo establecido en el parágrafo 4 del artículo 12 de la Ley 2195 de 2022, en el cual se lee:

Artículo 12. Principio de debida diligencia. La entidad del Estado y la persona natural, persona jurídica o estructura sin personería jurídica o similar, que tenga la obligación de implementar un sistema de prevención, gestión o administración del riesgo de lavado de activos, financiación del terrorismo y proliferación de armas o que tengan la obligación de entregar información al registro único de beneficiarios finales –RUB–, debe llevar a cabo medidas de debida diligencia que permitan entre otras finalidades identificar el/los beneficiario(s) final(es), teniendo en cuenta como mínimo los siguientes criterios:

Parágrafo 4. Para efectos de cumplir con lo dispuesto en el presente artículo, las personas naturales, personas jurídicas, estructuras sin personería jurídica o similares tendrán la obligación de suministrar la información que les sea requerida por parte del obligado a cumplir con el presente artículo.

¿Cómo se debe suministrar la información en el RUB?

Para efectos del suministro de la información en el RUB, esto se haría de forma electrónica a través de los sistemas informáticos de la Dian, mediante el formato 2687 – Reporte de beneficiarios finales y el formato 2688 – Carga de beneficiarios finales.

“La actualización de la información registrada en el RUB deberá realizarse de manera electrónica, a través de los sistemas informáticos de la Dian”

Es importante señalar que en el micrositio del RUB dispuesto por la Dian dentro de su página web se podrán encontrar una serie de instructivos para el cargue de información de los beneficiarios finales en el RUB a través de los formatos antes mencionados.

Actualizaciones a la información del RUBLa actualización de la información registrada en el RUB deberá realizarse de manera electrónica, a través de los sistemas informáticos de la Dian, determinando si al primer día de los meses de enero, abril, julio y octubre de cada año hubo modificaciones en la información inicialmente suministrada.

De existir modificaciones, se deberá actualizar dicha información dentro del mes siguiente, contado a partir del primer día de los meses de enero, abril, julio y octubre, según corresponda.

Sanción por no suministrar la información solicitada en el RUB

Según el artículo 20 de la Resolución 000164 de 2021, cuando el obligado por el RUB a suministrar información del beneficiario final la suministre de manera errónea o incompleta, o no actualice la información a suministrar, será sancionado según lo previsto en el artículo 658-3 del ET:

Artículo 658-3. Sanciones relativas al incumplimiento en la obligación de inscribirse en el RUT y obtención del NIT.Sanción por no inscribirse en el registro único tributario –RUT–, antes del inicio de la actividad, por parte de quien esté obligado a hacerlo.

Se impondrá la clausura del establecimiento, sede, local, negocio u oficina, por el término de un (1) día por cada mes o fracción de mes de retraso en la inscripción, o una multa equivalente a una (1) UVT por cada día de retraso en la inscripción, para quienes no tengan establecimiento, sede, local, negocio u oficina.Sanción por no exhibir en lugar visible al público la certificación de la inscripción en el registro único tributario –RUT– por parte del responsable del régimen simplificado del IVA*.

Se impondrá una multa equivalente a diez (10) UVT.

Se impondrá la clausura del establecimiento, sede, local, negocio u oficina, por el término de tres (3) días.Sanción por no actualizar la información dentro del mes siguiente al hecho que genera la actualización, por parte de las personas o entidades inscritas en el registro único tributario –RUT–.

Se impondrá una multa equivalente a una (1) UVT por cada día de retraso en la actualización de la información. Cuando la desactualización del RUT se refiera a la dirección o a la actividad económica del obligado, la sanción será de dos (2) UVT por cada día de retraso en la actualización de la información.Sanción por informar datos falsos, incompletos o equivocados, por parte del inscrito o del obligado a inscribirse en el registro único tributario –RUT–. Se impondrá una multa equivalente a cien (100) UVT.

Ahora bien, en caso de que la información correspondiente al SIESPJ no sea suministrada, se suministre fuera del plazo establecido para hacerlo, presente errores o no corresponda a lo solicitado, habrá lugar a la aplicación de las sanciones contempladas en el artículo 651 del ET.

Artículo 651. Sanción por no enviar información o enviarla con errores. Las personas y entidades obligadas a suministrar información tributaria, así como aquellas a quienes se les haya solicitado informaciones o pruebas, que no la suministren, que no la suministren dentro del plazo establecido para ello o cuyo contenido presente errores o no corresponda a lo solicitado, incurrirán en la siguiente sanción:

1. Una multa que no supere quince mil (15.000) UVT, la cual será fijada teniendo en cuenta los siguientes criterios:

a) El cinco por ciento (5 %) de las sumas respecto de las cuales no se suministró la información exigida;

b) El cuatro por ciento (4 %) de las sumas respecto de las cuales se suministró en forma errónea;

c) El tres por ciento (3 %) de las sumas respecto de las cuales se suministró de forma extemporánea;

d) Cuando no sea posible establecer la base para tasarla o la información no tuviere cuantía, del medio por ciento (0,5 %) de los ingresos netos. Si no existieren ingresos, del medio por ciento (0,5 %) del patrimonio bruto del contribuyente o declarante, correspondiente al año inmediatamente anterior o última declaración del impuesto sobre la renta o de ingresos y patrimonio.

2. El desconocimiento de los costos, rentas exentas, deducciones, descuentos, pasivos, impuestos descontables y retenciones, según el caso, cuando la información requerida se refiera a estos conceptos y de acuerdo con las normas vigentes, deba conservarse y mantenerse a disposición de la administración tributaria.

Nota: de acuerdo con lo previsto en el artículo 20 de la Resolución 000164 de 2021, creemos que se cometió un yerro de mecanografía en la redacción del segundo inciso del artículo en mención, toda vez que se hace referencia a la información del artículo 17 de la resolución en mención, cuando realmente el artículo que describe dicha información es el artículo 15 “Contenido del Sistema de Identificación de Estructuras Sin Personería Jurídica –SIESPJ–”.

Para tener en cuenta…

En virtud del artículo 17 de la Resolución 000164 de 2021, los obligados a suministrar la información en el RUB tienen el deber de efectuar todos los actos necesarios para la identificación de los beneficiarios finales.

Para tal efecto, deberá dejarse constancia de los documentos que sustenten el cumplimiento del deber de debida diligencia prevista en el artículo 17 ibidem anteriormente mencionado, así como el conocimiento de la cadena de propiedad y control de la persona jurídica o estructura sin personería jurídica y, en caso de que no sea posible identificar uno o más de sus beneficiarios finales, ponerlo de presente al momento de suministrar la información en el RUB junto con los motivos por los cuales no fue posible identificarlos (ver el Concepto 1066 de 2022).

No hay comentarios.:

Publicar un comentario