Como medida para luchar contra la corrupción, el Gobierno creó el registro único de beneficiarios finales, el cual hará parte integral del RUT.

Encuentra en este análisis más detalles sobre sus obligados, plazos y elaboración del reporte, así como recursos de Actualícese que te ayudarán en este proceso.

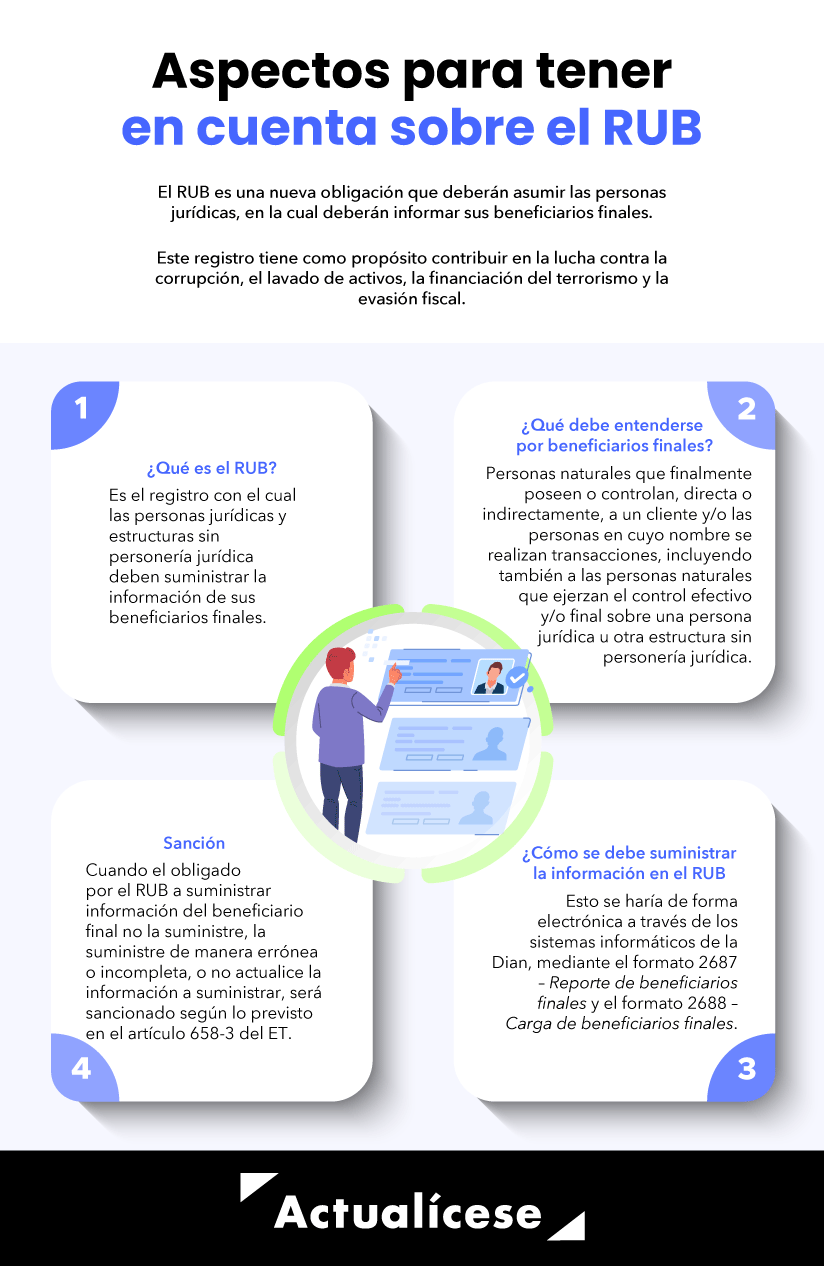

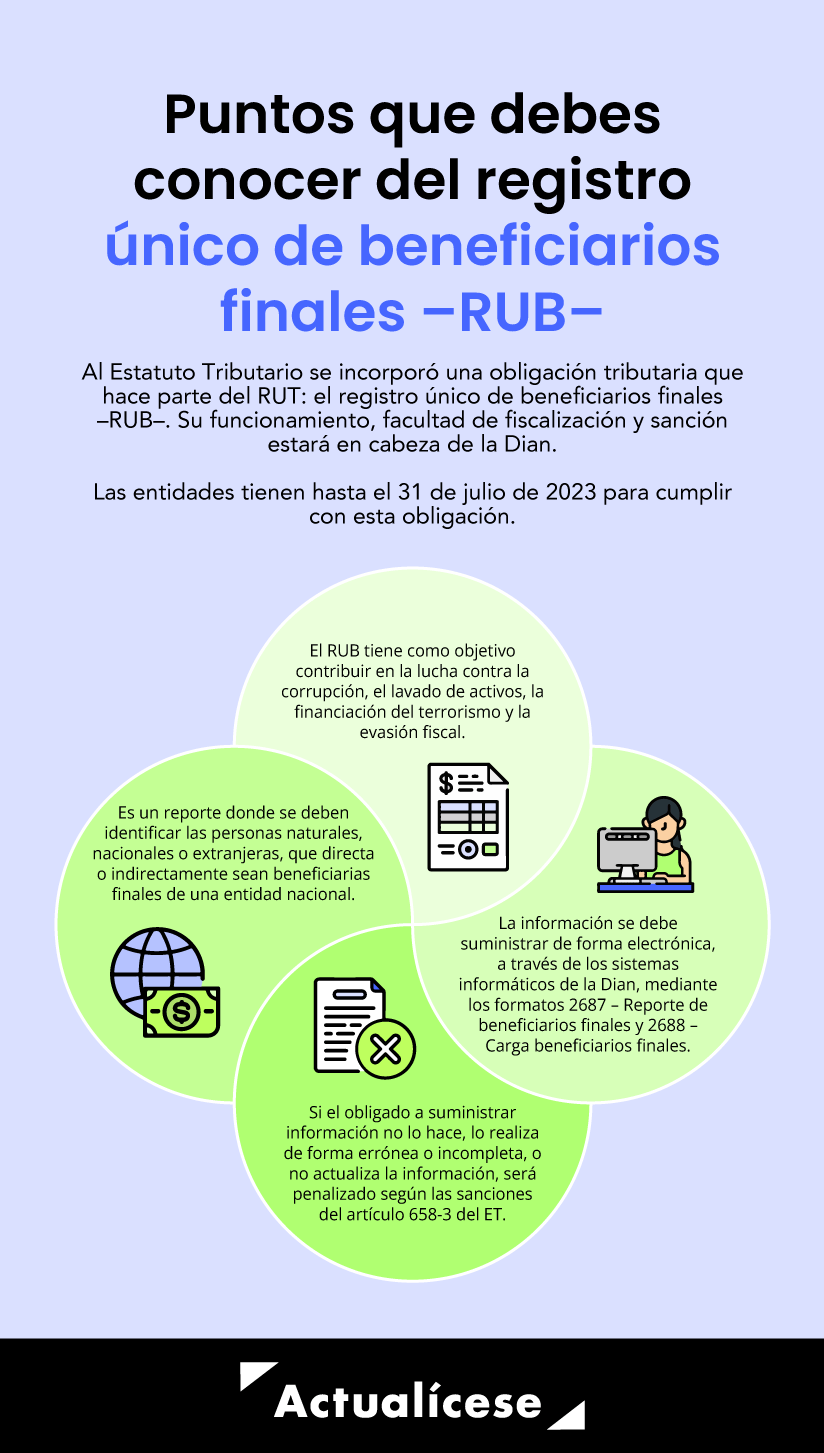

Como medida para luchar contra la corrupción, mediante el artículo 17 de la Ley 2155 de 2021, el Gobierno nacional modificó los artículos 631-5 y 631-6 del Estatuto Tributario –ET– para ajustar la definición de beneficiario final y crear el registro único de beneficiarios finales –RUB–, el cual hará parte integral del registro único tributario –RUT–. Su funcionamiento y administración estarán a cargo de la Dian.

Ahora bien, la administración tributaria expidió la Resolución 000164 de diciembre 27 de 2021 para reglamentar los artículos 631-5 y 631-6 del ET, estableciendo los términos y condiciones para la efectiva aplicación del RUB, cuyo objetivo es contribuir en la lucha contra la corrupción, el lavado de activos, la financiación del terrorismo y la evasión fiscal.

No olvides acceder a nuestro análisis Dian reglamenta el registro único de beneficiarios finales –RUB–, para que conozcas más detalles sobre la Resolución 000164 de 2021 y las disposiciones realizadas por la administración tributaria con relación al RUB.

A continuación, presentamos los aspectos más importantes de este nuevo registro que deberán tenerse en cuenta para su aplicación.

¿Qué es el registro único de beneficiarios finales –RUB–?

El RUB es el registro a través del cual las personas jurídicas y estructuras sin personería jurídica o similares deben suministrar la información de sus beneficiarios finales.

De acuerdo con el artículo 8 de la Resolución 000164 de 2021, los datos que se deben reportar de cada una de las personas naturales que califiquen como beneficiarias efectivas son:

Tipo de documento.

Número de identificación y país de expedición.

Número de identificación tributaria –NIT– o equivalente funcional y país de expedición.

Nombres y apellidos.

Fecha y país de nacimiento.

País de nacionalidad.

Ubicación, incluyendo la siguiente información:

país de residencia, departamento o estado, ciudad, dirección, código postal, correo electrónico.

Criterios de determinación del beneficiario final.

Porcentaje de participación en el capital de la persona jurídica.

Porcentaje de beneficio en los rendimientos, resultados o utilidades de la persona jurídica, estructura sin personería jurídica o similar.

Fecha desde la cual tiene la calidad de beneficiario final o existe la condición.

Fecha desde la cual deja de tener la calidad de beneficiario final o de existir la condición.

¿Qué debe entenderse por beneficiarios finales?.

De acuerdo con el artículo 631-5 del ET, el beneficiario final hace referencia a las personas naturales que finalmente poseen o controlan, directa o indirectamente, a un cliente y/o las personas en cuyo nombre se realizan transacciones, incluyendo también a las personas naturales que ejerzan el control efectivo y/o final sobre una persona jurídica u otra estructura sin personería jurídica.

¿Quiénes son los beneficiarios finales de las personas jurídicas?.

Son considerados beneficiarios finales de las personas jurídicas los siguientes:

La persona natural que, actuando individual o conjuntamente, sea titular, directa o indirectamente, del 5 % o más del capital o de los derechos de voto de la persona jurídica, y/o se beneficie en 5 % o más de los activos, rendimientos o utilidades de la persona jurídica.

La persona natural que, actuando individual o conjuntamente, ejerce control directo y/o indirecto sobre la persona jurídica por cualquier otro medio diferente a los establecidos en el punto anterior.

Cuando no se identifique ningún beneficiario final bajo los criterios señalados anteriormente, se considerará como beneficiario final a la persona natural que ostente el cargo de representante legal, salvo que exista una persona natural que ostente una mayor autoridad en relación con las funciones de gestión o dirección de la persona jurídica, en cuyo caso se deberá reportar a esta última persona natural.

Así mismo, son considerados beneficios finales de las estructuras sin personerías jurídicas o similares las personas naturales que ostenten cualquiera de las siguientes calidades:

Fiduciantes, fideicomitentes, constituyentes o posición similar o equivalente.

Fiduciarios o posición similar o equivalente.

Comité fiduciario, comité financiero o posición similar o equivalente.

Fideicomisarios, beneficiarios o beneficiarios condicionados.

Cualquier otra persona natural que ejerza control efectivo/final, o que tenga derecho a gozar y/o disponer de los activos, beneficios, resultados o utilidades.

Obligados a elaborar el registro único de beneficiarios finales.

De acuerdo con el artículo 4 de la Resolución 000164 de 2021, deberán elaborar el RUB:

Sociedades y entidades nacionales con o sin ánimo de lucro, de conformidad con lo establecido en el artículo 12-1 del ET, incluyendo aquellas cuyas acciones se encuentren inscritas o listadas en una o más bolsas de valores.

Establecimientos permanentes, de conformidad con lo establecido en el artículo 20-1 del ET.

Ejemplos: sociedades anónimas, sociedades por acciones simplificadas, sociedad en comandita, sociedades de hecho, entidades sin ánimo de lucro, copropiedades, cooperativas, sociedades, fundaciones, corporaciones, entidades gremiales, fondos de empleados, entre otros.

Estructuras sin personería jurídica o similares, en cualquiera de los siguientes casos:

Las creadas o administradas en Colombia.

Las que se rijan por las normas de Colombia.

Las que su fiduciario o posición similar o equivalente sea una persona jurídica nacional o persona natural residente fiscal en Colombia.

Ejemplos: patrimonios autónomos constituidos mediante contratos de fiducia mercantil, contratos de colaboración empresarial, fondos de capital privado o inversión colectiva, fondos de deuda pública, fondos de pensiones y cesantías.

Se debe tener en cuenta que no hacen parte de las entidades sin personería jurídica los contratos de mandato, encargo fiduciario y fiducia civil.Personas jurídicas extranjeras, cuando la totalidad de su inversión en Colombia no se efectúe en personas jurídicas, establecimientos permanentes y/o estructuras sin personería jurídica o similares obligadas a suministrar información en el RUB de acuerdo con los puntos anteriores.

Sociedades de economía mixta (ver el parágrafo del artículo 5 de la Resolución 000164 de 2021).

Por su parte, el artículo 5 de la misma resolución indica que las entidades, establecimientos u organismos públicos, entidades descentralizadas y sociedades en las que el 100 % de su participación sea pública, así como las embajadas, misiones diplomáticas, oficinas consulares, organizaciones u organismos internacionales acreditados por el Gobierno nacional, no estarán obligados a elaborar, conservar, suministrar ni actualizar el RUB.

Escucha a continuación y de primera mano la explicación del Dr. Diego Guevara, experto tributarita de Actualícese, quien explica algunos detalles sobre los obligados a realizar el reporte del RUB:

Pero eso no es todo. Si estás aquí, seguramente te interese conocer si el registro de beneficiarios finales también aplica para las propiedades horizontales o no:

Además, para complementar tu conocimiento, nuestro líder de investigación nos explica cuál es la responsabilidad de las Esal frente al RUB y a quiénes deben reportar como sus beneficiarios finales:

Ahora bien, la Dian, a través de diversos oficios, ha resuelto interrogantes respecto a la obligación frente al RUB en ciertos casos específicos, los cuales podrás profundizar en nuestro editorial: Registro único de beneficiarios finales –RUB–: no dejes pasar la fecha para cumplir con esta obligación.

No obligados a suministrar información en el registro único de beneficiarios finales.

No se encuentran obligadas a suministrar información en el RUB las personas jurídicas o estructuras sin personería jurídica o similares:

Entidades, establecimientos u organismos públicos, entidades descentralizadas (con excepción de las sociedades de economía mixta) y las sociedades nacionales en las que el 100 % de su participación sea pública.

Embajadas, misiones diplomáticas, oficinas consulares, organizaciones u organismos internacionales acreditados por el Gobierno nacional

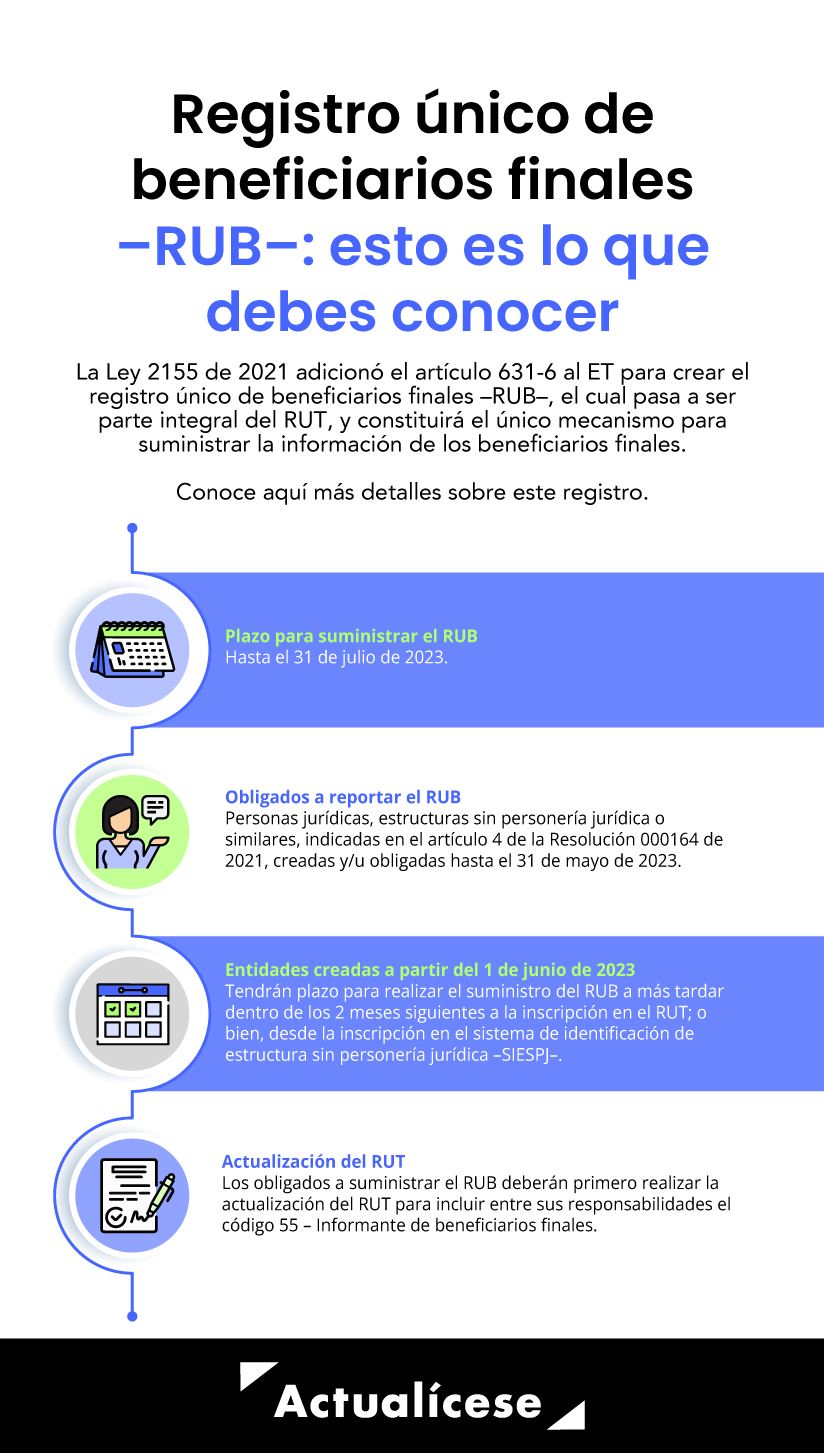

Actualización del RUT para obligados a reportar el RUB.

En el Oficio 153 del 3 de febrero de 2023, la Dian aclara que sí se encuentran obligadas a realizar el suministro del RUB las estructuras sin personería jurídica, como es el caso de los fondos de inversión colectiva, aun cuando hayan sido creadas, pero no hayan entrado en operación, no hayan realizado actividades o no cuenten con partícipes inversionistas.

Recordemos que en algunas ocasiones la Dian podrá realizar el proceso de actualización de oficio para incluir esta responsabilidad en el RUT de los obligados. Sin embargo, en caso de que la administración tributaria no realice este proceso, recaerá en los encargados de suministrar el RUB la tarea de realizar la debida actualización del RUT, para que el sistema electrónico de la Dian les permita elaborar el RUB.

¡Queremos ser tu principal aliado de actualización permanente!.

No olvides consultar nuestro análisis destacado 7 pasos para la actualización virtual del RUT, con el cual podrás seguir un paso a paso para realizar la actualización virtual del RUT y cumplir la obligación de presentar el reporte del RUB.

Plazo para suministrar el registro único de beneficiarios finales

El artículo 10 de la Resolución 000164 de 2021, modificado por el artículo 1 de la Resolución 001240 de 2022, señala que el suministro inicial de la información en el RUB deberá efectuarse de manera electrónica por parte de las personas jurídicas, estructuras sin personería jurídica o similares, constituidas, creadas y/u obligadas al 31 de mayo de 2023, a través de los sistemas electrónicos de la Dian, a más tardar el 31 de julio del 2023.

Tratándose de los obligados creados o constituidos a partir del 1 de junio de 2023, tendrán plazo para realizar el suministro del RUB a más tardar dentro de los 2 meses siguientes a la inscripción en el RUT. Si se trata de una entidad sin personería jurídica o similar no obligada a realizar esta inscripción, el plazo se contará desde la inscripción en el sistema de identificación de estructura sin personería jurídica –SIESPJ– (ver el artículo 13 de la Resolución 000164 de 2021).

Para profundizar más detalles sobre los obligados a reportar el RUB constituidos a partir del 1 de junio de 2023, te invitamos a consultar nuestro editorial Personas jurídicas creadas a partir de junio 1 de 2023 y su reporte en el RUB.

No te pierdas a continuación la explicación del Dr. Diego Guevara, líder de investigación tributaria de Actualícese, sobre las particularidades de estos plazos:

Nota: el 15 de junio de 2023 la Dian dio a conocer un proyecto de resolución mediante el cual adicionaría un parágrafo al artículo 10 de la Resolución 000164 de 2021 para indicar que las juntas de acción comunal reconocidas en los términos señalados en los artículos 64 de la Ley 743 de 2002 y 143 de la Ley 136 de 1994, constituidas al 31 de mayo de 2024, deberán efectuar el suministro inicial de la información en el RUB a través de los sistemas informáticos de la Dian a más tardar el 31 de julio de 2024, proporcionando la información correspondiente a la fecha en que se efectúa el suministro de la información.

Las constituidas a partir del 1 de junio de 2024 deberán hacerlo a más tardar dentro de los 2 meses siguientes a la inscripción en el RUT.

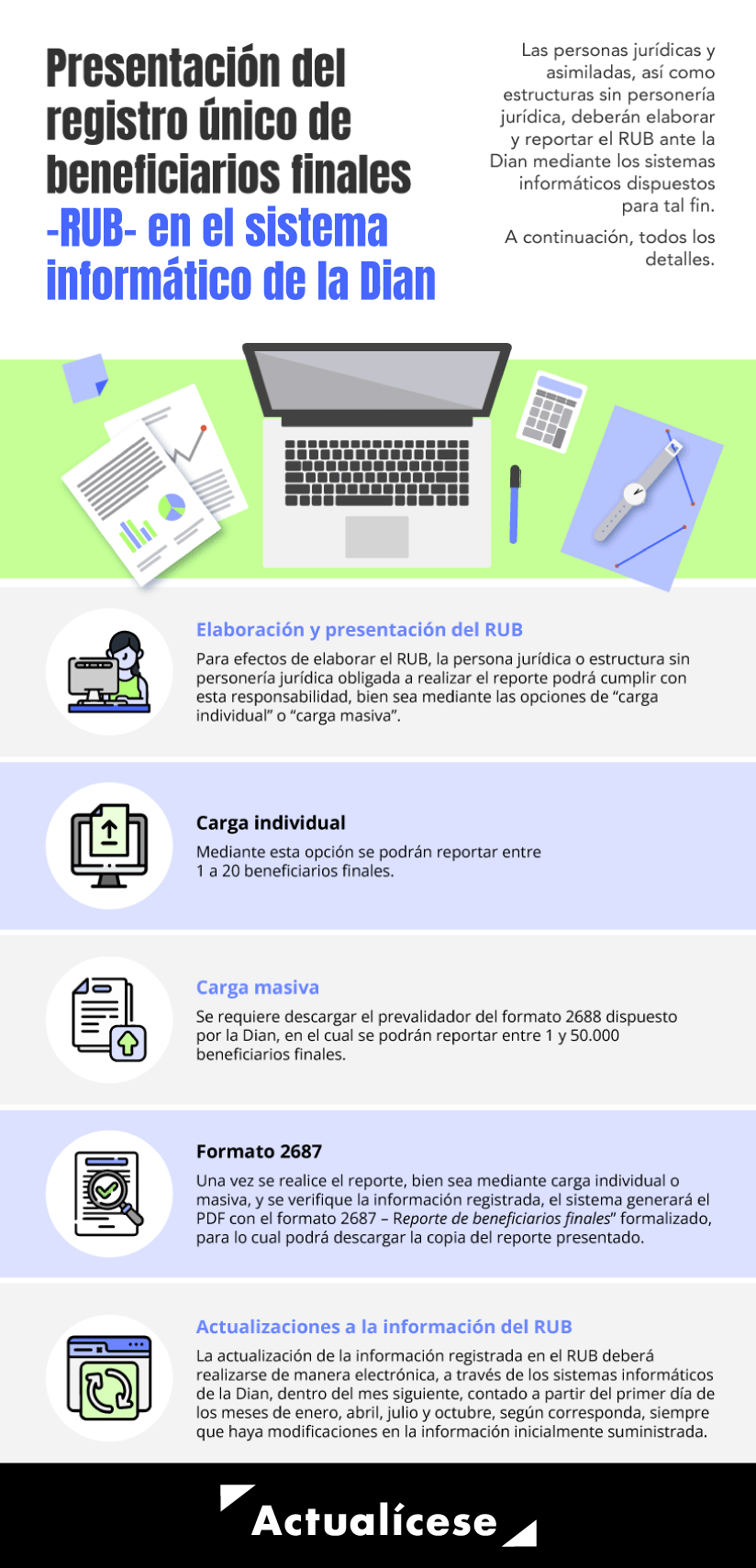

Presentación del registro único de beneficiarios finales en el sistema informático de la Dian

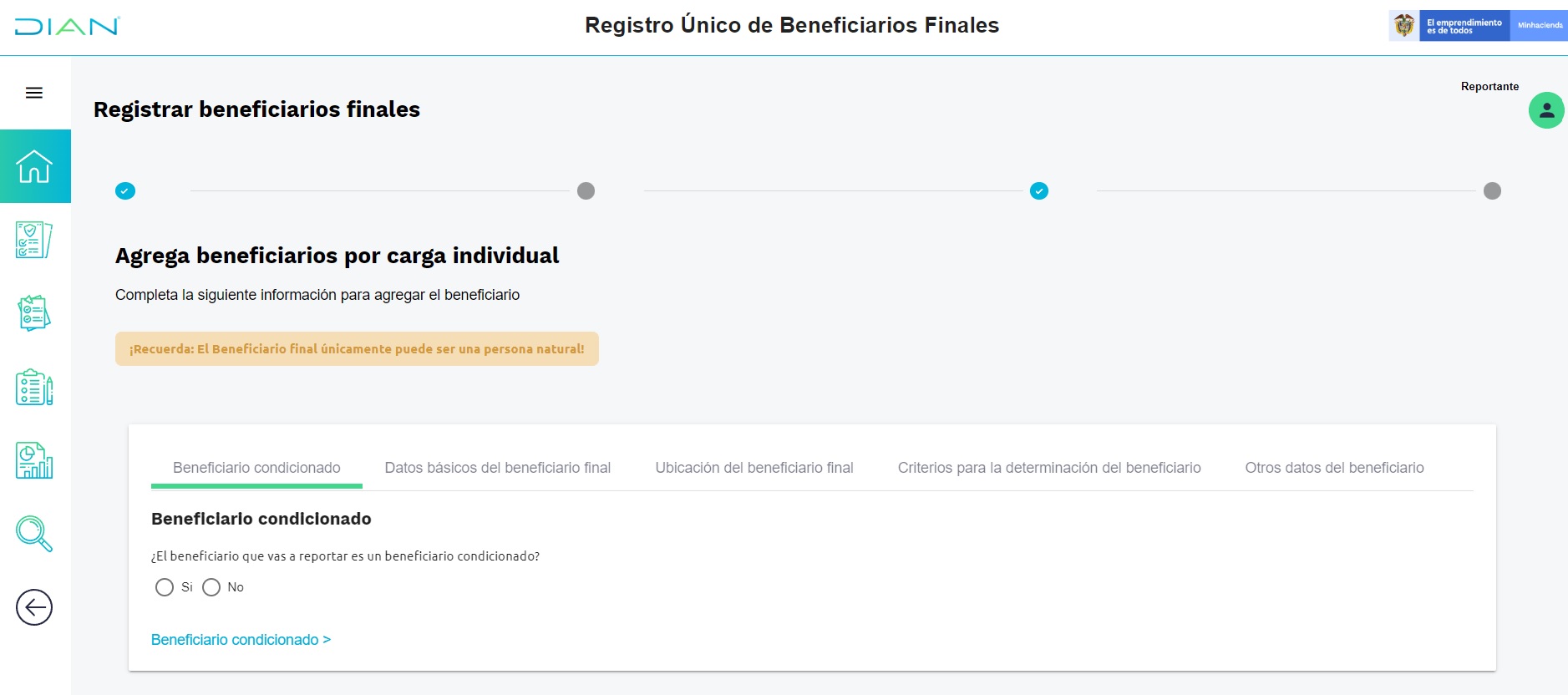

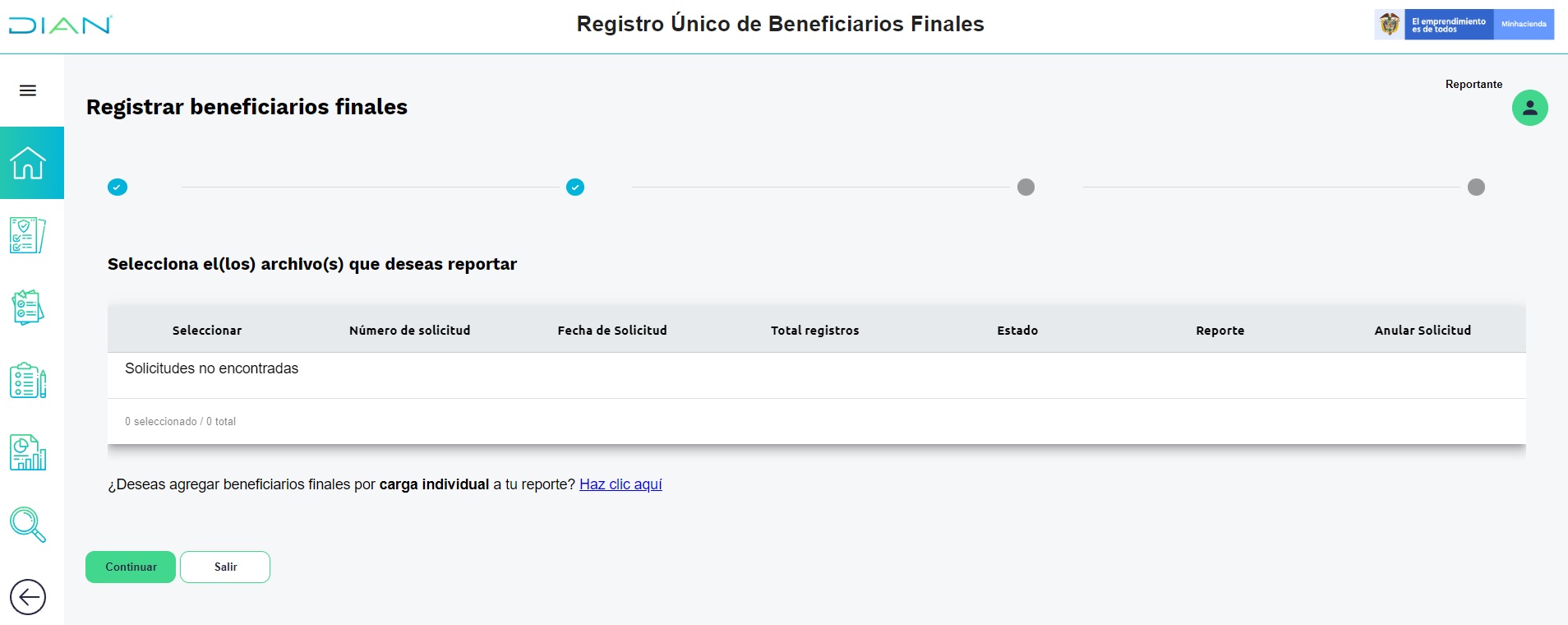

Para efectos de elaborar el RUB, el obligado podrá realizarlo, bien sea mediante la opción de “carga individual”, con la cual se podrán reportar entre 1 a 20 beneficiarios finales, o bien, mediante la opción de “carga masiva”, para la cual se requiere descargar el prevalidador del formato 2688 dispuesto por la Dian, en el cual se podrán reportar entre 1 y 50.000 beneficiarios finales.

Nota: si el reportante es una estructura sin personería jurídica –ESPJ– o similar, no obligada a inscribirse en el RUT, debe contar con un número de identificación de estructura sin personería jurídica –NIESPJ–, el cual podrás autogestionar a través del representante legal del administrador de la ESPJ.

Para conocer los procedimientos a través de los cuales se puede efectuar la presentación del reporte de beneficiarios finales, consulta nuestro análisis: Elaboración y presentación del RUB en el sistema informático de la Dian: procedimiento mediante carga individual o masiva.

Es recomendable que los obligados a suministrar el RUB, que deban reportar hasta 20 beneficiarios finales o menos, realicen este proceso mediante la opción de carga individual.

Sin embargo, si se poseen más de 20 beneficiarios, se deberá emplear la carga masiva.

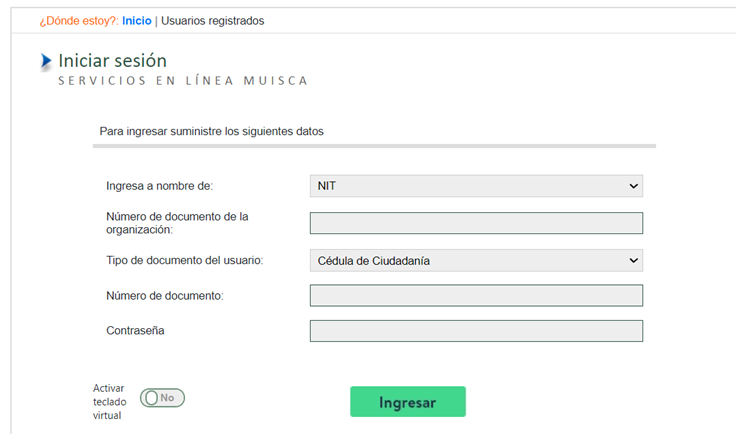

Recordemos que para elaborar el RUB, el obligado deberá ingresar al sistema Muisca de la Dian mediante la opción de usuario registrado, en donde ingresará mediante “NIT”.

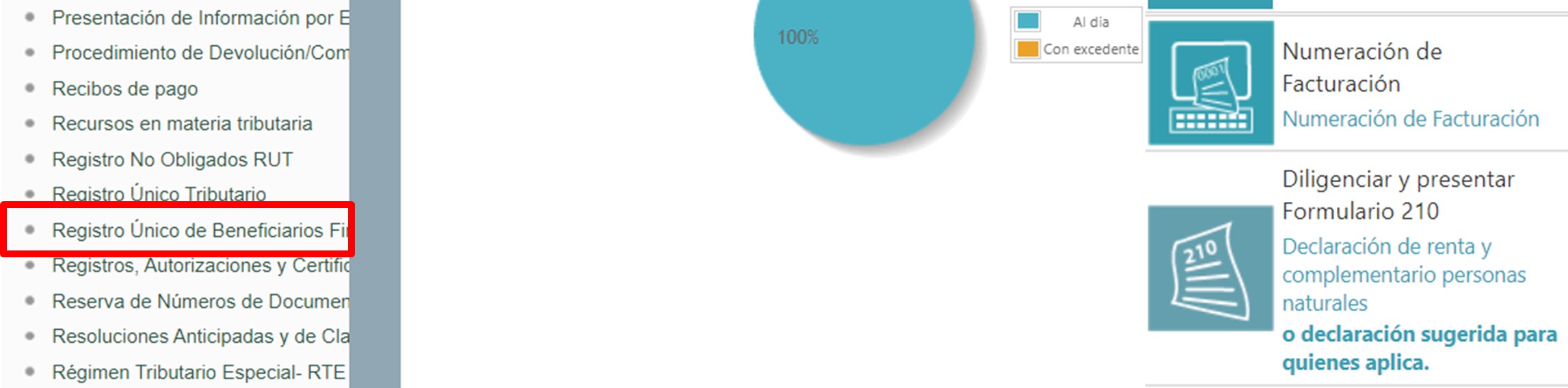

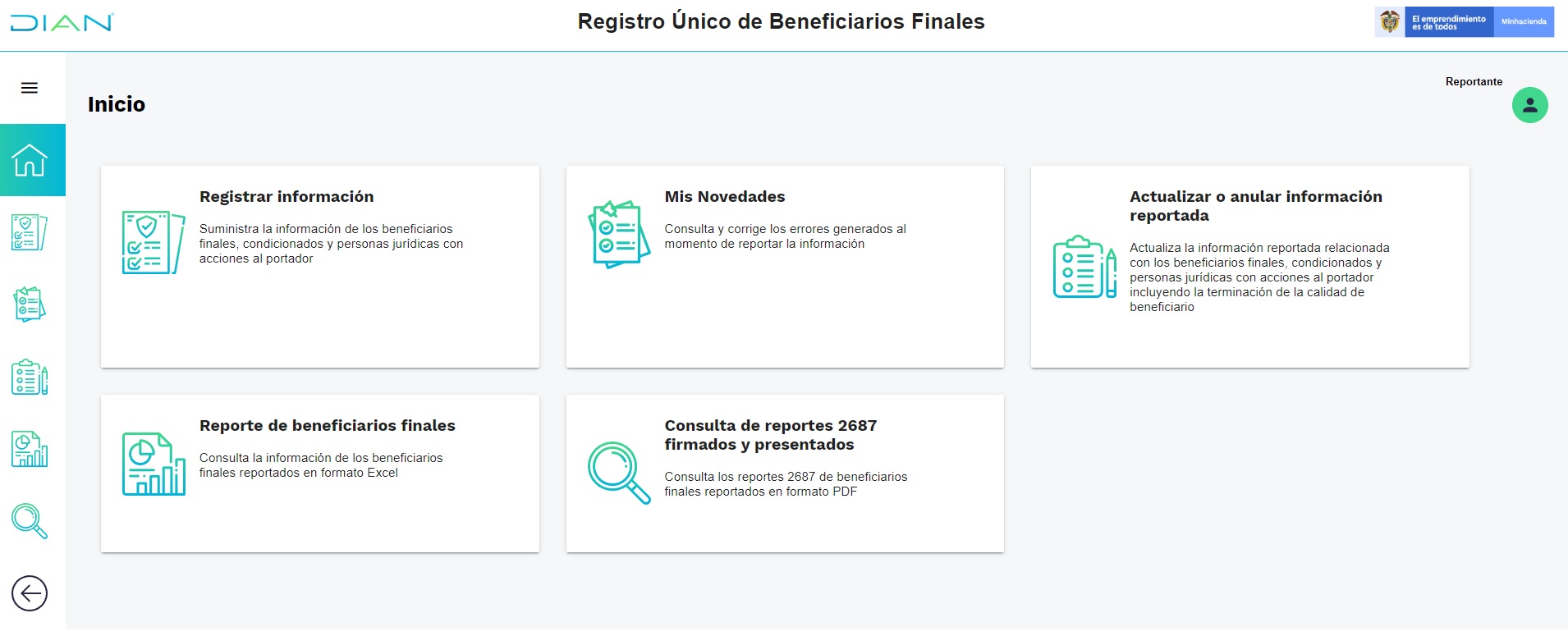

Una vez allí, deberás seleccionar en el menú principal la opción “Registro único de beneficiarios finales”:

El sistema inmediatamente te redireccionará al menú “Registro único de beneficiarios finales”, en donde encontrarás todas las opciones para realizar el registro de información, consulta de errores en el reporte, actualizar o anular la información reportada, entre otros.

Es importante no perder de vista que para tener acceso a esta opción, la persona jurídica u obligado a realizar este reporte deberá tener registrado en su RUT la responsabilidad 55; en caso contrario, el sistema no le permitirá acceder.

Actualizaciones a la información del RUB

La actualización de la información registrada en el RUB deberá realizarse de manera electrónica a través de los sistemas informáticos de la Dian, determinando si al primer día de los meses de enero, abril, julio y octubre de cada año hubo modificaciones en la información inicialmente suministrada.

De existir modificaciones, se deberá actualizar dicha información dentro del mes siguiente, contado a partir del primer día de los meses de enero, abril, julio y octubre, según corresponda (ver el artículo 11 de la Resolución 000164 de 2021).

Es importante no perder de vista que la desvinculación de los beneficiarios finales de las personas jurídicas y estructuras sin personería jurídica o similares, que sean liquidadas o finalizadas, procederá de oficio, una vez se cancele el RUT en los términos establecidos en el Decreto 1625 de 2016, o se incluya una fecha de terminación en el sistema de identificación de estructuras sin personería jurídica –SIESPJ–, según corresponda.

Sanciones por el incumplimiento del reporte del RUB

Incumplir la obligación de reportar el RUB, suministrar la información de manera errónea o incompleta, o no actualizar la información, serán acciones sancionadas con lo previsto en el artículo 658-3 del ET.

Así, si el obligado a reportar el RUB no cumple su obligación, se impondrá clausura del establecimiento de comercio, sede, local, negocio u oficina, por el término de 1 día por cada mes o fracción de mes de retraso, o una multa equivalente a 1 UVT ($42.412 por 2023) por cada día de retraso.

En caso de reportar información errónea o incompleta, el obligado se podrá enfrentar a una multa equivalente a 100 UVT ($4.241.000 por 2023).

Ahora bien, tratándose de lo previsto en el artículo 17 de la Resolución 000164 de 2021, en donde la Dian solicite la información relacionada con el RUB y la misma no sea suministrada, no se suministre dentro del plazo establecido para ello o el contenido presente errores o no corresponda a lo solicitado, habrá lugar a la aplicación de las sanciones contempladas en el artículo 651 del ET (ver el artículo 20 de la Resolución 000164 de 2021).

Ten en cuenta que…

En virtud del artículo 17 de la Resolución 000164 de 2021, los obligados a suministrar la información en el RUB tienen el deber de efectuar todos los actos necesarios para la identificación de los beneficiarios finales.

Para tal efecto, deberá dejarse constancia de los documentos que sustenten el cumplimiento del deber de debida diligencia prevista en el artículo 17 ibidem anteriormente mencionado, así como el conocimiento de la cadena de propiedad y control de la persona jurídica o estructura sin personería jurídica. Además, en caso de que no sea posible identificar uno o más de sus beneficiarios finales, esto se debe poner presente al momento de suministrar la información en el RUB junto con los motivos por los cuales no fue posible identificarlos (ver el Concepto 1066 de 2022).

No hay comentarios.:

Publicar un comentario