Para llevar a cabo un emprendimiento exitoso, los emprendedores realizan un plan de negocios y, posteriormente, un plan financiero que muestre los valores invertidos y los flujos de caja que se busca alcanzar. Es recomendable comenzar el plan financiero con el cálculo del punto de equilibrio.

BIENVENIDOS AL PORTAL TRIBUTARIO, CONTABLE Y LEGAL. BRINDAMOS CONSULTORIAS Y ASESORIAS INTEGRALES EN TRIBUTARIAS, AUDITORIAS, CONTABLES, Y LEGALES.DE COBERTURA REGIONAL Y NACIONAL. SOMOS UNA FIRMA COLOMBIANA, CON MAS DE 24 AÑOS.NUESTRO PRINCIPAL OBJETIVO BRINDAR UN SERVICIO ENMARCADO EN OPORTUNIDAD, CALIDAD, RESPONSABILIDAD Y CUMPLIMIENTO DE NORMAS, EN BENEFICIO DE NUESTROS CLIENTES.Y SE TRADUZCA EN GENERACION DE RESULTADOS FINANCIEROS Y REMUNERACIONES COMPETITIVAS CON NUESTROS COLABORADORES.

miércoles, noviembre 30, 2022

Caso práctico del cálculo del punto de equilibrio

Un emprendimiento es el proceso de llevar a cabo una idea de negocio a la práctica. Para esto, los emprendedores estructuran el proyecto en un plan de negocios, el cual es un documento formal donde se encuentra con detalle información sobre los objetivos que se pretenden alcanzar, la necesidad que busca satisfacer, la descripción del producto o servicio que se va a ofrecer, un análisis de los posibles competidores y del mercado, un plan de mercadeo donde se encuentra la matriz DOFA, entre otros aspectos.

Posteriormente, los emprendedores exitosos realizan un plan financiero, el cual muestra los montos que se invertirán para llevar a cabo la idea de negocio y los flujos de caja esperados. Generalmente, los promotores comienzan este plan calculando el punto de equilibrio, el cual es un estado donde el nivel de ventas alcanza para cubrir los costos fijos y los costos variables generando una utilidad de cero. En otras palabras, es el nivel donde la utilidad es igual a los costos, a partir de ese punto se obtendría utilidades. Básicamente, esta es una de las metas principales de un emprendedor al iniciar un negocio.

El cálculo del punto de equilibrio está asociado con la determinación de los costos y gastos fijos, los cuales equivalen al valor del margen de contribución –margen bruto– en ventas. Para calcular este margen es importante conocer el tipo de negocio y la competencia, para así establecer un precio de venta que cubra los costos y dé como resultado el margen de contribución.

LA DIAN REALIZA UN PROCESO DE FISCALIZACION

La temporada de declaración de renta fue entre el 9 de agosto y el 19 de octubre de 2022. Después de presentada la obligación tributaria, las personas pueden ser sancionadas por la Dian debido a errores, extemporaneidad, etc. En este curso encontrarás una explicación de este proceso de fiscalización.

Las personas naturales deben cumplir con varias obligaciones tributarias ante entidades de control como la Dian, con el propósito de dar cumplimiento al numeral 9 del artículo 95 de la Constitución Política, el cual establece la obligación de los ciudadanos de contribuir al financiamiento del Estado en el marco de los conceptos de justicia y equidad.

Una de las principales obligaciones tributarias es la declaración de renta. Los contribuyentes tenían que presentar su obligación tributaria entre el 9 de agosto y 19 de octubre de 2022. Teniendo en cuenta este panorama, las personas naturales deben recordar que la Dian puede imponer sanciones por errores en la presentación, por presentar la obligación fuera del tiempo establecido o por no presentarla. Para esto, la Dian realiza un proceso de fiscalización de varias etapas, en las cuales el contribuyente debe responder ante cualquier solicitud de la entidad y llegar a un acuerdo.

Cómo se realiza la valoración de marcas? Aspectos clave según la NIC 38

Los activos intangibles –entre ellos las marcas– hacen parte importante de la empresa, por lo que es trascendental realizar una adecuada valoración de marcas.

Te contamos qué criterios deben tenerse en cuenta para el reconocimiento, el deterioro y los métodos de esta valoración.

Para iniciar daremos un breve repaso a las generalidades que corresponden a los intangibles, dado que la definición de estos activos en los Estándares aborda una amplia cantidad de elementos.

Ahora bien, para comprender aspectos relacionados con el tratamiento de las marcas, será necesaria una combinación de los lineamientos de la NIC 38, el marco conceptual y de la experiencia propia del sector.

Generalidades de los intangibles

Los Estándares Internacionales definen los intangibles como activos que poseen las siguientes características:son identificables,

tienen un carácter no monetario, y

no poseen apariencia física (corporalidad).

La sección 18 del Estándar para Pymes y la NIC 38 establecen las condiciones que se deben cumplir para reconocer un activo intangible en la contabilidad:que sea probable que el activo genere flujos futuros de beneficios,

su costo pueda medirse con fiabilidad, y

no sea el resultado de desembolsos incurridos de manera interna para su formación.

De acuerdo con las condiciones anteriores, se puede deducir que una marca comercial adquirida por otra entidad, una franquicia o licencia exclusiva adquirida para explotar un determinado establecimiento, la adquisición de varias licencias de programas informáticos, entre otras, cumplen con las condiciones para reconocerse como activos intangibles.

En este editorial nos centraremos en aspectos relacionados con la valoración de marcas según la NIC 38.

¿Cómo se realiza la valoración de marcas?

Escucha de primera mano a la Dra. Sandra Fetecue, maestranda en Contabilidad Internacional y de Gestión, especialista en Política y Legislación Tributaria y certificada en NIIF por el Instituto de Contadores Públicos de Inglaterra y Gales, quien explica cómo debe efectuarse la valoración de marcas de acuerdo con la NIC 38:

Debe tenerse en cuenta que el valor de una marca no solamente es una cifra que se registra en la contabilidad; el buen posicionamiento de una marca comercial trae consigo un valor agregado para la empresa, que de acuerdo con la Dra. Fetecue representa:Mejoras en el precio de venta de los productos y/o servicios.

Reducción de tasa de abandono de clientes.

Transmisión de valor a otros productos.

Incremento en la lealtad de los clientes.

Mejoras en la relación con entidades financieras.

Facilidad para obtener avales para préstamos.

De manera adicional, la conferencista indica que hacen parte importante del valor de la marca el desempeño financiero, la influencia en la elección y aceptación del cliente y la fuerza de la marca para influir en la elección para imponer un precio o asegurarle ganancias a la empresa.

“la valoración de una marca está representada en el beneficio económico que produce durante su esperada vida útil”

En materia contable, la valoración de una marca está representada en el beneficio económico que produce durante su esperada vida útil.

Para realizar su valoración, se deben considerar los criterios de medición, pues reconocer inadecuadamente una marca puede generar, entre otros factores, una sobrevaloración de la marca en el cierre del ejercicio, y ajustar esta partida puede obligar a realizar un deterioro del valor.

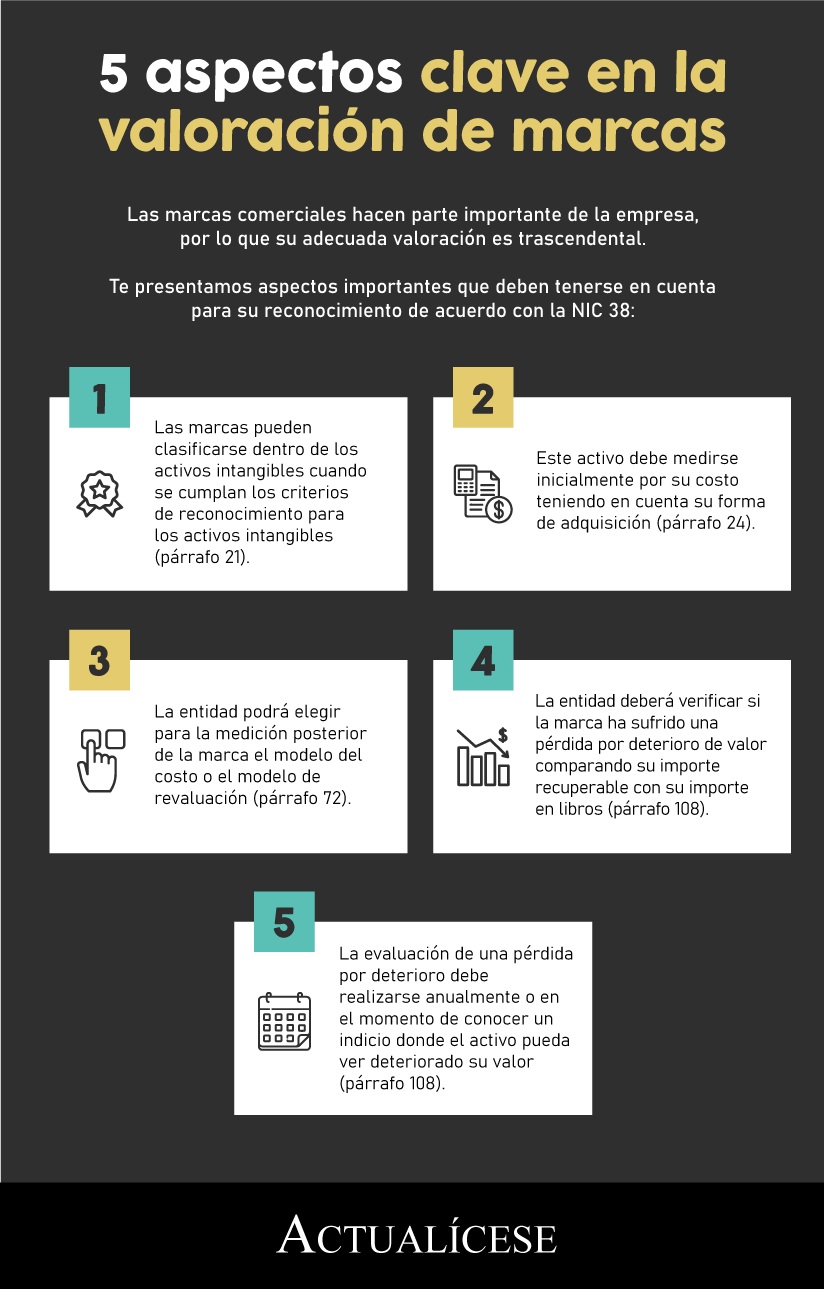

La siguiente infografía muestra los aspectos clave que se deben considerar para la valoración de las marcas:

Criterios de medición según la NIC 38

El párrafo 24 de la NIC 38 establece que una entidad deberá medir inicialmente un activo intangible por su costo. Este criterio obedecerá a la forma de adquisición del activo, por ejemplo, si es de adquisición separada, una combinación de negocios, una subvención del Gobierno, una permuta o intangibles generados internamente.

El párrafo 72 de dicha norma, sin embargo, indica que para el reconocimiento posterior la entidad deberá elegir entre el método del costo o el método de revalorización.Modelo del costo: el activo intangible deberá contabilizarse por su costo menos la amortización acumulada y el importe acumulado de las pérdidas por deterioro del valor.

Modelo de revaluación: la contabilización se realizará por el valor razonable en el momento de la revaluación menos la amortización acumulada y el importe acumulado de las pérdidas por deterioro del valor.

¿Se debe reconocer el deterioro de valor de una marca?

Existen situaciones que pueden llevar a que una marca pierda su valor, entre ellas, que la marca no sea comercializada, que no se recuerde entre los clientes, una disminución en su posicionamiento, etc.

Por lo anterior, y de acuerdo con el párrafo 108 de la NIC 38, una entidad deberá verificar que los activos no sufrieron una pérdida de valor:

La entidad comprobará si un activo intangible con una vida útil indefinida ha experimentado una pérdida por deterioro del valor comparando su importe recuperable con su importe en libros:anualmente, y

en cualquier momento en el que exista un indicio de que el activo puede haber deteriorado su valor.

En el siguiente video, el Dr. Juan David Maya, consultor de Estándares Internacionales de Información Financiera, explica cómo deben reconocerse las pérdidas de valor de un activo intangible:

Métodos de valoración de marcas

Para determinar el importe recuperable, debe tenerse en cuenta el valor de uso o el valor razonable menos los costos de disposición de la marca, los cuales se abordan en la NIC 36.

Teniendo en cuenta el valor de uso, es posible establecer modelos de valoración; algunos de ellos son los que presentamos a continuación:Valoración de marcas basada en el mercado: el valor se obtiene comparando con lo que otros compradores pagaron en el mercado por marcas que pueden considerarse razonablemente similares.Valoración de marcas basada en el costo: este método permite medir el valor de una marca según el costo invertido en su construcción, o en su reposición.

Valoración de marcas basada en la renta: mediante este método el valor de la marca se obtiene por referencia al valor actual de los beneficios que se espera recibir a través de la vida útil restante de la marca, es decir, a partir de los flujos de caja descontados atribuibles a la marca.

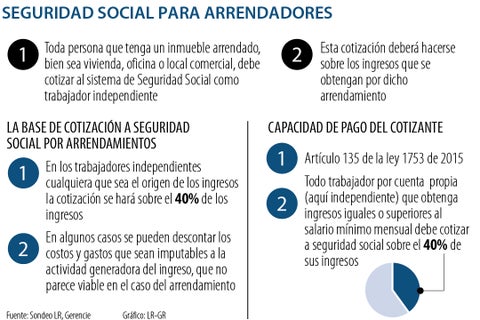

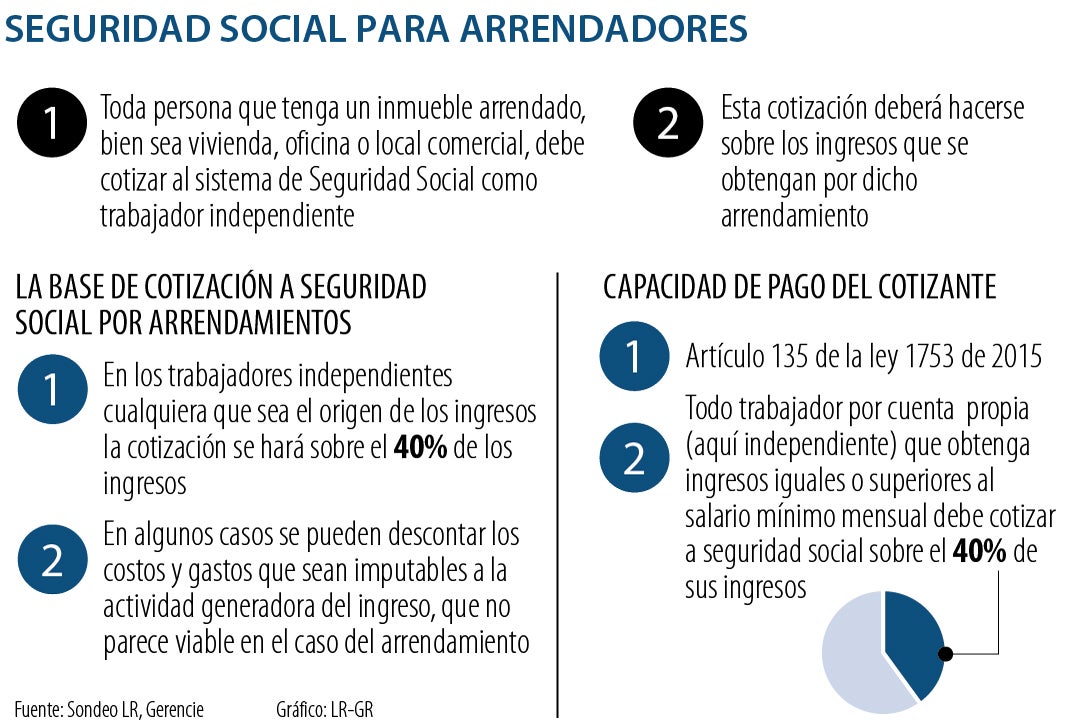

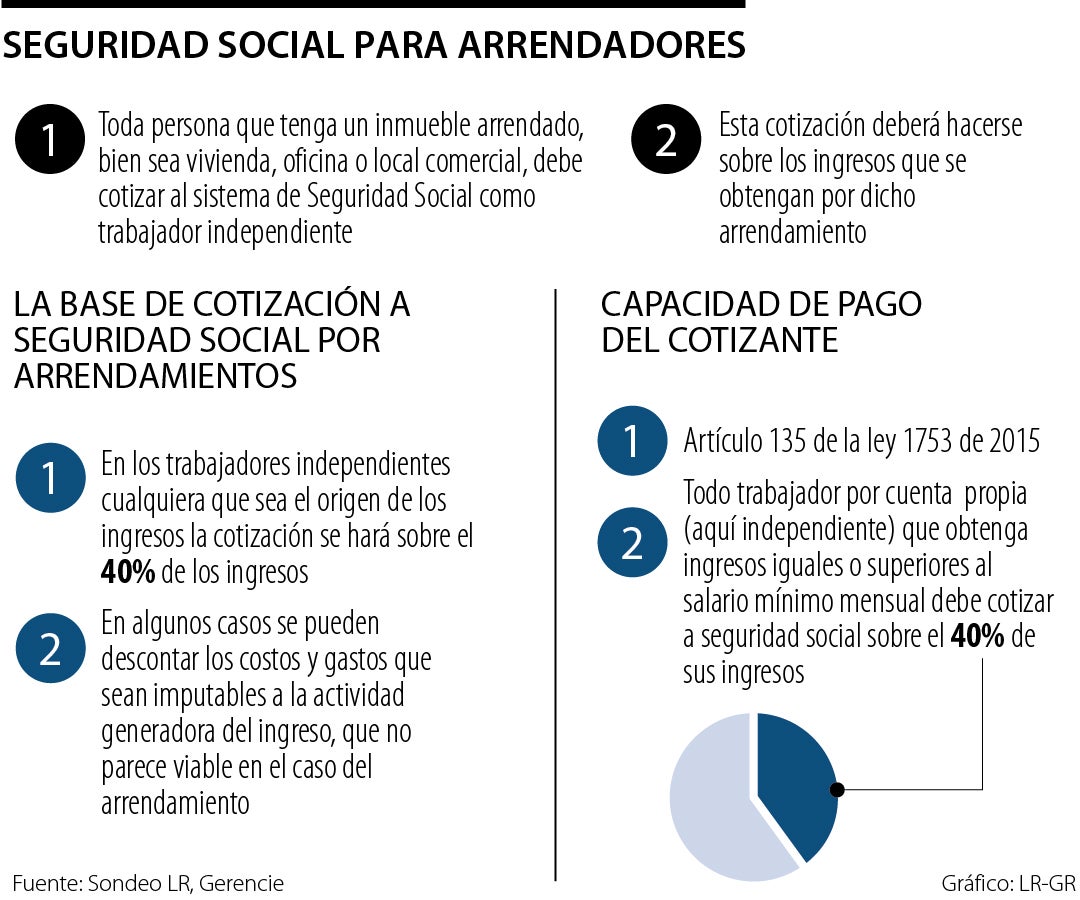

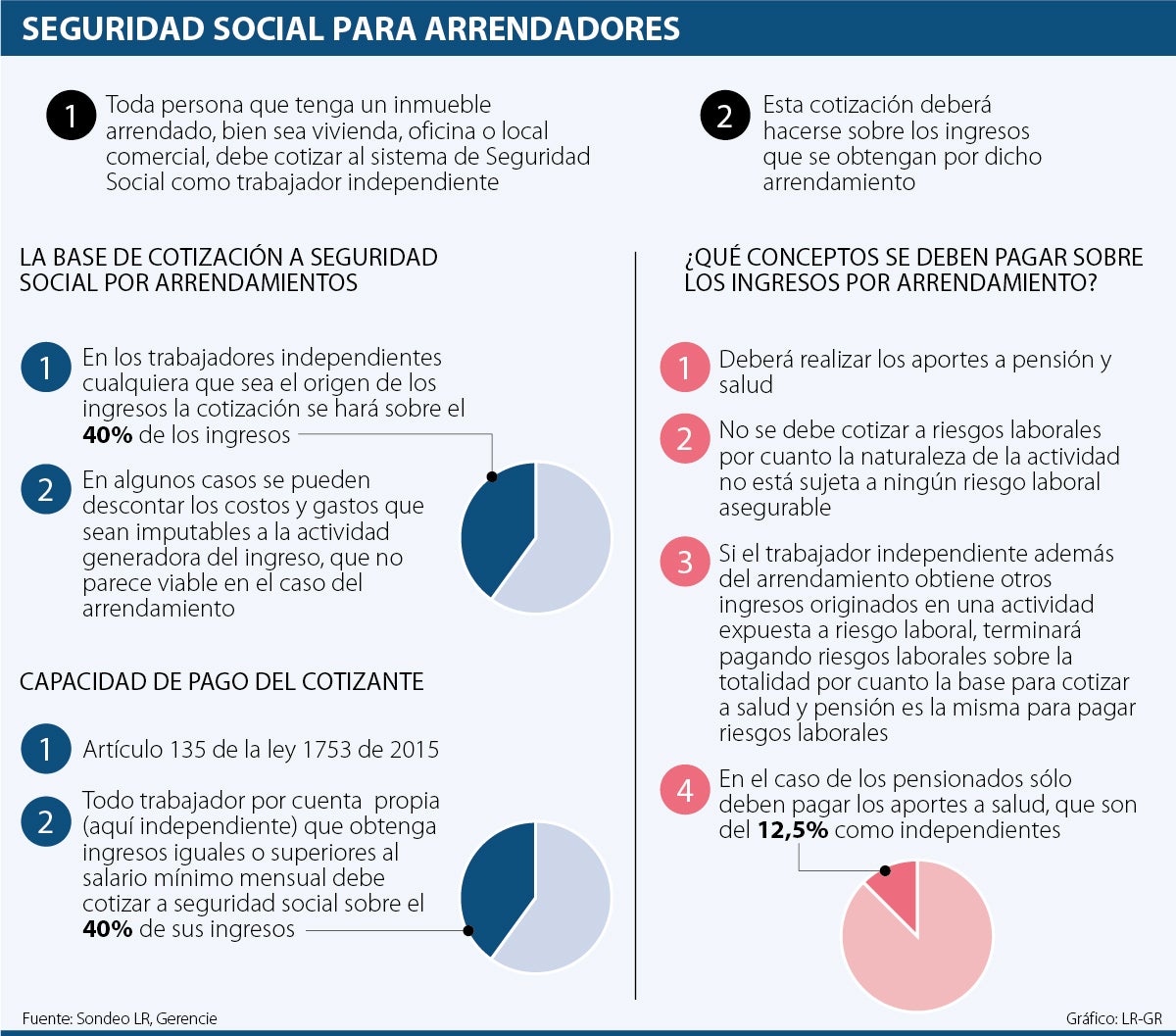

Arrendadores deben cotizar como independientes en el sistema de seguridad social

Si no recibe un ingreso diferente y lo que le entra es menor a un salario mínimo, no tendrá la obligación de cotizar a seguridad social

El mundo de los trabajadores independientes suele tener mucha más incertidumbre en lo que refiere a temas como la cotización en el régimen pensional, el pago de salud y el de seguridad social.

Y un elemento importante es conocer que dependiendo de la actividad de la que perciba sus ingresos, así mismo tendrá que hacer estos pagos. Por ejemplo, si recibe plata por arriendos, hay varias cosas que debe saber:

La primera, es que sin importar si el arriendo es de un inmueble comercial o no, tendrá que cotizar al sistema de seguridad social como un trabajador independiente, esto, sobre los ingresos que le paguen por su propiedad.

De esta medida no está exento un arrendador que ya cotice a seguridad social como asalariado o uno que ya cuente con pensión, pues, según explica Camilo Cuervo, socio de Cuberos Cortés Gutiérrez, este pago será obligatorio en estos casos cuando el ingreso supere un salario mínimo, es decir $1 millón.

“Si una persona es rentista capital, es decir que vive de los arriendos, y sus arriendos generan un ingreso superior a un salario mínimo, este tendrá la obligación de aportar”, dijo.

Otro punto a tener en cuenta es que los trabajadores independientes deben cotizar sobre 40% de los ingresos, esta medida no tiene en cuenta el origen de los ingresos. Pero, se puede generar un problema en el caso de los arriendos, pues en ocasiones este monto puede no ser muy alto y el 40% queda por debajo de un salario mínimo, que recordemos es lo mínimo a cotizar. Si este es su caso, no queda exento de hacer el pago, sino que la cotización tendrá que hacerla con un salario mínimo como base.

KARLA ESCOBARSOCIA DE CMM ABOGADOS

“Las personas que reciben renta por arriendos no deberían pagar aportes a seguridad social porque no están prestando un servicio. Desde lo laboral, si no se tiene un empleador no debería pagar aportes”.

CAMILO CUERVOSOCIO DE CUBEROS CORTÉS GUTIÉRREZ

“Si una persona es rentista capital, es decir, que vive de los arriendos, y estos le generan un ingreso superior a un salario mínimo, este tendrá la obligación de aportar a seguridad social”.

No obstante, si como arrendador no recibe un ingreso diferente y lo que le entra es menor a un salario mínimo, no tendrá la obligación de cotizar a seguridad social.

“En estos casos toca aplicar el sistema de presunción de ingresos que está estipulado en el artículo 107 del Estatuto Tributario, que lo que dice es que todo lo que la persona pueda deducir para generar esa renta lo puede hacer”, agregó Cuervo.

Para Karla Escobar, socia de CMM Abogados, este es un tema que ha generado un amplio debate pues, dice, las personas que reciben renta por arriendos no deberían pagar aportes a seguridad social porque no están prestando un servicio. “Desde lo laboral, si no se tiene un empleador o no es contratista independiente no debería pagar aportes”.

Incentivo para la generación de nuevos empleos: reglamentadas las condiciones para otorgarlo

Mediante la Ley de Inversión Social se establecieron una serie de beneficios laborales, entre los que se encuentra el incentivo para la generación de nuevos empleos.

Las condiciones de este incentivo fueron recientemente reglamentadas. Conócelas a continuación.

Mediante la Ley de Inversión Social 2155 de 2021 se establecieron una serie de beneficios laborales para los empleadores personas naturales y jurídicas, entre los que se encuentra el incentivo para la generación de nuevos empleos.

Este incentivo tiene como finalidad otorgar a los empleadores un aporte mensual que les permita financiar el pago de aportes a seguridad social (salud, pensión y riegos laborales) y parafiscales de los trabajadores nuevos contratados mediante contrato de trabajo.

En el siguiente video, Angie Marcela Vargas, abogada consultora en derecho laboral, explica en qué consisten los beneficios por generar nuevos empleos, beneficios dispuestos en la reforma tributaria 2021:

Atendiendo a esto, el incentivo por este año sería otorgado de la siguiente manera:El 25 % de un (1) salario mínimo mensual legal vigente –smmlv– ($227.132 por 2021) cuando se trate de trabajadores jóvenes (hombres y mujeres) entre los 18 y 28 años.

El 10 % de un (1) smmlv ($90.853 por 2021) cuando se trate de hombres contratados con 29 años o más que devenguen hasta tres (3) smmlv ($2.725.578).

El 15 % de un (1) smmlv ($136.279 por 2021) por la contratación de mujeres con 29 años o más que devenguen hasta tres (3) smmlv ($2.725.578).

Nota: se podrá obtener el incentivo del 25 % por cada joven que hasta el último mes tenga cumplidos 28 años, es decir, antes de que cumpla los 29 años.

Los empleadores no podrán solicitar en simultáneo a los subsidios del 15 % y 10 % para el caso de las mujeres mayores de 28 años; así lo indica el nuevo parágrafo del artículo 2.2.6.1.10.3. del Decreto 1072 de 2015.

Este incentivo podrá recibirse hasta por doce (12) veces, para lo cual el beneficiario deberá cumplir con todos los requisitos en cada uno de los meses en los que se postula.

Reglamentación del incentivo para la generación de nuevos empleos

Mediante el Decreto 1399 del 29 de octubre de 2021, el Ministerio del Trabajo reglamentó las condiciones en las que deberá otorgarse este incentivo.

En la siguiente infografía sintetizamos los puntos para tener en cuenta respecto a dicha reglamentación:

De acuerdo con lo anterior, mediante el decreto en mención se establecieron las siguientes disposiciones:

Beneficiarios del incentivo

Podrán ser beneficiarios de este incentivo los empleadores personas naturales y jurídicas, los consorcios, las uniones temporales, los patrimonios autónomos y las cooperativas, siempre que demuestren su calidad de empleadores mediante la planilla integrada de liquidación de aportes –Pila–.

También pueden ser beneficiarias las cooperativas de trabajo asociado que hayan cotizado, por sus trabajadores asociados, el mes completo al sistema de seguridad social.

No podrán ser beneficiarias del incentivo:Las entidades cuya participación del Gobierno y/o sus entidades descentralizadas sea mayor al cincuenta por ciento (50 %) de su capital.

Las personas naturales que tengan la condición de personas expuestas políticamente.

Postulación y giro de los aportes en la Estrategia Sacúdete

En cuanto a la postulación y giro de los aportes dentro de la Estrategia Sacúdete dispuesta en el Decreto 688 de 2021, para los empleadores que hayan radicado su postulación antes de la entrada en vigor del mencionado Decreto 1399 de 2021 se dará el trámite conforme a lo establecido en el primer decreto.

Las postulaciones posteriores a la entrada en vigor de este nuevo decreto se harán de conformidad con los términos y condiciones en este.

Pautas que deben seguir los empleadores al momento de postularse

Para postularse, los empleadores y demás posibles beneficiarios deberán tener en cuenta, entre otras, las siguientes pautas:Para contabilizar los trabajadores, se tomará como referencia el número de empleados o trabajadores asociados por los que se haya cotizado para marzo de 2021, por los cuales se debe haber pagado antes de la fecha máxima de cada postulación, y se considerará el número de trabajadores adicionales sobre el total de los reportados en la Pila.Se entenderán por empleados los trabajadores dependientes por los cuales el empleador haya cotizado el mes completo al sistema general de seguridad social en la Pila con un ingreso base de cotización –IBC– de al menos un (1) smmlv, y que estén afiliados como empleados del postulante en el registro único de afiliación –RUAF–.

Aunado a lo anterior, se considerarán como empleados o asociados solamente las personas que se encuentren en las planillas integradas tipo:E: empleador.

A: empleados adicionales.

X: empresas en liquidación o reorganización.

S: trabajador del servicio doméstico.

Y tengan los siguientes tipos de cotizante:1: dependiente.

2: trabajador del servicio doméstico.

22: profesor de establecimiento particular.

31: cooperados o precooperativas de trabajo asociado. Se incluirán únicamente los trabajadores asociados por los que se haya cotizado con un IBC de al menos un (1) smmlv.El empleador no recibirá el incentivo por los trabajadores a los que se les haya aplicado la novedad de suspensión temporal de contrato de trabajo o de licencia no remunerada para el mes por el que está recibiendo el incentivo.

Quien figure como aportante no podrá contabilizarse como trabajador.

Para calcular el aporte, cada empleado solamente podrá contabilizarse una vez.

En los casos en que exista multiplicidad de empleadores de un mismo trabajador, se otorgará el aporte al primero que realice la postulación.

Los trabajadores que hayan sido sujetos de una sustitución patronal posterior a marzo de 2021 no podrán considerarse para el cálculo del incentivo, toda vez que no se está generando un nuevo empleo.

Temporalidad del incentivo

Este incentivo regirá desde la entrada en vigor de la Ley 2155 de 2021 y hasta agosto de 2023. El empleador solo podrá recibir dentro de esta vigencia máximo doce (12) pagos, para lo cual solo se reconocerá un pago mensual.

Para presentarse a las postulaciones posteriores a septiembre de 2022, el empleador deberá haberse presentado y recibido como mínimo un aporte antes de este mes.

Fiscalización del incentivo para la generación de nuevos empleos

La fiscalización del programa de la Estrategia Sacúdete, así como del incentivo para la generación de nuevos empleos, se adelantará de la siguiente forma:Para el caso de los empleadores distintos de las cooperativas de trabajo asociado, una vez finalizado el programa la fiscalización la iniciará dentro de los cuatro (4) años siguientes la Unidad de Gestión Pensional y Parafiscales –UGPP–.

En cuanto a las cooperativas de trabajo asociado, el proceso de fiscalización corresponderá a la Superintendencia de la Economía Solidaria.

lunes, noviembre 28, 2022

Deducción de gastos por fiestas de fin de año en la declaración de renta del año gravable 2022

Según el artículo 107-1 del ET, los contribuyentes del impuesto de renta del régimen ordinario o especial, tanto personas naturales como jurídicas, pueden acceder a la deducción de gastos por fiestas cumpliendo un límite especial.

Esta deducción no la podrán usar quienes pertenezcan al SIMPLE.

La norma del artículo 107-1 del Estatuto Tributario –ET–, creado con el artículo 63 de la Ley 1819 de 2016, permite que todos los contribuyentes (tanto personas naturales como jurídicas, del régimen ordinario o especial, residentes o no residentes) puedan seguir deduciendo en su impuesto de renta los valores por concepto de fiestas, reuniones y festejos, pero limitados de forma especial.

En dicha norma se establece lo siguiente:

Artículo 107-1. Limitación de deducciones. Las siguientes deducciones serán aceptadas fiscalmente siempre y cuando se encuentren debidamente soportadas, hagan parte del giro ordinario del negocio, y con las siguientes limitaciones:Atenciones a clientes, proveedores y empleados, tales como regalos, cortesías, fiestas, reuniones y festejos. El monto máximo a deducir por la totalidad de estos conceptos es el 1 % de ingresos fiscales netos y efectivamente realizados.

Los pagos salariales y prestacionales, cuando provengan de litigios laborales, serán deducibles en el momento del pago, siempre y cuando se acredite el cumplimiento de la totalidad de los requisitos para la deducción de salarios.

“la expresión “ingresos fiscales netos” correspondería al valor de tomar los ingresos brutos ordinarios menos la parte que de dichos ingresos se pueda restar como “ingresos no gravados””

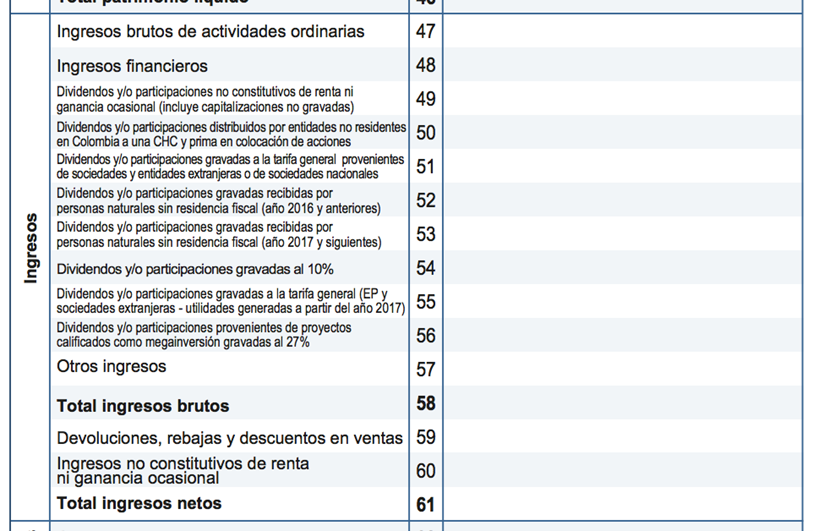

Como puede verse, la norma permite deducir en el impuesto de renta, por concepto de “fiestas, reuniones y festejos”, hasta el equivalente del 1 % de los “ingresos fiscales netos”. Al respecto, se entiende que la expresión “ingresos fiscales netos” correspondería al valor de tomar los ingresos brutos ordinarios menos la parte que de dichos ingresos se pueda restar como “ingresos no gravados” (ver por ejemplo el renglón 61 de lo que fue el formulario 110 para la declaración de renta del año gravable 2021 de las personas jurídicas y las personas naturales no residentes).

Esta es una medida bastante importante que beneficia a los contribuyentes desde el año gravable 2017 en adelante, pues en un comienzo los valores por concepto de “fiestas, reuniones y festejos” no cumplirían con la norma del artículo 107 del ET, la cual establece los requisitos para que un gasto pueda ser deducible (se diría que los gastos por fiestas y festejos no se considerarían gastos “necesarios” para la obtención de la renta; ver por ejemplo los fallos que en el pasado, antes de que se creara la norma del artículo 107-1 del ET, se generaban al interior del Consejo de Estado, caso por ejemplo del fallo de marzo de 2011 para el expediente 16966).

Casos especiales de la deducción para los contribuyentes del régimen simple y con las personas naturales residentes

En relación con este tema es importante destacar que los valores por gastos de fiestas y atenciones a los empleados o proveedores nunca podrán ser utilizados por los contribuyentes (personas naturales o jurídicas) que pertenezcan al régimen simple de tributación, pues en dicho régimen no se permite deducir ningún tipo de partida.

Adicionalmente, si quien incurrió en los gastos por fiestas y atenciones fue una persona natural residente del régimen ordinario de impuesto de renta, deberá tenerse presente que en la cedulación de su impuesto de renta dicha partida solo podría ser utilizada dentro de la cédula general (es decir, para enfrentarla a sus ingresos obtenidos por rentas de trabajo que no sean laborales, o a sus rentas de capital o a sus rentas no laborales), pero no la podría utilizar ni en su cédula de pensiones ni en su cédula de dividendos, las cuales no aceptan tampoco ninguna partida por concepto de deducciones.

Incluso, se debe tener presente que la deducción por fiestas y atenciones que se puede incluir dentro de la cédula general sería en realidad otra “deducción especial” más (tal cual como la deducción por intereses de un crédito de vivienda, o la deducción por el GMF pagado en los retiros de dineros en las entidades financieras), la cual tendría que someterse al límite especial mencionado dentro del artículo 336 del ET (límite según el cual la mayoría de las rentas exentas y las deducciones especiales no deben exceder al 40 % de los ingresos brutos menos los ingresos no gravados informados dentro de la cédula general; ver artículo 1.2.1.20.3 del DUT 1625 de 2016).

domingo, noviembre 27, 2022

Contabilidad de causación, acumulación o devengo: estos son los aspectos clave

La contabilidad de causación o devengo indica que los hechos económicos se reconocen en el momento en que suceden, independientemente del momento en que se produce el flujo de efectivo derivado.

Presentamos este principio en los Estándares Internacionales y sus diferencias con la contabilidad de caja.

El devengo, negocio en marcha, esencia sobre forma, período contable, entre otros términos, hacen parte de los principios de contabilidad que deben observar las empresas para la preparación de su información.

Al respecto, debe tenerse presente que la NIC 1 – Presentación de estados financieros señala que una entidad debe preparar sus informes utilizando esta base contable, a excepción del estado de flujos de efectivo (párrafo 28).

Debido a que la acumulación o devengo es una base contable para la preparación de la información financiera, listamos en este artículo los puntos más relevantes que deben tenerse en cuenta.

¿Qué es la causación, acumulación o devengo?

El principio de causación o acumulación, también llamado “devengo” en los Estándares Internacionales, estipula que los hechos económicos deben reconocerse o registrarse en la contabilidad cuando estos se causen y no solo cuando se reciba un pago o se liquide una obligación.

“la base contable de devengo indica que los hechos económicos se reconocen en el momento en que suceden”

En otras palabras, la base contable de devengo indica que los hechos económicos se reconocen en el momento en que suceden, independientemente del momento en que se produce el flujo de efectivo que se deriva del hecho económico. De esta forma, la contabilización deberá realizarse cuando surgen los derechos y obligaciones o cuando la transacción incide en los resultados del período.

Un ejemplo de esto es la obligación de pagar un préstamo en determinado tiempo: a pesar de que no se pagará en el mismo momento, se obtiene la obligación de pagarlo en un momento futuro, por lo que inicialmente deberá contabilizarse la transacción.

Contabilidad de causación o devengo en los Estándares Internacionales

En Colombia la contabilidad debe llevarse por el sistema de devengo, para ello el DUR 2420 de 2015 contiene las consideraciones para cada grupo de aplicación de Estándares Internacionales, veamos:

Grupo 1: Estándar Pleno, anexo técnico compilatorio y actualizado 1 – 2019, de las Normas Internacionales de Información Financiera – Decreto 2270 de 2019.

1.17 La contabilidad de acumulación (o devengo) describe los efectos de las transacciones y otros sucesos y circunstancias sobre los recursos económicos y los derechos de los acreedores de la entidad que informa en los períodos en que esos efectos tienen lugar, incluso si los cobros y pagos resultantes se producen en un período diferente. Esto es importante porque la información sobre los recursos económicos y los derechos de los acreedores de la entidad que informa y sus cambios durante un período proporciona una mejor base para evaluar el rendimiento pasado y futuro de la entidad que la información únicamente sobre cobros y pagos del período.

Grupo 2: Estándar para Pymes, anexo 2 del Decreto 2420 de 2015.

2.36 Una entidad elaborará sus estados financieros, excepto en lo relacionado con la información sobre flujos de efectivo, utilizando la base contable de acumulación (o devengo). De acuerdo con la base contable de acumulación (o devengo), las partidas se reconocerán como activos, pasivos, patrimonio, ingresos o gastos cuando satisfagan las definiciones y los criterios de reconocimiento para esas partidas.

Grupo 3: microempresas, anexo 3 del Decreto 2420 de 2015.

2.37 Una microempresa elaborará sus estados financieros utilizando la base contable de causación (acumulación o devengo). Los efectos de las transacciones y demás sucesos se reconocen cuando ocurren y no cuando se recibe o paga dinero u otro equivalente al efectivo en los períodos con los cuales se relacionan.

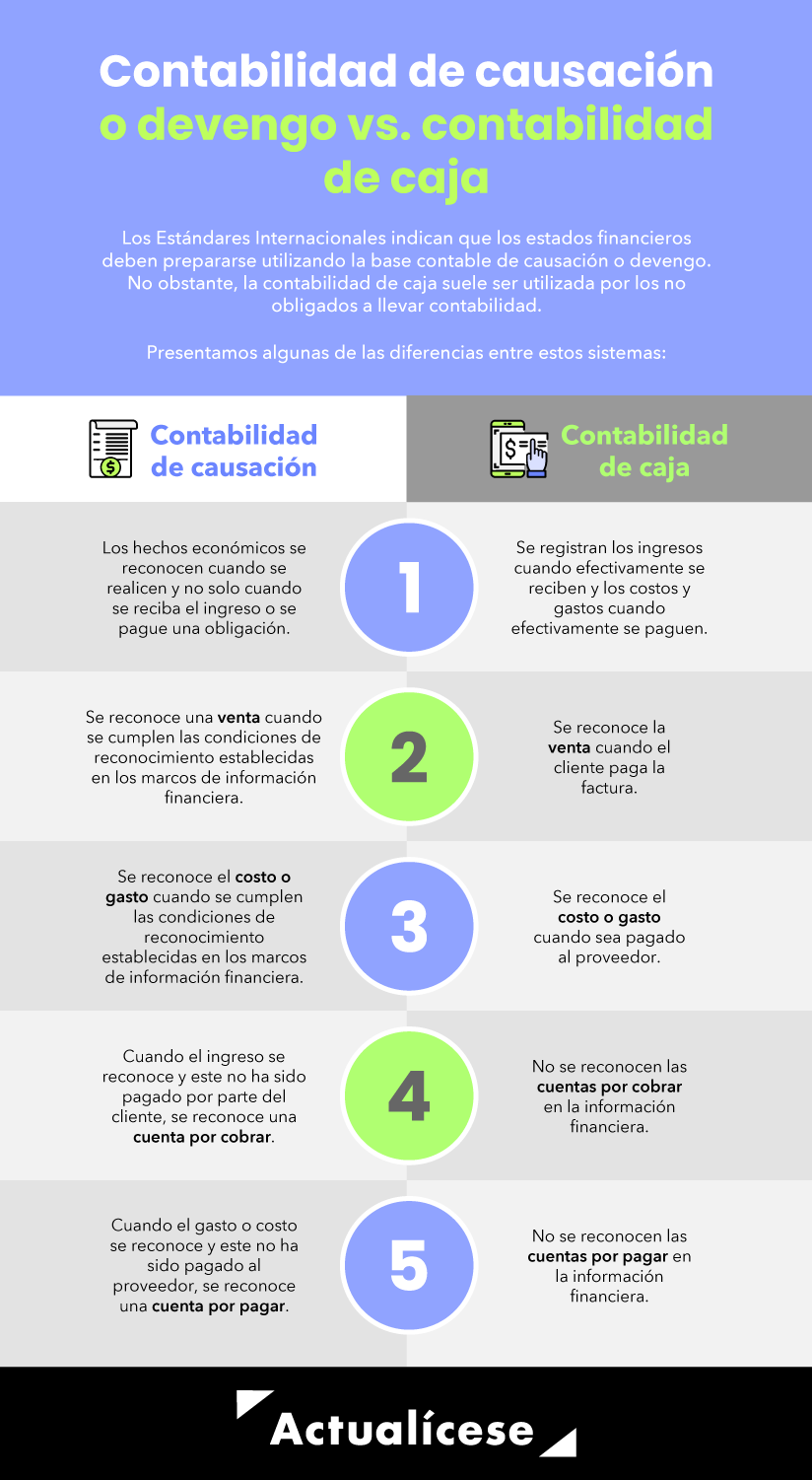

Diferencias entre contabilidad de causación y contabilidad de caja

Registrar los ingresos cuando efectivamente se reciben y los costos y gastos cuando efectivamente se paguen corresponde a los principios de la contabilidad de caja. De acuerdo con este sistema, el reconocimiento de estos elementos solo puede realizarse cuando efectivamente se reciba la contraprestación o se realice una erogación.

De esta forma tenemos que solo se reconocen hechos que efectivamente se hayan realizado, no se contabilizarán en el sistema de caja derechos u obligaciones hasta que se hagan efectivos.

Un ejemplo de una transacción bajo esta denominación se encontrará en el registro de una venta a crédito, al momento de realizar la venta no se reconocerá en contabilidad, no obstante, en el momento en que ingrese a caja el valor que adeuda el cliente (pague la factura) se reconocerá la venta.

En tanto, es una obligación para los obligados a llevar contabilidad registrar las transacciones por la base contable de acumulación o devengo; la contabilidad de caja suele ser utilizada por los no obligados a llevar contabilidad.

Por lo anterior, los registros en la contabilidad de caja son mucho más sencillos que en la contabilidad de causación, no obstante, debe tenerse presente que la contabilidad de caja no permite presentar la situación financiera de la entidad al no presentar los derechos sobre las cuentas por cobrar, los pagos anticipados, ni tampoco las obligaciones relacionadas con sus cuentas por pagar a proveedores, empleados, préstamos con entidades financieras y otros (Concepto CTCP 0328 del 2020)

Además, considerando la utilidad de la información financiera, la contabilidad de causación lograría presentar a los usuarios de la información financiera de mejor forma los hechos económicos.

A continuación, presentamos las principales diferencias entre la contabilidad de caja y la contabilidad de causación señaladas por el Consejo Técnico de la Contaduría Pública –CTCP– en el Concepto 0328 del 18 de marzo de 2020:

Venta de bienes y servicios: en la base contable de causación se reconoce la venta cuando se cumplen las condiciones de reconocimiento establecidas en los marcos de información financiera; mientras que en una contabilidad de caja se reconoce la venta cuando el cliente paga la factura.

Costos y gastos: en la base contable de causación se reconoce el costo o gasto cuando se cumplen las condiciones de reconocimiento establecidas en los marcos de información financiera, mientras que en una contabilidad de caja se reconoce el costo o gasto cuando el mismo sea pagado al proveedor.

Cuentas por cobrar a clientes: cuando el ingreso se reconoce y este no ha sido pagado por parte del cliente, se reconoce una cuenta por cobrar de acuerdo con la base contable de causación. En la contabilidad de caja no existirían cuentas por cobrar reconocidas en la información financiera.

Cuentas por pagar a proveedores: en la base contable de causación, cuando el gasto o costo se reconoce y este no ha sido pagado al proveedor, se reconoce una cuenta por pagar. Por otro lado, en la contabilidad de caja no existen cuentas por pagar reconocidas en la información financiera.

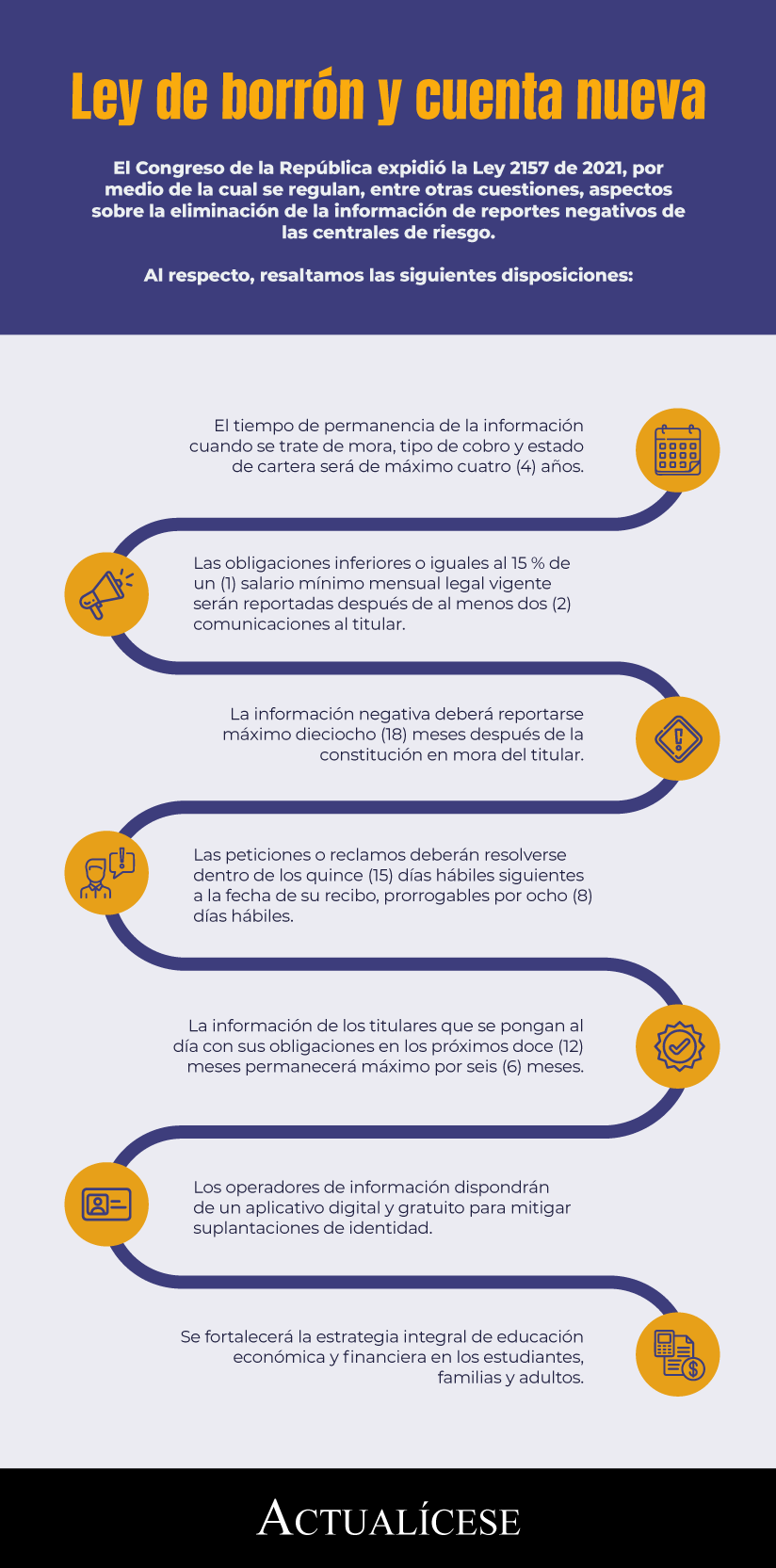

Ley de borrón y cuenta nueva: estas son sus disposiciones

El Congreso de la República expidió la ley de borrón y cuenta nueva, que tiene como finalidad, entre otras cuestiones, establecer un término máximo de permanencia de la información financiera negativa en centrales de riesgo.

A continuación, estudiaremos en qué consisten estas nuevas disposiciones.

El Congreso de la República expidió la Ley 2157 de 2021, conocida como la ley de borrón y cuenta nueva, por medio de la cual se modifican y adicionan una serie de disposiciones a la Ley Estatutaria 1266 de 2008.

Mediante esta nueva ley, se dictan disposiciones generales sobre el habeas data en relación con la información financiera, crediticia, comercial, de servicios y la proveniente de terceros países.

En la siguiente charla en casa, Miguel Santiago Pantoja, abogado consultor en derecho comercial, explica en qué consiste la ley de borrón y cuenta nueva:

En la siguiente infografía resumimos los aspectos más importantes para tener en cuenta sobre la Ley 2157 de 2021:

Así pues, mediante esta nueva disposición normativa se establece:

Tiempo máximo de permanencia de la información

El tiempo de permanencia de la información cuando se trate de mora, tipo de cobro, estado de cartera y, en general, aquellos datos referentes a situaciones de incumplimiento de obligaciones será del doble del tiempo de la mora, máximo cuatro (4) años contados a partir de la fecha en que se extinga la obligación.

A su vez, se indica que estos datos caducarán en un término de ocho (8) años, contados a partir del momento en que entre en mora la obligación; cumplido este término, deberán eliminarse de la base de datos.

Por otra parte, cuando se trate de obligaciones inferiores o iguales al 15 % de un (1) salario mínimo mensual legal vigente –smmlv–, el dato negativo por obligaciones en mora solo será reportado después del envío de al menos dos (2) comunicaciones en días diferentes. Entre la última comunicación y el reporte deben mediar 20 días calendario.

La información negativa que se encuentre en las bases de datos y se relacione con calificaciones, récord o cualquier tipo de medición financiera, comercial o crediticia deberá actualizarse simultáneamente con el retiro del dato negativo o con la cesación del hecho que generó la disminución de la medición.

Término para el reporte de la información negativa

“el reporte de la información negativa será en máximo dieciocho (18) meses después de la constitución de mora del titular”

Se establece mediante esta nueva ley que el reporte de la información negativa será en máximo dieciocho (18) meses después de la constitución de mora del titular.

Información que deberá tenerse en cuenta para el otorgamiento de créditos

La administración de la información financiera, crediticia, comercial, de servicios y la proveniente de terceros países, por parte de fuentes, usuarios y operadores, deberá realizarse de forma que permita favorecer el otorgamiento de créditos.

Los usuarios de este tipo de información deberán valorarla de manera concurrente con otros factores de juicio que técnicamente incidan en el estudio de riesgo y el análisis crediticio; no podrán basarse solamente en la información relativa al incumplimiento de obligaciones suministrada por los operadores para adoptar decisiones frente a solicitudes de crédito.

La consulta de esta información por parte del titular, en toda ocasión y por todos los medios, será gratuita, y su revisión continua no podrá ser causal de disminución en la calificación de riesgo, récord o cualquier tipo de medición, ni podrá alterar los estudios financieros o crediticios.

Esta información no podrá consultarse para fines laborales, ni podrá utilizarse para fines diferentes al cálculo del riesgo crediticio.

Comunicación de la extinción de la obligación

El incumplimiento de la comunicación previa al titular, en los casos en que la obligación haya sido extinguida, dará lugar al retiro inmediato del reporte negativo.

En los casos en que se genere el reporte sin el envío de la comunicación y no se haya extinguido la obligación, deberá retirarse el reporte y cumplir con la comunicación antes de realizarlo nuevamente.

Tratamiento en caso de suplantación

En caso de que el titular de la información manifieste ser víctima del delito de falsedad personal y le sea exigido el pago de las obligaciones, deberá presentar una petición de corrección adjuntando los soportes correspondientes.

Una vez recibida la solicitud, deberán cotejarse, dentro de los diez (10) días siguientes, los documentos presentados para adquirir la obligación con aquellos presentados por la persona víctima de suplantación.

Una vez verificado el hecho, la información negativa deberá modificarse e indicarse que el titular fue víctima de suplantación y no fue quien adquirió las obligaciones.

Presentación de peticiones o reclamos

Las peticiones o reclamos deberán resolverse dentro de los quince (15) días hábiles siguientes a la fecha de su recibo, prorrogables por ocho (8) días hábiles. Si en este término no se resuelve la petición, se entenderá que fue aceptada.

Si la solicitud no se contestó en el término ni se aceptó, el peticionario podrá solicitar a la Superintendencia de Industria y Comercio y a la Superintendencia Financiera de Colombia, según el caso, la imposición de sanciones para hacer efectivo el derecho al habeas data de los titulares.

Régimen de transición de la ley de borrón y cuenta nueva

A la entada en vigor de esta nueva ley, se dará lugar a un régimen de transición que consistirá en lo siguiente:La información negativa de los titulares que extingan sus obligaciones dentro de los doce (12) meses siguientes permanecerá por el término máximo de seis (6) meses contados a partir de la fecha de extinción de la obligación. Cumplido este término, deberá retirarse de los bancos de datos.

La información negativa de los titulares que a la entrada en vigor de esta ley hayan extinguido sus obligaciones, y cuya información negativa hubiese permanecido por lo menos seis (6) meses, contados a partir de la extinción de las obligaciones, deberá retirarse de manera inmediata.

Para los titulares que extingan sus obligaciones y cuya información negativa no haya permanecido al menos seis (6) meses después de la extinción de la obligación, permanecerá por el tiempo que haga falta para cumplir los seis (6) meses.

Medidas para mitigar suplantaciones de identidad

Los operadores dispondrán de un aplicativo digital y gratuito para que los titulares, previa validación, registren su correo electrónico y reciban comunicaciones cuando se reporte una nueva obligación en la historia de crédito. La comunicación deberá enviarse dentro de un término de cinco (5) días hábiles siguientes al reporte de la obligación.

Educación financiera

Se indica mediante esta nueva ley que desde el Gobierno nacional deberá fortalecerse la estrategia integral de educación económica y financiera para la población estudiantil, las familias y los adultos.

Suscribirse a:

Comentarios (Atom)