Según el artículo 107-1 del ET, los contribuyentes del impuesto de renta del régimen ordinario o especial, tanto personas naturales como jurídicas, pueden acceder a la deducción de gastos por fiestas cumpliendo un límite especial.

Esta deducción no la podrán usar quienes pertenezcan al SIMPLE.

La norma del artículo 107-1 del Estatuto Tributario –ET–, creado con el artículo 63 de la Ley 1819 de 2016, permite que todos los contribuyentes (tanto personas naturales como jurídicas, del régimen ordinario o especial, residentes o no residentes) puedan seguir deduciendo en su impuesto de renta los valores por concepto de fiestas, reuniones y festejos, pero limitados de forma especial.

En dicha norma se establece lo siguiente:

Artículo 107-1. Limitación de deducciones. Las siguientes deducciones serán aceptadas fiscalmente siempre y cuando se encuentren debidamente soportadas, hagan parte del giro ordinario del negocio, y con las siguientes limitaciones:Atenciones a clientes, proveedores y empleados, tales como regalos, cortesías, fiestas, reuniones y festejos. El monto máximo a deducir por la totalidad de estos conceptos es el 1 % de ingresos fiscales netos y efectivamente realizados.

Los pagos salariales y prestacionales, cuando provengan de litigios laborales, serán deducibles en el momento del pago, siempre y cuando se acredite el cumplimiento de la totalidad de los requisitos para la deducción de salarios.

“la expresión “ingresos fiscales netos” correspondería al valor de tomar los ingresos brutos ordinarios menos la parte que de dichos ingresos se pueda restar como “ingresos no gravados””

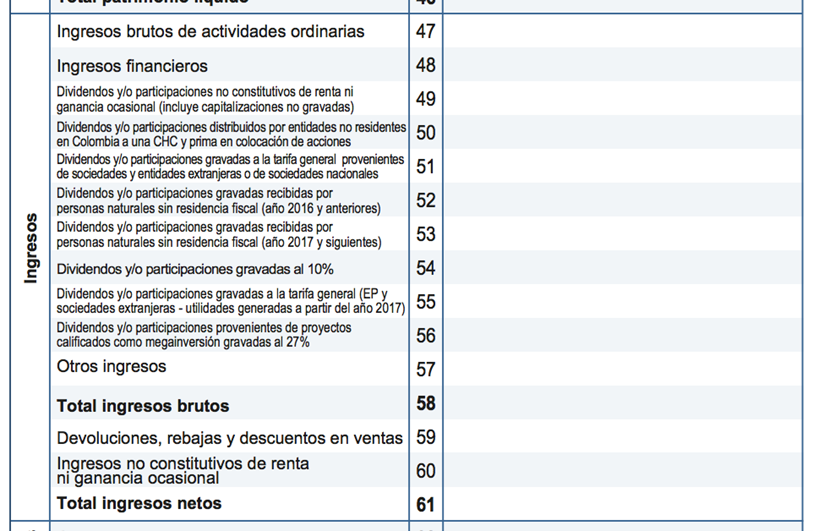

Como puede verse, la norma permite deducir en el impuesto de renta, por concepto de “fiestas, reuniones y festejos”, hasta el equivalente del 1 % de los “ingresos fiscales netos”. Al respecto, se entiende que la expresión “ingresos fiscales netos” correspondería al valor de tomar los ingresos brutos ordinarios menos la parte que de dichos ingresos se pueda restar como “ingresos no gravados” (ver por ejemplo el renglón 61 de lo que fue el formulario 110 para la declaración de renta del año gravable 2021 de las personas jurídicas y las personas naturales no residentes).

Esta es una medida bastante importante que beneficia a los contribuyentes desde el año gravable 2017 en adelante, pues en un comienzo los valores por concepto de “fiestas, reuniones y festejos” no cumplirían con la norma del artículo 107 del ET, la cual establece los requisitos para que un gasto pueda ser deducible (se diría que los gastos por fiestas y festejos no se considerarían gastos “necesarios” para la obtención de la renta; ver por ejemplo los fallos que en el pasado, antes de que se creara la norma del artículo 107-1 del ET, se generaban al interior del Consejo de Estado, caso por ejemplo del fallo de marzo de 2011 para el expediente 16966).

Casos especiales de la deducción para los contribuyentes del régimen simple y con las personas naturales residentes

En relación con este tema es importante destacar que los valores por gastos de fiestas y atenciones a los empleados o proveedores nunca podrán ser utilizados por los contribuyentes (personas naturales o jurídicas) que pertenezcan al régimen simple de tributación, pues en dicho régimen no se permite deducir ningún tipo de partida.

Adicionalmente, si quien incurrió en los gastos por fiestas y atenciones fue una persona natural residente del régimen ordinario de impuesto de renta, deberá tenerse presente que en la cedulación de su impuesto de renta dicha partida solo podría ser utilizada dentro de la cédula general (es decir, para enfrentarla a sus ingresos obtenidos por rentas de trabajo que no sean laborales, o a sus rentas de capital o a sus rentas no laborales), pero no la podría utilizar ni en su cédula de pensiones ni en su cédula de dividendos, las cuales no aceptan tampoco ninguna partida por concepto de deducciones.

Incluso, se debe tener presente que la deducción por fiestas y atenciones que se puede incluir dentro de la cédula general sería en realidad otra “deducción especial” más (tal cual como la deducción por intereses de un crédito de vivienda, o la deducción por el GMF pagado en los retiros de dineros en las entidades financieras), la cual tendría que someterse al límite especial mencionado dentro del artículo 336 del ET (límite según el cual la mayoría de las rentas exentas y las deducciones especiales no deben exceder al 40 % de los ingresos brutos menos los ingresos no gravados informados dentro de la cédula general; ver artículo 1.2.1.20.3 del DUT 1625 de 2016).

No hay comentarios.:

Publicar un comentario