El decreto 1297 incluye la reglamentación de la iniciación de pagos, así como del tratamiento y comercialización de datos personales

Colombia sigue avanzando en materia financiera y esta vez se convirtió en el tercer país de la región en implementar el Open Finance de manera regulada, después de México y Brasil. Lo anterior, luego de que el Ministerio de Hacienda expidiera el Decreto 1297 de 2022.

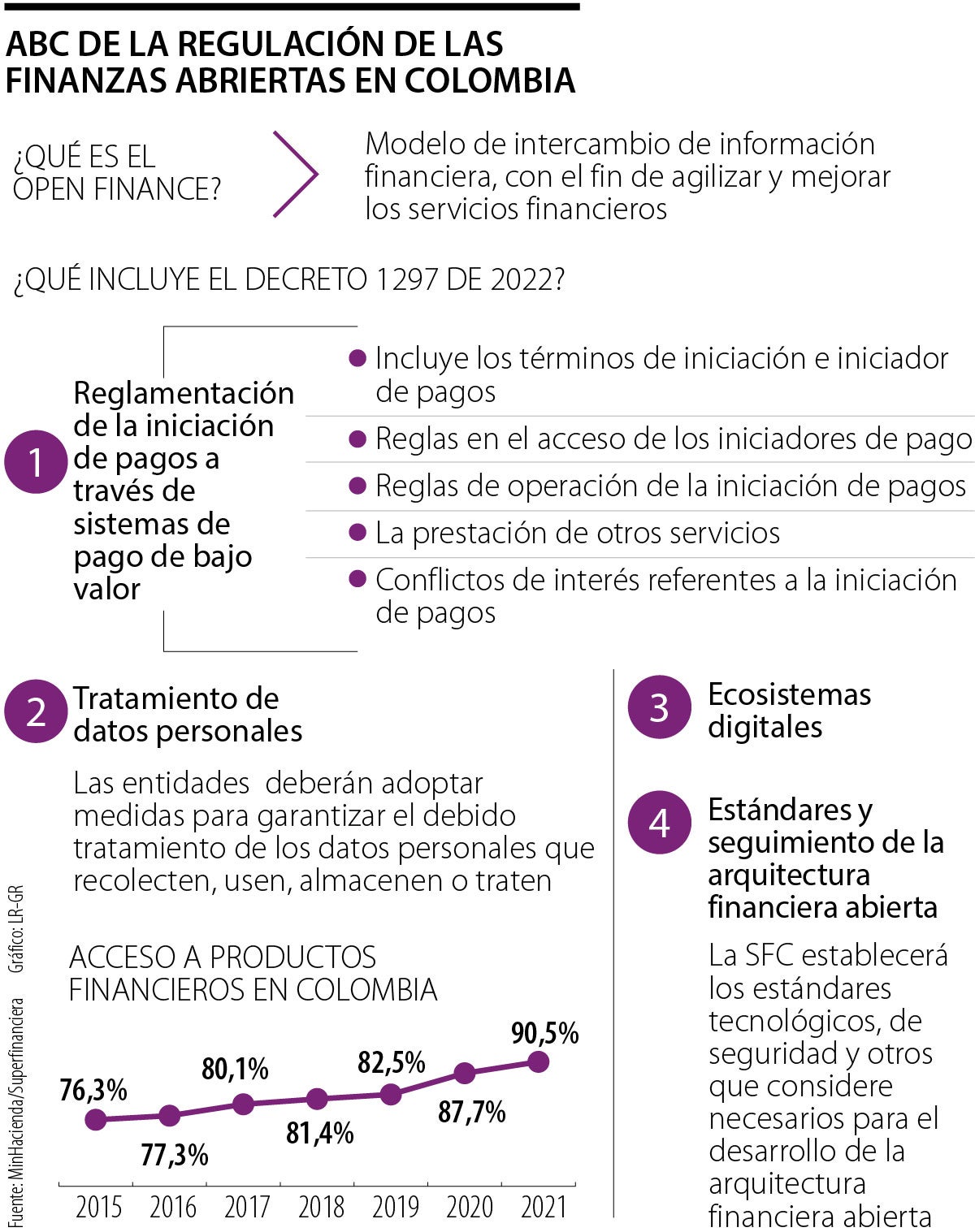

Las finanzas abiertas hacen referencia a un modelo de intercambio de información financiera, con el fin de agilizar y mejorar los servicios. En ese sentido, uno de los primeros puntos del documento modifica el Decreto 2555 de 2010, permitiendo el uso de información en actividades autorizadas, siempre que se de acceso a terceros a dichos datos.

También se agregó la iniciación de pagos, que hace referencia al envío de una orden de pago por un tercero a las entidades emisoras de medios de pagos, con previa autorización. En términos sencillos, dicho mecanismo permite que, al realizar un pago en línea, no se redirija al usuario a una interfaz, como las pasarelas, sino que los iniciadores de pagos utilicen los datos de los usuarios para realizar las transacciones de manera directa, lo que, según expertos, da agilidad a los flujos.

“Los sistemas de pago, infraestructura y nuevos actores del mercado de pagos necesitaban mayor regulación, pero a la vez, más herramientas para ajustar sus procesos internos de gestión de riesgo operacional y comercial”, aseguró Diego Palencia, vicepresidente de investigaciones de Solidus Capital Banca de Inversión.

Se estableció que dicha actividad la podrán realizar establecimientos de crédito, Sociedades Especializadas en Depósitos y Pagos Electrónicos (Sedpe), entidades administradoras de sistemas de pago de bajo valor y sociedades no vigiladas por la Superintendencia Financiera de Colombia (SFC). Además, el Decreto incluye las reglas en el acceso y operación, y los conflictos de interés referentes a la iniciación de pagos.

Un tercer punto en el marco regulatorio de las finanzas abiertas tiene que ver con el tratamiento de los datos. Las entidades vigiladas por la SFC podrán tratar la información que los consumidores financieros autoricen de manera previa, expresa e informada, pero deberán adoptar medidas para garantizar la seguridad, confidencialidad, veracidad, calidad, uso y circulación restringida de esa información.

Además, las entidades vigiladas podrán comercializar el uso, almacenamiento y circulación de los datos personales objeto de tratamiento, siempre que cuenten con la autorización expresa del titular de los mismos y se dé estricto cumplimiento a las normas relacionadas con protección de datos y habeas data.

LOS CONTRASTES

Alejandro VeraVicepresidente técnico de Asobancaria

“Estos modelos permiten participar en un ecosistema financiero cada vez más abierto, en el que existen oportunidades de negocio que permitirían mejorar la eficiencia”.

“Los temas de manejo de datos personales necesitaban muchos lineamientos en las finanzas abiertas: con este nuevo decreto se establecen los parámetros claves legales y de infraestructura básicos para las fintech”, aseguró Palencia, aunque manifestó que aún falta camino operativo y de infraestructura para lograr el aprovechamiento comercial de los datos personales.

Otro de los títulos del Decreto tiene que ver con los ecosistemas de pago. Y, como último punto, la SFC establecerá los estándares tecnológicos y de seguridad para el desarrollo de la arquitectura financiera abierta en Colombia. Las entidades vigiladas deberán reportar, ante el ente regulador, los avances en la implementación de la arquitectura financiera abierta.

"La información se ha convertido en un pilar esencial para la provisión de servicios, y el sector financiero está a la vanguardia en esta tendencia. Nos enfrentamos ante un escenario de cambio en el sistema financiero, pero estas tendencias son solo el inicio, la apertura de información no puede quedarse en el sistema financiero, debe tener una orientación más integral que vincule otros sectores”, dijo Alejandro Vera, vicepresidente técnico de Asobancaria.

No hay comentarios.:

Publicar un comentario