Aquí hablaremos sobre...Incremento al salario mínimo y al auxilio de trasporte

Pago de cesantías

Pago de intereses de cesantías

Reducción de la jornada máxima laboral

Pago de prima de servicios

Entrega de dotación

Certificado de ingresos y retenciones

Sistema de seguridad y salud en el trabajo –SG-SST–

Reportes al Sena

Pago de intereses de cesantías

Impuesto sobre la renta

Pago de intereses de cesantías

Impuestos a las ganancias ocasionales

Dividendos o participaciones

Impuesto al patrimonio

Presencia económica significativa –PES–

Otras obligaciones tributarias:

Acerca de las conferencistas

Las obligaciones tributarias y laborales son dos aspectos importantes que toda persona debe tener en cuenta para estar al día con sus responsabilidades legales.

El cumplimiento de estas obligaciones no solo es importante para evitar sanciones, sino también para contribuir al desarrollo del país.

En esta conferencia, Carla Sanabria y Laura Mateus enumeran una serie de responsabilidades laborales y tributarias que deben considerar los empresarios en el transcurso de 2024. Aquí los detalles:

Dentro de las obligaciones laborales encontramos:

Incremento al salario mínimo y al auxilio de trasporte

El Decreto 2292 de 2023 estableció como salario mínimo mensual legal vigente (smmlv) para el 2024 la suma de 1.300.000 de pesos.

Por su parte, el Decreto 2293 de 2023 fijó para el 2024 el auxilio de transporte al que tienen derecho los trabajadores que devengan hasta 2 smmlv. Este se estableció en 162.000 pesos.

Es obligación de todos los empleadores actualizar el valor del salario mínimo y el auxilio de transporte que devengan sus trabajadores a partir del 1 de enero de 2024, para cumplir con la normatividad vigente.

Pago de cesantías

Las cesantías son una prestación social regulada en el artículo 249 del Código Sustantivo del Trabajo. Consisten en el pago de un mes de salario por cada año de servicios y proporcionalmente por fracción de año.

Así mismo, deben ser liquidadas anualmente a 31 de diciembre, y consignadas a favor del trabajador a más tardar el 14 de febrero del año inmediatamente siguiente en el fondo de cesantías seleccionado por cada uno de los trabajadores.

Pago de intereses de cesantías

Los intereses sobre cesantías deben pagarse de manera directa al trabajador y su cuantía es directamente proporcional al tiempo laborado en el año, por lo que, si las cesantías se causaron entre el 1 de enero y el 31 de diciembre de 2023, deberán ser pagadas, a más tardar, el 31 de enero del 2024.

Reducción de la jornada máxima laboral

La Ley 2101 de 2021 redujo la jornada laboral en Colombia. Esta ley brinda la posibilidad de pasar de 48 a 42 horas inmediatamente o hacer el cambio gradual, reduciendo 1 hora anualmente hasta llegar a 42 horas en el 2026. Esta ley entró en vigor el 15 de julio de 2023.

Los empleadores tienen la obligación de actualizar el reglamento interno de trabajo para mantener su normatividad interna actualizada. De haberse acogido a la reducción gradual, la segunda reducción de 1 hora (de 47 a 46 horas) deberá realizarse a más tardar el 16 de julio de 2024.

Pago de prima de servicios

La prima de servicios es una prestación social que se encuentra regulada en el artículo 306 del Código Sustantivo del Trabajo. El pago de esta prestación se encuentra a cargo del empleador y corresponde a 30 días de salario por año trabajado. La prima de servicio se reconoce en dos pagos, el primero de estos debe realizarse a más tardar el 30 de junio, y el segundo a más tardar el 20 de diciembre.

Entrega de dotación

El artículo 230 del Código Sustantivo del Trabajo establece que el empleador debe suministrar cada 4 meses, es decir, 3 veces por año, de forma gratuita, un (1) par de zapatos y un (1) vestido de labor al trabajador. Esta es una prestación social que no constituye salario. El artículo 232 del Código Sustantivo del Trabajo estipula las fechas en las que se debe entregar: 30 de abril, 31 de agosto y 20 de diciembre.

Certificado de ingresos y retenciones

Los empleadores, en virtud de su condición de agentes de retención en la fuente, deberán expedir anualmente a los empleados un certificado de ingresos y retenciones correspondiente al año gravable anterior, según lo indica el artículo 378 del ET. Este certificado debe ser expedido a más tardar el 31 de marzo de cada año.

Sistema de seguridad y salud en el trabajo –SG-SST–

El sistema de gestión de seguridad y salud en el trabajo es un proceso de obligatorio cumplimiento que se desarrolla por fases y busca la prevención, control y mitigación de riesgos que puedan afectar la seguridad y salud en el trabajo.

Este sistema debe ser implementado por todos los empleadores, quienes tienen la obligación de cumplir con unos estándares mínimos, establecidos en la Resolución 312 de 2019, y de realizar el reporte anual de autoevaluación de estándares mínimos y el plan de mejora del sistema de gestión de seguridad y salud en el Trabajo. Esto se realiza a través del sistema general de riesgos laborales, el cual se encuentra habilitado desde el 01 de febrero hasta el 29 de marzo de 2024.

Reportes al Sena

Todas las empresas que cuenten con 15 o más trabajadores están obligadas a contratar aprendices, según lo establecido en el artículo 32 de la Ley 789 de 2002. Cada empresa deberá contar con 1 aprendiz por cada 20 trabajadores.

En caso de que se presente una variación en el número de trabajadores que afecte la cuota mínima establecida, se deben realizar reportes a la regional del Sena del domicilio principal de la empresa, tal como se indica en el Decreto 1334 de 2018.

Pago de intereses de cesantías

Los intereses sobre cesantías deben pagarse de manera directa al trabajador y su cuantía es directamente proporcional al tiempo laborado en el año. Por tanto, si las cesantías se causaron entre el 1 de enero y el 31 de diciembre de 2023, deberán ser pagadas a más tardar el 31 de enero del 2024.

Por otra parte, las obligaciones tributarias son:

Impuesto sobre la renta

Para el 2024, la tarifa general del impuesto sobre la renta será del 35 %.

Se incluyen tarifas diferenciales para:Empresas industriales y comerciales del Estado y las sociedades de economía mixta de orden departamental, municipal y distrital, en las cuales la participación del Estado sea superior del noventa por ciento (90 %) y ejerzan los monopolios de suerte y azar y de licores y alcoholes: tarifa del 9 %.

Usuarios industriales de zonas francas, incluidos los usuarios de zonas francas costa afuera, zonas francas permanentes especiales de servicios portuarios, usuarios industriales de zona franca permanente especial cuyo objeto social principal sea la refinación de combustibles derivados del petróleo o refinación de biocombustibles industriales, usuarios industriales de servicios que presten servicios de logística y usuarios operadores: tarifa del 20 %.

Empresas editoriales cuya actividad económica sea la edición de libros: tarifa del 15 %.

Entidades que presten servicios hoteleros de parques temáticos, ecoturismo yo agroturismo: tarifa del 15 %.

Así mismo, hay que tener en cuenta las sobretasas y el descuento de ICA.

Pago de intereses de cesantías

Los intereses sobre cesantías deben pagarse de manera directa al trabajador y su cuantía es directamente proporcional al tiempo laborado en el año. Por tanto, si las cesantías se causaron entre el 1 de enero y el 31 de diciembre de 2023, deberán ser pagadas a más tardar el 31 de enero del 2024.

Impuestos a las ganancias ocasionales

La tarifa del impuesto para las personas jurídicas nacionales y extranjeras para el 2024 será del 15 %.

Dividendos o participacionesTarifa de retención del 20 %: dividendos recibidos por sociedades y entidades extranjeras sin domicilio principal en el país (artículo 245 del ET).

Tarifa de retención del 10 %: dividendos provenientes de utilidades consideradas como ingreso no constitutivo de renta ni ganancia ocasional recibidos por sociedades nacionales (artículo 242-1 del ET).

Cuando los dividendos o participaciones correspondan a utilidades gravadas, estarán sujetos a las tarifas del impuesto sobre la renta de personas jurídicas del artículo 240 del ET.

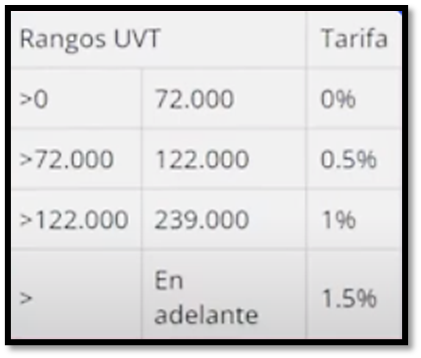

Impuesto al patrimonio

Se causa por la posesión de un patrimonio líquido igual o superior a 72.000 UVT. Serán responsables de este impuesto las personas jurídicas extranjeras que no sean declarantes de renta y que posean bienes en Colombia distintos a acciones, cuentas por cobrar o inversiones de portafolio.

Presencia económica significativa –PES–

La PES es una calidad que adquieren las personas no residentes o entidades no domiciliadas en el país que cumplen con las siguientes características:

Se adquiere esta calidad cuando se comercialicen bienes y servicios o se presten servicios digitales desde el exterior y se cumpla con las siguientes condiciones (artículo 20-3 del ET):

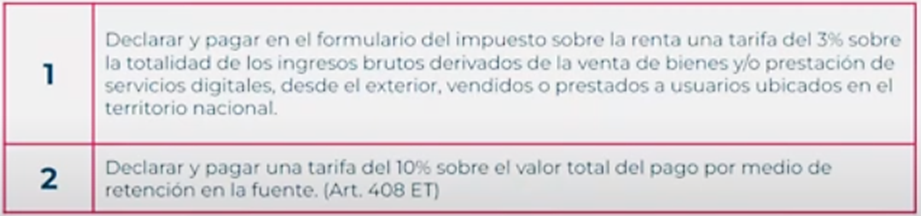

Cuando adquiera la calidad de PES, la persona se encontrará obligada a declarar y pagar el impuesto sobre la renta y complementarios sobre los ingresos provenientes de la venta de bienes y/o prestación de servicios a favor de clientes y/o usuarios ubicados en el territorio nacional.

Así mismo, podrán optar por:

Otras obligaciones tributarias:

Entre otras obligaciones tributarias podemos encontrar:Impuestos bajo el régimen simple de tributación.

Reporte de información exógena.

No hay comentarios.:

Publicar un comentario