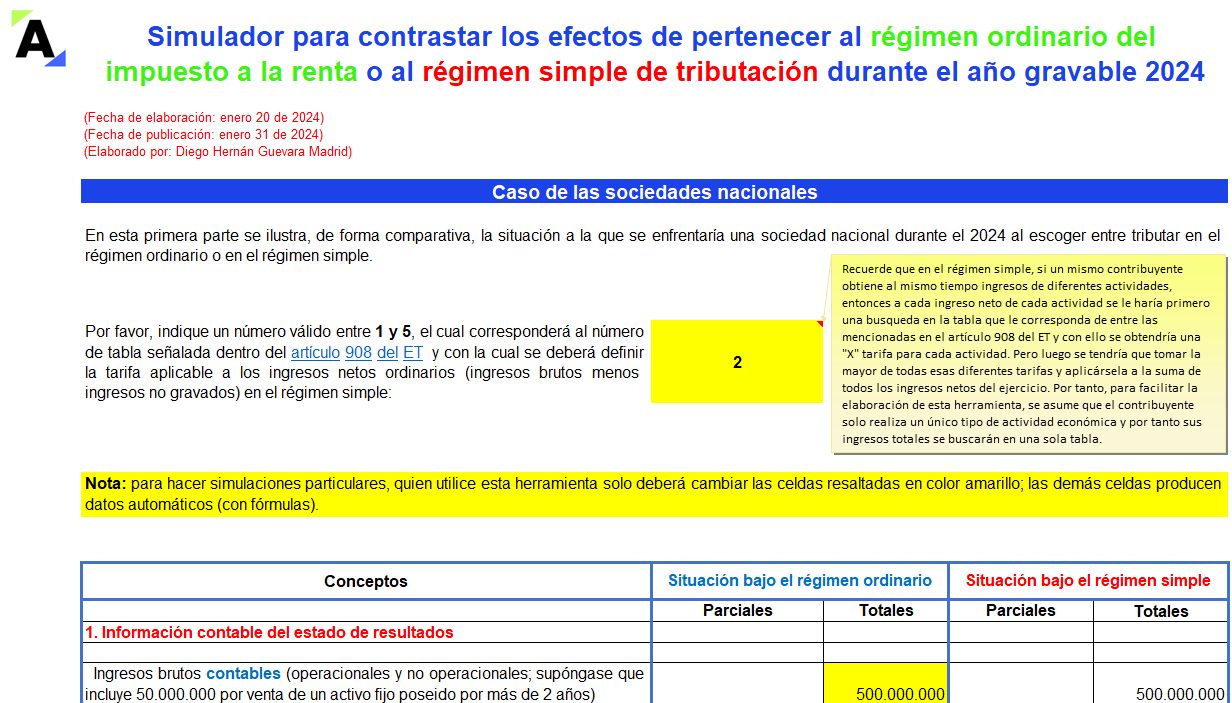

En esta herramienta diseñada por Diego Guevara se ilustran y contrastan los cálculos básicos que durante el 2024 deberán realizar las sociedades nacionales y las personas naturales residentes al momento de decidir si les conviene tributar en el régimen ordinario o si mejor se trasladan al régimen simple.

Recuerde que el artículo 909 del ET establece que aquellos que inicien el año gravable 2024 perteneciendo al régimen ordinario solo tendrán hasta febrero 29 de 2024 para tomar la decisión de trasladarse al régimen simple. Además, la misma norma indica que si una persona natural o sociedad nacional se inscribe por primera vez en el RUT después de febrero 29 de 2024, será entonces en ese momento cuando deberá decidir si inicia operaciones en el régimen ordinario o en el régimen simple.

Impuesto unificado bajo el régimen simple de tributación

Fue a través del artículo 66 de la Ley 1943 de diciembre 28 de 2018 cuando se sustituyeron los artículos 903 a 916 del ET, eliminando el anterior régimen del monotributo (el cual había sido creado con el artículo 165 de la Ley 1819 de 2016) y dando vida jurídica, a partir del año gravable 2019, al nuevo régimen simple de tributación –SIMPLE– (ver el código de responsabilidad 47 en la casilla 53 de la primera página del RUT de los contribuyentes).

Este nuevo régimen simple de tributación fue reglamentado, imperfecta y tardíamente, con el Decreto 1468 de agosto 13 de 2019, la Resolución Dian 000057 de septiembre 13 de 2019 y el Decreto 2371 de diciembre 27 de 2019. La Corte Constitucional lo declaró exequible en su Sentencia C-493 de octubre 22 de 2019.

Nota: en razón a que la Sentencia C-481 de octubre 16 de 2019 de la Corte Constitucional había dispuesto que todos los cambios introducidos por la Ley 1943 de 2018 dejaban de tener vigencia a partir de enero 1 de 2020 (pues dicha ley fue declarada como totalmente inexequible por claros vicios de trámite en su aprobación), lo que hicieron los congresistas, a través del artículo 74 de la Ley 2010 de diciembre 27 de 2019, fue prolongar la existencia jurídica del régimen simple volviendo a reexpedir los mismos textos de los artículos 903 a 916 del ET, tal cual como habían sido redactados a través de la Ley 1943 de 2018, pero aprovechando para hacer algunos ajustes importantes adicionales (ver en especial las nuevas versiones de los artículos 907, 908 y 915 del ET).

Lo dispuesto en la Ley 2010 de 2019 volvió a ser reglamentado de forma tardía e imperfecta con los decretos 1091 de agosto de 2020 y 1457 de noviembre de 2020.

Adicionalmente, mediante los artículos 41 a 43 de la Ley 2155 de septiembre 14 de 2021 (reglamentados con el Decreto 1847 de diciembre 24 de 2021) se hicieron nuevos ajustes a los artículos 905, 908 y 909 del ET para permitir que a partir del año gravable 2022 más personas naturales y jurídicas se pudieran inscribir por primera vez, o trasladarse voluntariamente, al régimen simple (pues el límite de ingresos brutos fiscales anuales que se tomarían en cuenta para permitir dicho traslado fueron elevados desde 80.000 UVT hasta máximo 100.000 UVT).

Finalmente, con los artículos 42 a 46 de la Ley 2277 de diciembre 13 de 2022 (algunos de ellos afectados con la Sentencia C-540 de diciembre 5 de 2023 de la Corte Constitucional) se volvieron a hacer más ajustes adicionales a los artículos 905, 906, 908, 910 y 912 del ET, con el propósito especial de reducir aún más las tarifas de quienes se inscriben en el régimen simple (o se trasladan al mismo).

Simulador para contrastar los efectos de pertenecer al régimen ordinario del impuesto a la renta o al régimen simple de tributación AG 2024

Es necesario destacar que el régimen simple de tributación –SIMPLE– funcionará durante el año gravable 2024 como un régimen opcional que reemplaza al régimen ordinario del impuesto de renta.

En el SIMPLE se podrán inscribir las personas naturales residentes y las sociedades nacionales, sin importar el tipo de actividad económica que realicen, siempre y cuando cumplan con todos los requisitos de los artículos 905 y 906 del ET (el más importante es el relativo a que sus ingresos brutos fiscales ordinarios en el año anterior por cualquier concepto, sin incluir los que sean ingresos no gravados y sin incluir los que forman ganancias ocasionales, hayan superado los 100.000 UVT, lo cual sería unos $4.241.200.000 en el año 2023).

Además, las personas naturales residentes y las personas jurídicas nacionales que apenas se vayan a inscribir por primera vez en el RUT durante el 2024 también podrán optar por inscribirse de una vez en el régimen simple si cumplen con los requisitos mencionados.

Quienes se acojan voluntariamente al régimen simple (ver el código de responsabilidad 47 en la casilla 53 del RUT y los códigos 100 hasta 102 en la casilla 89 del mismo RUT) dejan de pertenecer al régimen ordinario del impuesto de renta (responsabilidad 05 en la casilla 53 del RUT), lo cual significa que ya no volverán a liquidar su impuesto de renta y de ganancia ocasional en los formularios 110 y 210 (que se presentan acompañados en muchos casos de los formatos 2516 y 2517 para conciliación fiscal de los obligados a llevar contabilidad, y en los que adicionalmente el impuesto de renta se calcula sobre la utilidad fiscal o renta líquida gravable que se obtiene con muchas depuraciones complejas, entre ellas la relacionada con la cedulación que aplican las personas naturales residentes, que incluso implica utilizar múltiples tablas o tarifas).

En lugar de ello, tanto las personas naturales como jurídicas que se acogen al régimen simple solo presentarán al final del año el formulario 260 con la declaración anual del SIMPLE, en la cual informarán únicamente su patrimonio fiscal a diciembre 31 y sus ingresos brutos fiscales ordinarios del año por cualquier concepto (sin calcular impuesto sobre aquellos ingresos que sean no gravados con el impuesto de renta).

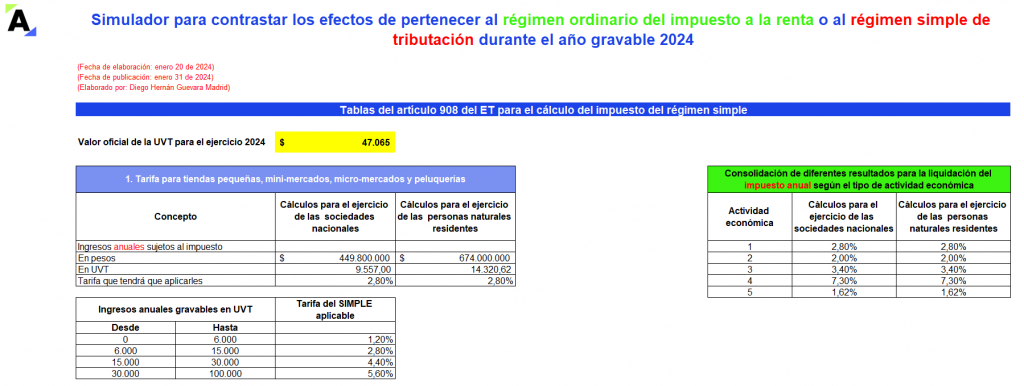

Sobre dichos ingresos aplicarán las tarifas especiales que se mencionan en las tablas contenidas en la nueva versión del artículo 908 del ET, las cuales varían de acuerdo con el rango de ingresos brutos anuales y con el tipo de actividad económica que desarrolle el contribuyente.

Además, si un mismo contribuyente desarrolla varias de las actividades mencionadas en el artículo 908 del ET, en ese caso cada ingreso bruto se buscará en la tabla respectiva, pero la tarifa más alta que se obtenga en dichas tablas será la que se aplicará al total de los ingresos del ejercicio. Con la liquidación de dicho impuesto quedará cubierto al mismo tiempo el monto que le hubiera correspondido liquidar por concepto de su impuesto municipal de industria y comercio (incluido el complementario de avisos y tableros).

Adicionalmente, dentro de la misma declaración anual del régimen simple se deberán incluir los ingresos que correspondan a ganancias ocasionales, los cuales sí se podrán afectar con sus respectivos costos o partes no gravadas, y sobre la ganancia ocasional gravada se liquidará el tradicional impuesto de ganancias ocasionales con las tarifas fijas del 15 % o 20 % dependiendo de si corresponden a ganancias ocasionales por loterías, rifas y similares, o si corresponden a otros conceptos diferentes a los anteriores.

Al respecto, es importante destacar que el artículo 911 del ET establece que los contribuyentes que se acojan al régimen simple no estarán sujetos a retenciones en la fuente a título de renta, ni a título de ICA durante el año, ni tampoco deberán practicarse ningún tipo de autorretenciones. Sin embargo, a lo largo del año fiscal sí deberán elaborar, presentar y pagar los recibos de pago de anticipos bimestrales obligatorios (formularios 2593) para su impuesto del régimen simple, y en ellos se deberán denunciar los ingresos brutos fiscales ordinarios obtenidos durante el bimestre a los cuales se les aplicarán las tarifas especiales del parágrafo 4 del artículo 908 del ET, las cuales varían dependiendo del monto de los ingresos brutos del bimestre y de la actividad del contribuyente.

No hay comentarios.:

Publicar un comentario