Si ya tienes este producto, no es necesario que lo adquieras.

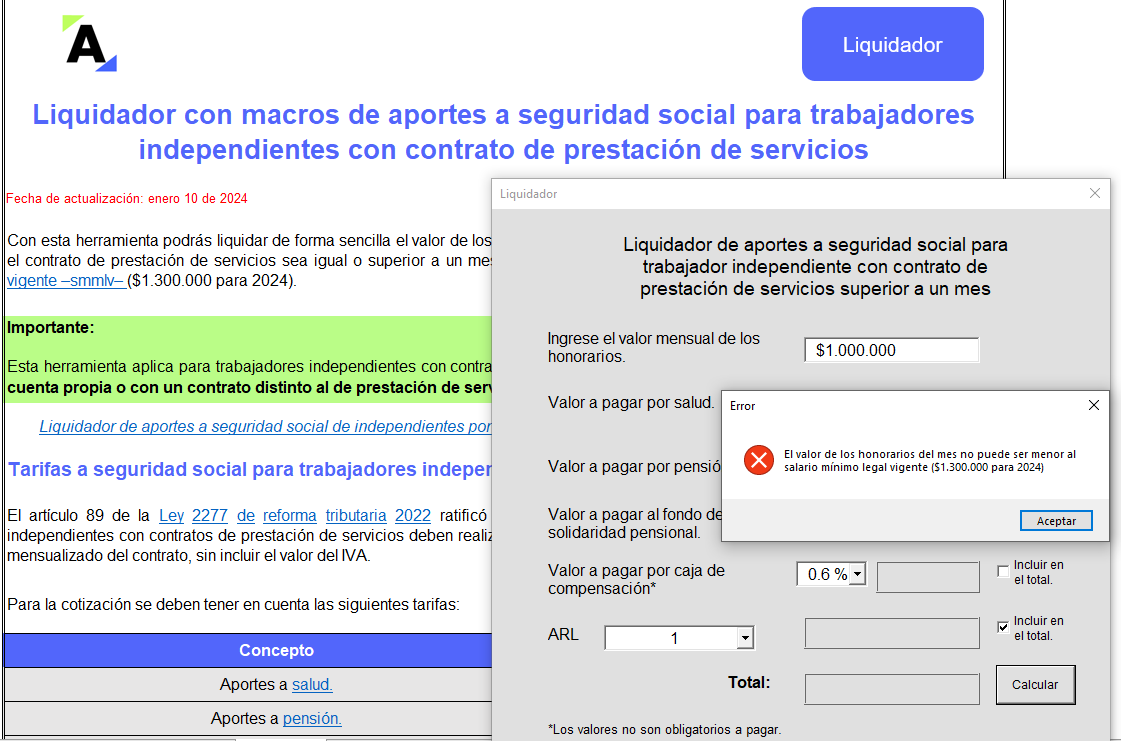

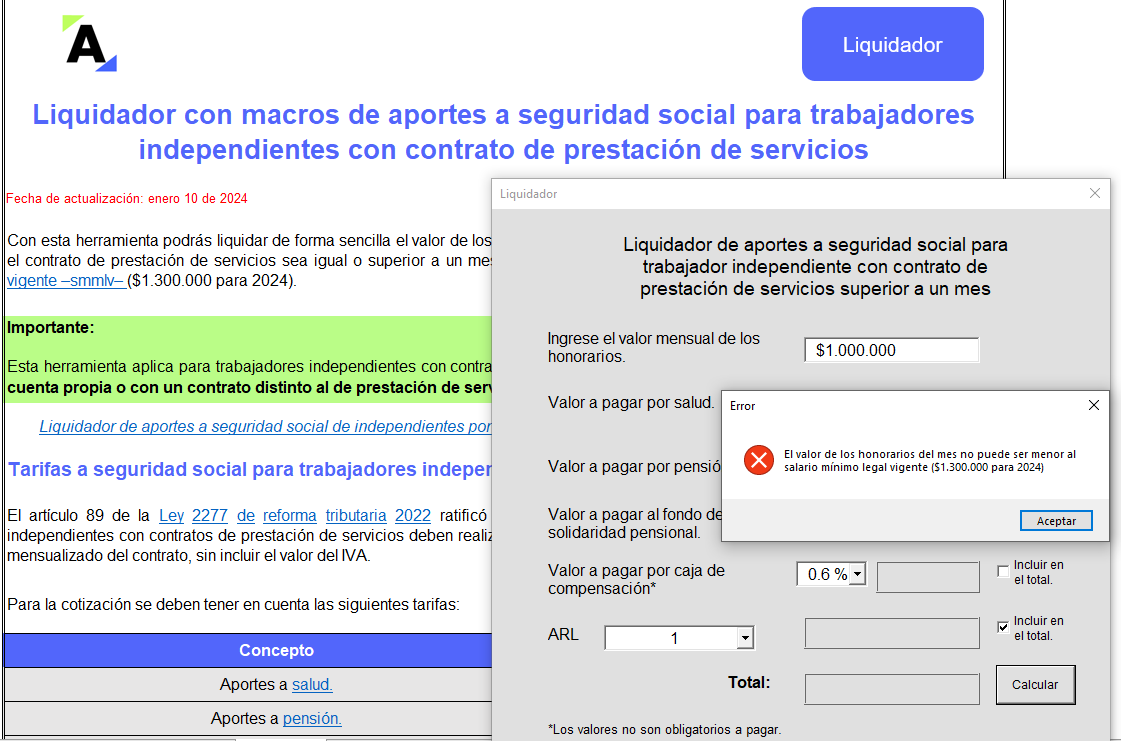

Con este liquidador de aportes a seguridad social para independientes podrás calcular el valor a pagar por salud, pensión, fondo de solidaridad pensional, ARL y caja de compensación de este tipo de trabajadores que tengan un contrato de prestación de servicios, de acuerdo con la Ley 2277 de 2022.

Con esta herramienta podrás liquidar de forma sencilla el valor de tus aportes a seguridad social, siempre que el contrato de prestación de servicios sea igual o superior a un mes, o que el valor sea igual o superior a un salario mínimo mensual legal vigente –smmlv– ($1.300.000 para 2024).

Importante

Este formato aplica para trabajadores independientes con contrato de prestación de servicios. Si eres un trabajador independiente por cuenta propia o con un contrato distinto al de prestación de servicios, liquida tus aportes con nuestro:

Liquidador de aportes a seguridad social de independientes por cuenta propia y rentistas de capital.Recuerda que el 1 de noviembre de 2023 el Ministerio de Salud y Protección Social expidió la Resolución 1798, con el fin de establecer parámetros generales de las condiciones operacionales del Sistema General de Riesgos Laborales en el Sistema de Afiliación Transaccional –SAT–. El ministerio reguló mediante 15 artículos y 2 anexos técnicos el ámbito de aplicación, las reglas de la afiliación, el trámite para incorporar la información y el tratamiento de datos del Sistema General de Riesgos Laborales. Se considera pertinente mencionar que esta regulación le es aplicable a las ARL y a trabajadores de prestación de servicios o independientes con contratos superiores a un mes, dedicados a labores de alto riesgo y que se hubieran afiliado voluntariamente al SGRL.

Tarifas de aportes a seguridad social para independientes

El artículo 89 de la Ley 2277 de reforma tributaria 2022 ratificó que los aportes al sistema de seguridad social de los trabajadores independientes con contratos de prestación de servicios deben realizarse sobre un ingreso base de cotización –IBC– del 40 % sobre el valor del contrato, sin incluir el valor del IVA.

Para la cotización se deben tener en cuenta las siguientes tarifas:

| Concepto | Porcentaje |

|---|

Aportes a salud. | 12,5 % |

Aportes a pensión. | 16 % |

Aportes al fondo de solidaridad pensional. Solo deberás pagar este aporte cuando tu ingreso base de cotización –IBC– (40 % de los ingresos mensuales) sea igual o superior a los cuatro (4) smmlv. | Entre el 1 % y el 2 %, según el valor del IBC. (Ver nuestro análisis Seguridad social de trabajadores independientes de la A a la Z). |

Aportes a ARL. Cuando el contrato de prestación de servicios es superior a un mes, estás obligado a realizar aportes a ARL. No obstante, si la actividad contratada es de alto riesgo (clase IV o V), le corresponde al contratante realizar este aporte. | Entre el 0,522 % y el 6,960 %, dependiendo del nivel de riesgo. (Ver tarifas de riesgos laborales aquí). |

Aportes a cajas de compensación familiar. Aunque como independiente no tienes la obligación de pagar parafiscales, puedes aportar a cajas de compensación familiar con el fin de acceder a algunos o todos sus beneficios (ver artículo 19 de la Ley 789 de 2002). | Aporte voluntario de 0,6 % o 2 %, a elección del independiente. (Ver nuestro editorial Planilla «Y» o «I»: ¿con cuál realizar los aportes a seguridad social como independiente?). |

Aclaraciones sobre el uso del liquidador de aportes de seguridad social para independientes

Además, resaltamos que, según el

artículo 18 de la Ley 100 de 1993, el límite máximo para calcular los aportes a seguridad social es de veinticinco (25) smmlv. Asimismo, esta norma menciona que en ningún caso el IBC podrá ser inferior a un (1) smmlv.

Normativa relacionada con los aportes a seguridad social para independientes

Desde que la

Sentencia C-068 de 2020 de la Corte Constitucional declaró que el

artículo 244 de la Ley 1955 de 2019 que regulaba la cotización al sistema de seguridad social de los trabajadores independientes era inexequible, se generó un vacío jurídico respecto a la forma en que se debían liquidar los aportes de este tipo de trabajadores.

Los efectos de la decisión de la Corte Constitucional se habían diferido a las dos próximas legislaturas para no afectar a los independientes. Este término se cumplió en junio de 2022 y posteriormente el Gobierno del presidente Gustavo Petro incluyó en el artículo 89 de la Ley 2277 de diciembre 13 de 2022 la forma en que se debe determinar el

IBC de los independientes.

Llegamos entonces a la siguiente afirmación: el IBC de los trabajadores independientes que celebren contratos de prestación de servicios personales con ingresos iguales o superiores a un (1) smmlv será el 40 % del valor mensualizado del contrato, sin incluir el valor del IVA.

Conclusión

Así, lo anterior no implica un cambio en la forma de liquidar los aportes a seguridad social de los trabajadores independientes con contrato de prestación de servicios, pues el artículo 89 de la

Ley 2277 de reforma tributaria 2022 establece lo mismo que el artículo 244 de la Ley 1955 de 2019, es decir, que los aportes se seguirán efectuando sobre el 40 % del valor mensualizado del contrato, antes de IVA.

Estos aportes se realizarán mes vencido según lo señalado en dicho artículo.

No hay comentarios.:

Publicar un comentario