Aquí hablaremos sobre...

¿Qué es la UGPP?.

¿Qué es la declaración de renta?.

¿La UGPP puede acudir a la declaración de renta para establecer la obligación de aportar al sistema de seguridad social?.

En Colombia, la UGPP es la entidad encargada de garantizar el cumplimiento de las obligaciones de aportar al sistema de seguridad social. Sin embargo, ¿esta entidad puede acudir a la declaración de renta para establecer estas obligaciones?.

En el siguiente análisis exploraremos con detalle este tema.

Se aproximan los vencimientos de los plazos para efectuar la presentación de la declaración del impuesto a la renta de las personas naturales correspondiente al año gravable 2022 y, por ello, es necesario analizar cómo la información allí reportada da lugar a una posible fiscalización por parte de la UGPP con relación a las cotizaciones efectuadas a lo largo del mismo año al sistema general de seguridad social.

“En Colombia, todas las personas naturales con capacidad de pago, ya sea en calidad de trabajadores dependientes o independientes, tienen la obligación de contribuir al financiamiento del sistema de seguridad social”

En Colombia, todas las personas naturales con capacidad de pago, ya sea en calidad de trabajadores dependientes o independientes, tienen la obligación de contribuir al financiamiento del sistema de seguridad social a través de los aportes correspondientes a los subsistemas de salud, pensión, riesgos laborales y subsidio familiar, de acuerdo con las reglas establecidas en la normatividad vigente.

En efecto, la capacidad de pago de un trabajador depende de los ingresos percibidos mensualmente y, siempre que se cumplan los límites de la base de cotización, tanto para dependientes como independientes, se activan las obligaciones de aportar a los diferentes subsistemas que conforman el sistema.

Por regla general, entonces, cuando el monto de los ingresos percibidos mensualmente por un trabajador es igual o superior a un (1) smmlv, dicho monto será la base mínima de cotización para aplicar los porcentajes de los diferentes aportes al sistema de seguridad social.

Con esta aclaración, veremos a continuación qué es la UGPP y cuáles son sus funciones generales, qué es la declaración de renta y si la UGPP puede acudir a la declaración de renta de una persona natural para establecer las obligaciones de aportar al sistema de seguridad social.

¿Qué es la UGPP?.

La Unidad de Gestión Pensional y Parafiscales –UGPP– es la entidad encargada del seguimiento, colaboración, determinación, verificación de la adecuada y oportuna liquidación y pago de los aportes con destino al sistema de seguridad social integral. Esta entidad tiene funciones de fiscalización, liquidación, discusión y cobro (artículo 178 de la Ley 1607 de 2012).

De igual manera, la UGPP tiene la facultad para realizar auditorías a empresas y trabajadores independientes y, en general, a todos los obligados a cotizar a la seguridad social que tengan la obligación de efectuar la cotización para imponer sanciones si se evidencian inconsistencias relacionadas con la liquidación y pago de dichos aportes.

De acuerdo con el artículo 179 de la Ley 1607 de 2012 (modificado por el artículo 314 de la Ley 1819 de 2016) los tipos de sanciones más importantes impuestas por la UGPP son los siguientes:Sanción por omisión o mora en los pagos.

Sanción por inexactitud (aportante que declara por valores inferiores a lo legal).

Sanción por no suministrar información, reportarla con errores o fuera del plazo.

¿Qué es la declaración de renta?.

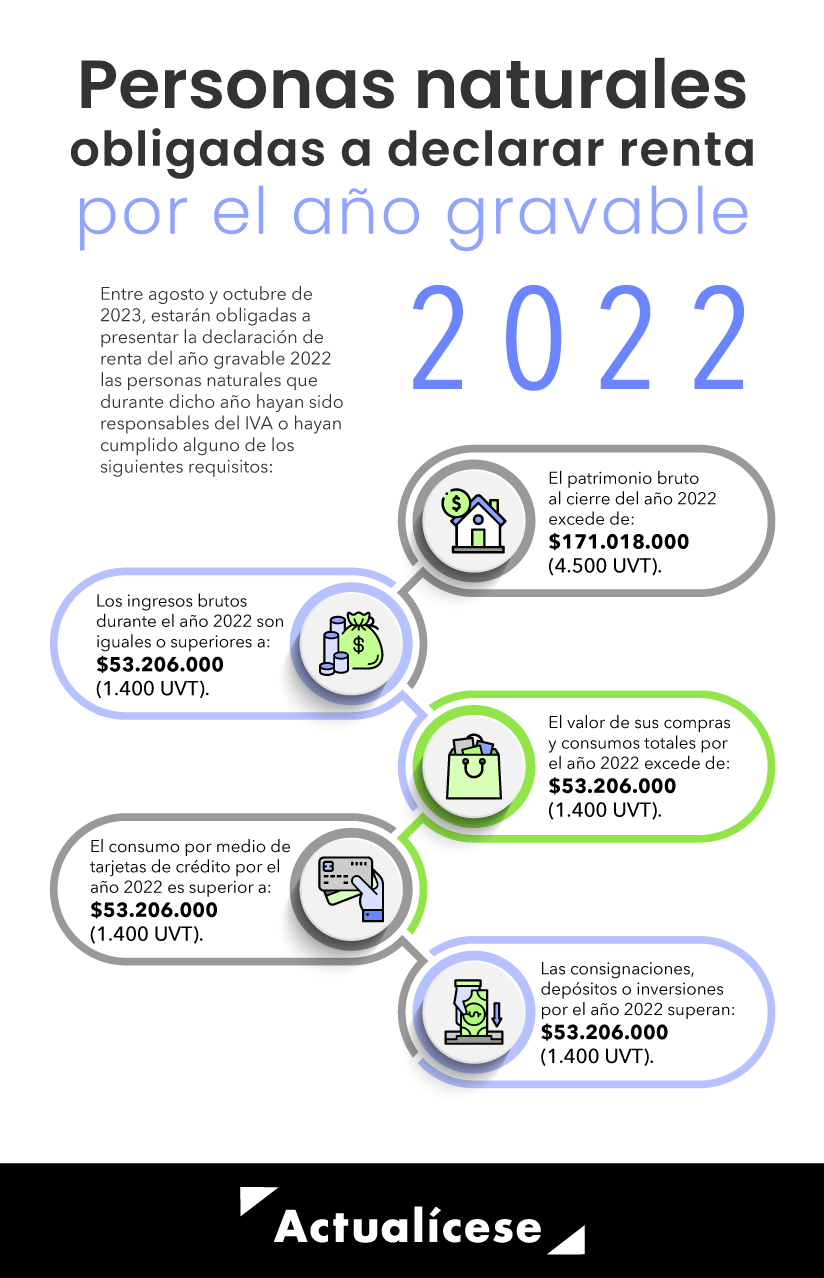

La declaración de renta es un reporte en el cual las personas naturales dan cuenta de sus ingresos, costos, gastos y deducciones. Por el año gravable 2022 estarán obligadas a presentarla aquellas personas naturales que cumplan con cualquiera de los siguientes requisitos:

La declaración de renta se presenta ante la Dirección de Impuestos y Aduanas Nacionales –Dian– y permite, entre otros asuntos, calcular el impuesto a pagar por parte de los contribuyentes. Es importante cumplir con esta obligación en los plazos establecidos por la Dian para evitar sanciones.

Encuentra en este completo análisis de 360º un compendio de nuestros mejores artículos, videos, liquidadores y publicaciones para que puedas realizar la declaración de renta de personas naturales de manera fácil y rápida, sin omitir detalles.

¿La UGPP puede acudir a la declaración de renta para establecer la obligación de aportar al sistema de seguridad social?.

La Ley 1438 de 2011, en su artículo 33, establece la presunción de la capacidad de pago de las personas obligadas a afiliarse al régimen contributivo en salud, así:

Artículo 33. Presunción de capacidad de pago y de ingresos. Se presume con capacidad de pago y, en consecuencia, están obligados a afiliarse al régimen contributivo o podrán ser afiliados oficiosamente:

33.1 Las personas naturales declarantes del impuesto de renta y complementarios, impuesto a las ventas e impuesto de industria y comercio.

33.2 Quienes tengan certificados de ingresos y retenciones que reflejen el ingreso establecido para pertenecer al régimen contributivo.

33.3 Quienes cumplan con otros indicadores que establezca el Gobierno nacional.

Lo anterior, sin perjuicio de poder ser clasificado como elegible al subsidio por medio del Sisbén, de acuerdo con las normas sobre la materia.

El Gobierno nacional reglamentará un sistema de presunción de ingresos con base en la información sobre las actividades económicas. En caso de existir diferencias entre los valores declarados ante la Dirección de Impuestos y Aduanas Nacionales –Dian– y los aportes al sistema estos últimos deberán ser ajustados.

Con base en lo anterior, se presume la capacidad de pago y de ingresos para efectos de la afiliación al régimen contributivo de las personas declarantes del impuesto de renta; y, como la UGPP es la entidad encargada del seguimiento, determinación, verificación y pago de los aportes al sistema de seguridad social integral, puede acudir a dicha declaración con el fin de establecer la obligación de aportar al sistema.

Es importante destacar que el artículo 746 del Estatuto Tributario establece que los hechos consignados (ingresos, costos, gastos, etc.) en las declaraciones tributarias se presumen veraces, siempre y cuando sobre tales hechos no se haya solicitado una comprobación especial, ni la ley la exija.

Por su parte, al resolver un caso particular, la Sección Cuarta del Consejo de Estado, mediante Sentencia Radicado 00055-01 (26549) del 19 de julio de 2023, recordó que si la UGPP utiliza como fundamento probatorio los ingresos consignados en la declaración del impuesto de renta presentada por la persona natural declarante por un año cualquiera, también debe tener en cuenta los costos y gastos (artículo 107 del ET) reportados por ese mismo año en la misma declaración.

Si bien la UGPP tiene la facultad de solicitar comprobaciones especiales, en ningún caso puede desconocer los costos y gastos registrados en la declaración de renta mediante una comprobación especial, pues desvirtuaría el principio de la integridad de la prueba, pues no puede, por un lado, presumir como veraces los ingresos y por otro lado, desvirtuar los costos y gastos.

En conclusión, si la UGPP acude a la declaración de renta de una persona natural con el fin de establecer la obligación de aportar al sistema de seguridad social integral, debe tener en cuenta no solo los ingresos, sino también los costos y gastos reportados por el mismo año en dicha declaración. En consecuencia, el IBC será el resultado de los ingresos menos las deducciones para cada mes, siempre y cuando sean valores superiores a 1 smmlv.

No hay comentarios.:

Publicar un comentario