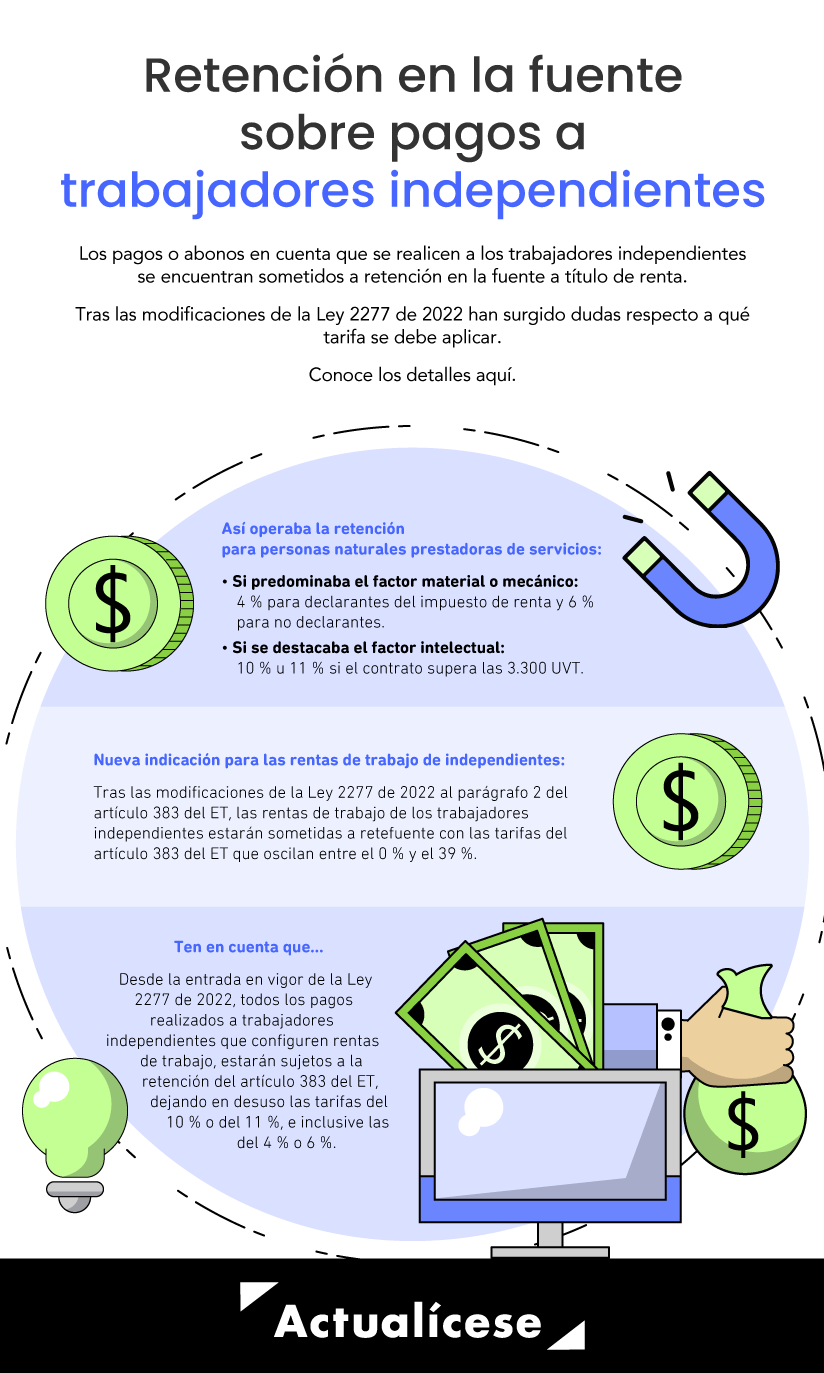

Los pagos o abonos en cuenta que se realicen a los trabajadores independientes con contrato de prestación de servicios se encuentran sometidos a retención en la fuente a título de renta.

Tras las modificaciones de la Ley 2277 de 2022, te ayudamos a resolver dudas respecto a qué tarifa aplicar.

Las personas naturales que presten sus servicios profesionales como trabajadores independientes, con contrato de prestación de servicios, y que reciban pagos o abonos en cuenta por concepto de honorarios o servicios, se encuentran sujetas a retención en la fuente a título de renta.

Es importante que el agente de retención que realice el pago tenga en cuenta la tarifa de retención en la fuente que se debe aplicar sobre el mismo, pues, desde las modificaciones introducidas por la reforma tributaria, Ley 2277 de 2022, han surgido dudas respecto a las tarifas que procederán para estos casos.

Recordemos que el artículo 392 del Estatuto Tributario –ET– y los artículos 1.2.4.3.1 y 1.2.4.4.14 del Decreto 1625 de 2016 señalan tarifas diferenciales aplicables de acuerdo al tipo de servicio que esté prestando el trabajador independiente, así:

Personas naturales prestadoras de servicios donde predomine el factor material: 4 % para declarantes del impuesto de renta y 6 % para no declarantes.

Personas naturales prestadoras de servicios donde predomine el factor intelectual: 10 % para personas naturales, independientemente de si son declarantes o no del impuesto de renta, y 11 % si el contrato de la persona natural supera el equivalente a 3.300 UVT (ver el inciso segundo del artículo 1.2.4.3.1 del Decreto 1625 de 2016).

“los pagos realizados a trabajadores independientes podrán ser sometidos a la retención en la fuente con las tarifas aplicables a los ingresos labores contenidas en el artículo 383”

No obstante, tras las modificaciones introducidas por la Ley 2277 de 2022 al parágrafo 2 del artículo 383 del ET, se establece que los pagos realizados a trabajadores independientes podrán ser sometidos a la retención en la fuente con las tarifas aplicables a los ingresos labores contenidas en el artículo 383 en mención.

Retención en la fuente para trabajadores independientes con contrato de prestación de servicios.

Con el artículo 8 de la Ley 2277 de 2022 el Gobierno nacional modificó el parágrafo 2 del artículo 383 del ET, estableciendo que la retención en la fuente del artículo en mención (cuya tabla contempla tarifas que oscilan entre el 0 % para pagos inferiores a 95 UVT [$4.029.000 por 2023] y el 39 % para aquellos pagos superiores a 2.300 UVT [$97.548.000 por 2023]) podrá ser aplicada a los pagos o abonos en cuenta por concepto de rentas de trabajo que no provengan de una relación laboral o legal y reglamentaria; es decir, aquellos pagos realizados a trabajadores independientes por concepto de honorarios o prestación de servicios, sin importar si vinculan o no a otros trabajadores en su actividad ni el tiempo por las cuales las vinculen, se podrán beneficiar de que sus agentes de retención les practiquen la respectiva retención con la tabla del artículo 383 del ET.

Recordemos que, hasta la versión anterior de este artículo, modificado por la Ley 2010 de 2019, solo se permitía aplicar esta retención a los pagos realizados aquellos independientes que informaran que no contrataban ni vinculaban a dos o más trabajadores. No obstante, la Ley 2277 de 2022 eliminó dicha restricción, permitiendo que todos los trabajadores independientes accedan a ella.

Adicionalmente, con la versión actual del parágrafo 2 del artículo 383 del ET, se permite que a los trabajadores independientes siempre les resten, en la depuración de los pagos mensuales sometidos a retención, el valor correspondiente al 25 % de sus rentas por honorarios, comisiones o servicios previstos en el numeral 10 del artículo 206 del ET, modificado por la Ley 2277 de 2022 (ver el parágrafo 5 del artículo 206 del ET, modificado por el artículo 2 de la Ley 2277 de 2022).

TAMBIÉN LEE: Conferencia. ¿Cómo afectará a las personas naturales el impuesto al patrimonio?

Por lo anterior, es evidente que desde el pasado 13 de diciembre de 2022, fecha en la cual entró en vigor la Ley 2277 de 2022, se empezaron a beneficiar de esta disposición aquellos trabajadores independientes que sí vinculan a dos o más trabajadores, ya que antes no se les permitía disminuir su base de retención. Adicionalmente, su retención no se practicaba con la tabla del artículo 383 del ET, sino con las tarifas fijas del 10 % u 11 % tratándose de honorarios, o del 4 % o 6 % tratándose de servicios.

Escucha la explicación de nuestro líder de investigación, Diego Guevara Madrid, respecto a los cambios que introdujo la Ley 2277 de 2022 en materia de retención en la fuente sobre rentas de trabajo:

La retención en la fuente de trabajadores independientes siempre estará sujeta a las tarifas del artículo 383 del ET.

Aunque en la versión actual del parágrafo 2 del artículo 383 del ET no se menciona la obligatoriedad de aplicar la retención en la fuente de ese mismo artículo, entendemos que, desde la entrada en vigor de la Ley 2277 de 2022, todos los pagos realizados a los trabajadores independientes por concepto de rentas de trabajo estarán sujetos a las tarifas allí mencionadas, dejando en desuso las tarifas del 10 % o del 11 %, e inclusive las del 4 % o 6 %.

No obstante, es posible que aquellos cuyos contratos superen las 360 UVT ($15.268.000 por 2023) se vean expuestos a tarifas de retención en la fuente del 28 % hasta el 39 %, incrementando así el valor retenido.

Rango en UVT | Tarifa marginal | Retención en la fuente |

Desde | Hasta |

> 0 | 95 | 0 % | 0 |

> 95 | 150 | 19 % | (Ingreso laboral gravado expresado en UVT menos 95 UVT) × 19 % |

> 150 | 360 | 28 % | (Ingreso laboral gravado expresado en UVT menos 150 UVT) × 28 % + 10 UVT |

> 360 | 640 | 33 % | (Ingreso laboral gravado expresado en UVT menos 360 UVT) × 33 % + 69 UVT |

> 640 | 945 | 35 % | (Ingreso laboral gravado expresado en UVT menos 640 UVT) × 35 % +162 UVT |

> 945 | 2300 | 37 % | (Ingreso laboral gravado expresado en UVT menos 2300 UVT) × 37 % + 268 UVT |

> 2300 | En adelante | 39 % | (Ingreso laboral gravado expresado en UVT menos 2300 UVT) × 39 % + 770 UVT |

Ahora bien, es posible que el trabajador independiente manifieste en su cuenta de cobro la intención de que su retención en la fuente sea practicada por tarifas diferentes a las del artículo 383 del ET, en donde pasarían a operar las tarifas del artículo 392 del ET. Sin embargo, es importante que el Gobierno nacional expida un decreto reglamentario mediante el cual regule las modificaciones del artículo introducidas al artículo 383 del ET e indique qué sucederá con las tarifas del artículo 392 del ET.

No hay comentarios.:

Publicar un comentario