La reforma tributaria 2022 efectuó cambios en el cálculo del IBC de los trabajadores independientes.

Regresamos casi a la misma depuración que se tenía antes del Decreto 1601 de 2022; pero, la novedad está en la determinación del ingreso bruto inicial donde será necesario evaluar si el cotizante lleva o no contabilidad.

Aquí te explicamos.

A mediados del año 2022 ocurrieron situaciones que modificaron el cálculo del IBC de algunos trabajadores independientes y aumentaron en un 40 % –e incluso más en algunos casos– la cotización de estos contribuyentes al sistema de seguridad social integral.

Este tema volvió a cambiar con la Ley de reforma tributaria 2277 de 2022 y por eso en este análisis hacemos un recuento de todo lo ocurrido durante 2022 y te explicamos mediante algunos casos prácticos cómo será la cotización del año 2023.

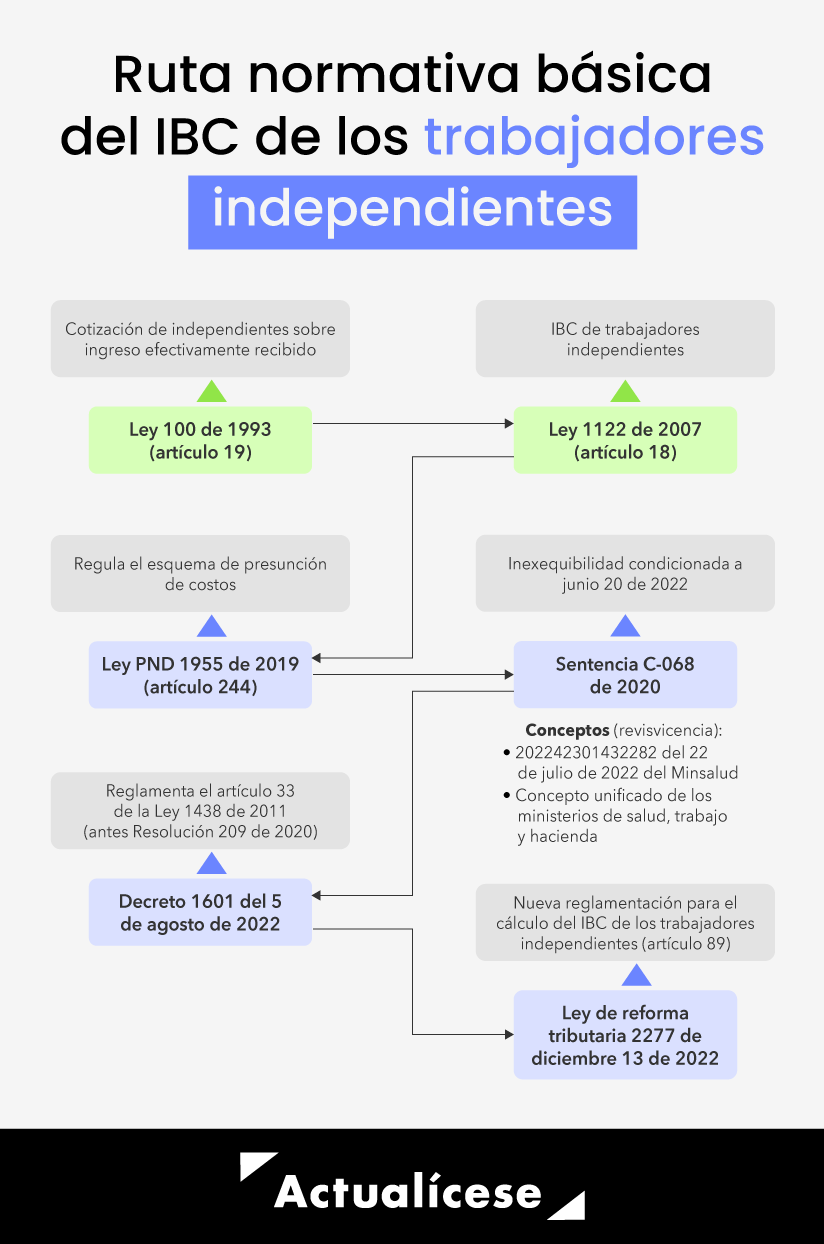

Empecemos por recordar la línea de tiempo de las normas más importantes en este tema; aquellas que serán clave para el recuento que haremos líneas más adelante:

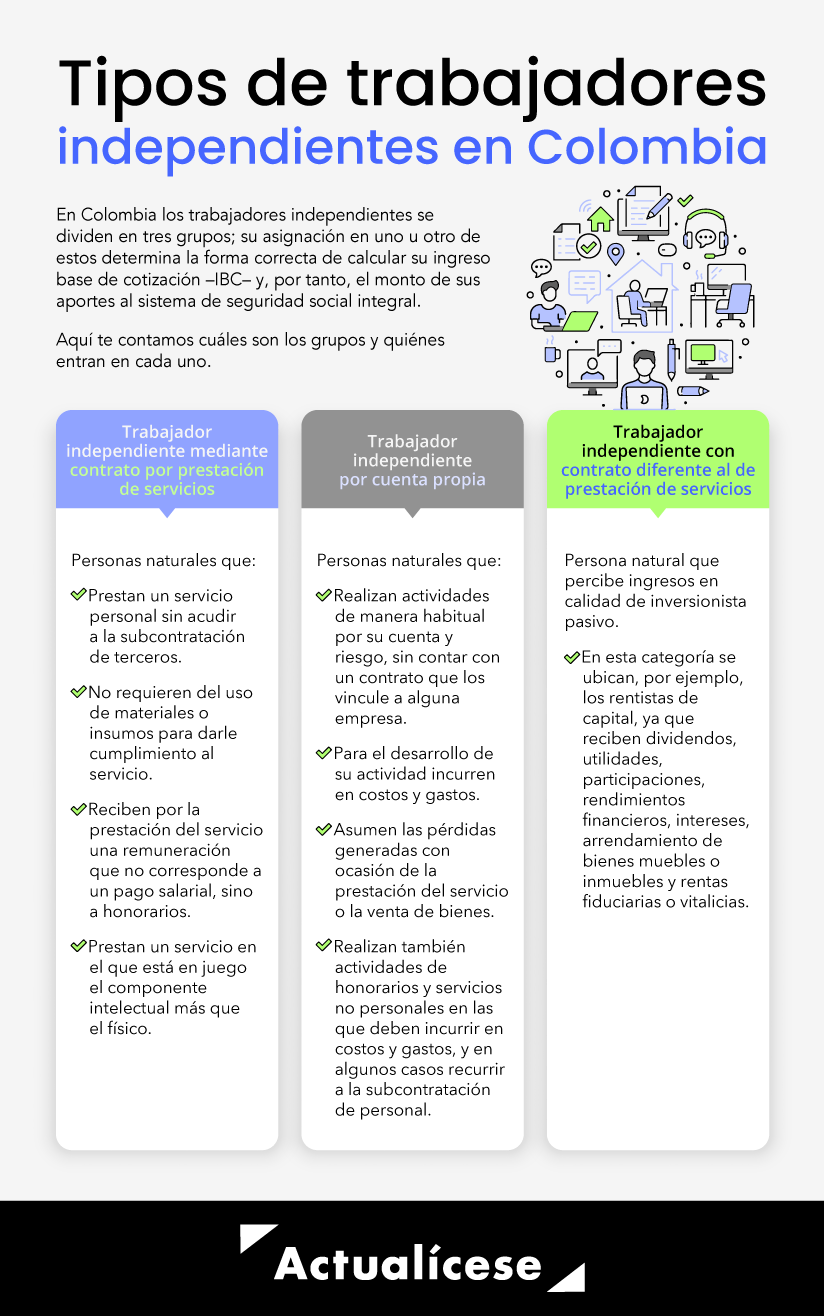

Tipos de trabajadores independientes

Un trabajador independiente es una persona natural que presta sus servicios con total independencia a favor de un tercero.

Es decir, la responsabilidad por su actividad laboral recae sobre sí mismo, y no se encuentra sometido a órdenes por parte de un empleador, sino que acuerda con el contratante llevar a cabo determinadas actividades.

Existen tres tipos de trabajadores independientes. En la siguiente infografía te contamos las características de cada grupo:

Esta clasificación es fundamental al momento de estudiar la forma correcta de calcular el IBC de los trabajadores independientes y, como el tema cambió en varias ocasiones a lo largo del año 2022, vamos a recordar lo ocurrido en tres momentos: a inicio de año, a mediados de año y cómo finalizó la normativa en 2022 para iniciar las cotizaciones del 2023:

Así se calculaba el IBC a principios del año 2022

Vamos un poco más atrás en la línea de tiempo. Inicialmente, la determinación del ingreso efectivamente percibido de los independientes se realizó para los independientes con contrato de prestación de servicios; mediante el artículo 18 de la Ley 1122 del 2007 se dispuso que el ingreso efectivamente percibido de estos independientes correspondía al 40 % del total de su ingreso.

Además, en dicha Ley 1122 se establecía que para los otros independientes (cuenta propia y diferentes a prestación de servicios) el Gobierno reglamentaría el sistema de presunción de costos, quedando inconclusa hasta ese momento la manera en que estos debían realizar los aportes a seguridad social.

Nota: aunque la norma anterior solo se refiere a los aportes a salud, también es aplicable a los aportes de todo el sistema, puesto que es el mismo IBC para pensiones, riesgos y salud.

Posteriormente, el artículo 244 de la Ley 1955 del 2019 (que remplazó el artículo 267 de la Ley 1753 de 2015, el cual había sido declarado inexequible) modificó y derogó la ya indicada forma de cotización de independientes, así:

- Trabajadores independientes con contratos de prestación de servicios: cotización sobre el 40 % del total del ingreso, sin incluir el IVA.

- Trabajadores independientes por cuenta propia y trabajadores independientes con contratos diferentes a prestación de servicios personales: cotización también sobre el 40 % del ingreso, pero con la posibilidad de deducirse los costos relacionados con su actividad en cumplimiento de los criterios determinados en el artículo 107 del Estatuto Tributario –ET– (relación de necesidad, proporcionalidad y causalidad con la actividad productora de renta).

Adicionalmente, la Ley 1955 de 2019 dispuso la posibilidad de reglamentar un esquema de presunción de costos, el cual fue expedido por la Unidad Administrativa Especial de Gestión Pensional y Contribuciones Parafiscales de la Protección Social –UGPP– en las resoluciones 1400 del 2019 y 209 de 2020.

Es decir, con la expedición de las resoluciones, los independientes por cuenta propia y con contratos diferentes a prestación de servicios pudieron empezar a elegir imputar los costos relacionados con su actividad, o aplicar el esquema de presunción de costos para efectos de calcular el ingreso neto sobre el que posteriormente se sacaría el 40 % correspondiente al IBC.

En síntesis, para a inicios del año 2022 los tres tipos de trabajadores independientes podían cotizar a seguridad social sobre el 40 % de sus ingresos mensualizados sin incluir el IVA; pero, en el caso de los independientes por cuenta propia y rentistas de capital, se permitía primero la detracción de los costos (que cumplieran con lo establecido en el artículo 107 del Estatuto Tributario –ET– o, en su defecto, atendiendo los porcentajes establecidos en el esquema de presunción de costos).

Inexequibilidad de la norma que regulaba el IBC de los independientes

En el año 2020 la Corte Constitucional había emitido la Sentencia C-068, mediante la cual declaró inexequible –por falta de unidad de materia– el artículo 244 de la Ley 1955 del 2019 y difirió los efectos del fallo de inexequebilidad hasta junio del 2022.

Como pasaron los dos años otorgados por la Corte y no se expidió una nueva ley que regulara el tema, quedó sin efecto legal todo lo dispuesto para el cálculo de aportes de independientes, así como las normas complementarias, tales como las resoluciones 1400 del 2019 y 209 de 2020 de la UGPP, que disponían el esquema de presunción de costos.

En el momento en el que el artículo 244 de la Ley 1955 de 2019 sale del ordenamiento jurídico opera el fenómeno de la reviviscencia, de manera que volvió a tener efecto lo dispuesto en el artículo 18 de la Ley 1122 del 2007, el cual disponía una base del 40 % de los ingresos únicamente en el caso de los independientes con contrato de prestación de servicios, pero que, lastimosamente, no contaba con la reglamentación necesaria para que los demás trabajadores independientes accedieran a un sistema de presunción de costos.

Así se empezó a calcular el IBC desde septiembre de 2022

Un mes más tarde, en un intento por resolver el vacío jurídico ya comentado, exactamente el 5 de agosto de 2022, el Gobierno nacional expidió el Decreto 1601 del 2022, el cual reglamenta un sistema de presunción de ingresos con esquema de presunción de costos para los trabajadores independientes por cuenta propia y con contratos diferentes a prestación de servicios.

En dicho decreto se establece que para el cálculo del IBC de los independientes que no tienen contrato de prestación de servicios es posible deducir los costos y gastos relacionados con la actividad o aplicar el esquema de presunción de costos según la actividad, esquema que fue dispuesto en dicho decreto y que corresponde al mismo esquema que contenían las resoluciones 1400 del 2019 y 209 de 2020 de la UGPP.

Sin embargo, la gran variación que presenta el Decreto 1601 de 2022 es que no mencionó la aplicación de la base de cotización sobre el 40 % para trabajadores independientes por cuenta propia o con contrato diferente al de prestación de servicios, como anteriormente se hacía.

Es decir, dicho decreto eliminó el descuento adicional a la detracción de costos y gastos que tenían los independientes por cuenta propia y con contratos diferentes a prestación de servicios.

En síntesis, desde la cotización del mes de agosto que se presentó en el mes de septiembre de 2022, los trabajadores independientes por cuenta propia y los independientes con contratos diferentes al de prestación de servicios tuvieron que empezar a cotizar a seguridad social sobre su utilidad o ingreso neto; es decir, el producto de tomar sus ingresos mensuales y restar los costos correspondientes, pero sin poder sacar luego el 40 %. Esto, claramente, elevó el monto de las cotizaciones.

Así se calculará el IBC de los trabajadores independientes en 2023

La Ley de reforma tributaria 2277 de 2022 efectuó nuevamente varios cambios en la forma de cálculo del IBC de los trabajadores independientes; sin embargo, hay que reconocerlo, la redacción ha sido, a nuestro parecer, bastante desacertada.

La lectura literal del texto deja muchas preguntas. Para que podamos hilarlo más, finamente los invitamos primero a recodar el texto de la norma; veamos:

Artículo 89. Ingreso base de cotización (IBC) de los independientes. Los independientes por cuenta propia y los trabajadores independientes con contratos diferentes a prestación de servicios personales con ingresos netos mensuales iguales o superiores a un (1) salario mínimo legal mensual vigente (smlmv) efectuarán su cotización mes vencido, sobre una base mínima de cotización del cuarenta por ciento (40 %) del valor mensual de los ingresos causados para quienes están obligados a llevar contabilidad, o los efectivamente percibidos para los que no tienen dicha obligación, sin incluir el valor del impuesto sobre las ventas –IVA–.

Sin perjuicio de lo anterior, quienes no están obligados a llevar contabilidad y decidan llevarla en debida forma, podrán tomar como ingresos para determinar la base de cotización el valor causado o el efectivamente percibido. En estos casos será procedente la imputación de costos y deducciones siempre que se cumplan los criterios determinados en el artículo 107 del Estatuto Tributario y sin exceder los valores incluidos en la declaración de renta de la respectiva vigencia.

Los trabajadores independientes con ingresos netos mensuales iguales o superiores a un (1) salario mínimo legal mensual vigente que celebren contratos de prestación de servicios personales, cotizarán mes vencido al Sistema de Seguridad Social Integral, sobre una base mínima del cuarenta por ciento (40 %) del valor mensualizado del contrato, sin incluir el valor del impuesto sobre las ventas –IVA–.

Cuando las personas objeto de la aplicación de la presente ley perciban ingresos de forma simultánea provenientes de la ejecución de varias actividades o contratos, las cotizaciones correspondientes serán efectuadas por cada uno de los ingresos percibidos de conformidad con la normatividad aplicable.

Parágrafo 1. Para efectos de la determinación del ingreso base de cotización de los trabajadores independientes por cuenta propia y para quienes celebren contratos diferentes de prestación de servicios personales que impliquen subcontratación y/o compra de insumos o expensas, la UAE Unidad de Gestión Pensional y Parafiscales –UGPP– deberá, atendiendo a los datos estadísticos producidos por la UAE Dirección de Impuestos y Aduanas Nacionales –Dian–, por el Departamento Administrativo Nacional de Estadística –Dane–, por el Banco de la República, por la Superintendencia de Sociedades u otras entidades cuyas estadísticas fueren aplicables, determinar un esquema de presunción de costos.

No obstante, lo anterior, los obligados podrán establecer costos diferentes de los definidos por el esquema de presunción de costos de la UGPP, siempre y cuando cuenten con los documentos que soporten los costos y deducciones, los cuales deben cumplir con los requisitos establecidos en el artículo 107 del Estatuto Tributario y demás normas que regulen las exigencias para la validez de dichos documentos.

Parágrafo 2. La UGPP podrá aplicar el esquema de presunción previsto en el parágrafo anterior a los procesos de fiscalización en curso y a los que se inicien respecto de cualquier vigencia fiscal y a los que, siendo procedente y sin requerir el consentimiento previo, estén o llegaren a estar en trámite de resolver a través de revocación directa y no dispongan de una situación jurídica consolidada por pago.

Entre la larga lista de preguntas que nos genera esta redacción, destaquemos las siguientes 3:

- ¿Qué entenderá la UGPP ante un proceso de fiscalización como ingresos causados e ingresos efectivamente percibidos? Aunque estos son términos familiares y bastante claros desde la perspectiva contable, la UGPP ha conceptuado en múltiples conceptos respecto al concepto de ingresos efectivamente percibidos como un ingreso neto: un ingreso ya depurado con costos y gastos.

- ¿A cuáles casos se refiere la expresión “en estos casos” que se encuentra después del punto seguido del inciso 2 del nuevo artículo 89? La lectura literal diría que solo al caso que se indica en el mismo inciso: el de aquellos cotizantes que decidan llevar contabilidad de forma voluntaria; sin embargo, esto no tendría sentido práctico.

- Si el parágrafo 1 indica que la UGPP deberá determinar el esquema de presunción de costos, ¿el Decreto 1601 de 2022 queda sin aplicación?; en caso de que este siga vigente, ¿los independientes por cuenta propia y los otros independientes con contratos diferentes al de prestación de servicios tendrán que seguir cotizando sobre su ingreso neto sin derecho a imputar el 40 % posteriormente?

Desde Actualícese estuvimos conversando con el Dr. Andrés Acero, coordinador de fiscalización y capacitación de la UGPP, y aunque coincidimos en que la UGPP tendrá que aclarar varias cosas posteriormente, se consideró que ante las dudas ya expuestas debemos buscar la lógica legal y con ella, el espíritu de la norma. Llegamos entonces a las siguientes conclusiones:

1. El IBC de los trabajadores independientes que celebren contratos de prestación de servicios personales con ingresos iguales o superiores a un (1) smmlv será el 40 % del valor mensualizado del contrato, sin incluir el valor del IVA.

2. Para los trabajadores independientes por cuenta propia y los que celebran contratos diferentes a los de prestación de servicios, la cotización será sobre el 40 % del valor mensual de los ingresos causados para quienes estén obligados a llevar contabilidad, o los efectivamente percibidos para los que no tienen dicha obligación, sin incluir el valor del IVA.

Este resultado, en todo caso, podrá estar disminuido con costos y gastos, bien sean reales (cumplen con los requisitos del artículo 107 del ET) o por el sistema de costos presuntos (establecido en el Decreto 1601 de 2022). Así:

Obligados a llevar contabilidad | No obligados a llevar contabilidad | Cotizantes que llevan contabilidad de forma voluntaria | |

(+) Ingresos | Ingresos causados. | Ingresos efectivamente percibidos. | Pueden elegir entre ingresos causados o ingresos efectivamente percibidos. |

(-) Costos y gastos | Pueden elegir entre: – Costos reales (artículo 107 del ET). – Costos presuntos (según Decreto 1601 de 2022). | Pueden elegir entre: – Costos reales (artículo 107 del ET). – Costos presuntos (según Decreto 1601 de 2022). | Pueden elegir entre: – Costos reales (artículo 107 del ET). – Costos presuntos (según Decreto 1601 de 2022). |

(=) Ingreso neto | Ingreso neto | Ingreso neto | Ingreso neto |

Base de cotización mínima | 40 % | 40 % | 40 % |

(=) IBC | 40 % de los ingresos netos, mínimo podrá ser 1 smmlv. | 40 % de los ingresos netos, mínimo podrá ser 1 smmlv. | 40 % de los ingresos netos, mínimo podrá ser 1 smmlv. |

3. Aunque el parágrafo 1 del citado artículo 89 de la reforma tributaria indica que la UGPP deberá determinar un esquema de presunción de costos, el Decreto 1601 de agosto de 2022 no fue derogado por la reforma tributaria y seguirá operando actualmente en lo correspondiente a su sistema de presunción de ingresos que incluye dentro de sí, al esquema de presunción de costos.

De otro lado, los cotizantes también podrán establecer costos diferentes e incluso mayores a los que contempla el esquema de presunción, siempre y cuando cuenten con los soportes respectivos y cumplan con los requisitos del artículo 107 del Estatuto Tributario –ET–.

¿En cuál planilla empiezan a aplicar estos cambios de la Ley 2277 de 2022?

Dado que la Ley 2277 fue promulgada el 13 de diciembre de 2022 con aplicación inmediata, esta empieza a tener efectos en el período de cotización más próximo: el que se causa en el mes de enero del año 2023 y se paga en la Pila reportada en el mes de febrero de 2023, toda vez que la seguridad social de este tipo de cotizantes se sigua pagando mes vencido.

En ese punto es válido recordar las planillas y tipos de cotizante que les corresponden a los trabajadores independientes:

Tipo de trabajador | Planilla | Tipo de cotizante |

Prestador de servicios |

|

|

Cuenta propia | “I” – Independientes |

|

Otros trabajadores independientes (rentistas de capital) | “I” – Independientes |

|

Veamos los cambios con cifras…

Pensemos en el caso de un trabajador independiente cuya actividad es el transporte público automotor de carga por carretera que vincula legalmente a dos conductores, cuyos ingresos brutos del mes ascendieron a $87.000.000 y que decide aplicar el esquema de presunción de costos.

Para las cotizaciones de agosto y hasta la de diciembre del 2022 presentadas en septiembre del 2022 y enero del 2023, respectivamente, este trabajador debió aplicar las indicaciones del Decreto 1601 de 2022, obteniendo los siguientes resultados:

Ingresos brutos del mes | $ 87.000.000 |

Costos presuntos (77,30 %) | $ 67.251.000 |

Ingreso neto | $ 19.749.000 |

IBC = ingreso neto | $ 19.749.000 |

Liquidación de aportes | |

Salud (12,5 %) | $ 2.468.625 |

Pensión (16 %) | $ 3.159.840 |

Solidaridad pensional (1,8 %) | $ 355.482 |

ARL – nivel de riesgo IV (4,35 %) | $ 859.082 |

Caja de compensación familiar (aporte voluntario del 0,6 %) | $ 118.494 |

Total aportes | $ 6.961.523 |

A partir de la cotización el mes de enero que se presentará en febrero de 2023, este trabajador tendrá que empezar por aclarar si está obligado o no a llevar contabilidad, o si lo hace de manera voluntaria. Para efectos de este ejemplo entenderemos que el cotizante no está obligado a llevar contabilidad y tampoco la lleva de forma voluntaria, por lo cual su depuración partirá de los ingresos efectivamente recibidos y no de los causados:

Ingresos brutos efectivamente percibidos en el mes | $ 87.000.000 |

Costos presuntos (77,30 %) | $ 67.251.000 |

Ingreso neto | $ 19.749.000 |

IBC = 40 % del ingreso neto | $ 7.899.600 |

Liquidación de aportes | |

Salud (12,5 %) | $ 987.450 |

Pensión (16 %) | $ 1.263.936 |

Solidaridad pensional (1,8 %) | $ 78.996 |

ARL – nivel de riesgo IV (4,35 %) | $ 343.633 |

Caja de compensación familiar (aporte voluntario del 0,6 %) | $ 47.398 |

Total aportes | $ 2.721.412 |

Como se observa, la reforma tributaria nos permite regresar a casi el mismo proceso de depuración que teníamos antes de la expedición del Decreto 1601 de 2022; sin embargo, la novedad está en la determinación del ingreso bruto inicial; pues para los obligados a llevar contabilidad este deberá ser el ingreso causado y para los no obligados será el ingreso efectivamente percibido.

Así, para este caso en concreto, la reducción del aporte de $6.961.523 a $2.721.412 significa un ahorro de $4.240.110.

Cotización de trabajadores independientes 2023 | | Actualícese (actualicese.com)

No hay comentarios.:

Publicar un comentario