Cuando se generan pérdidas fiscales recurrentes la entidad debe analizar la posibilidad de obtener ganancias fiscales futuras.

El reconocimiento del impuesto diferido depende de si la entidad dispondrá de tales ganancias para compensar las pérdidas.

Te contamos más en este editorial.

El impuesto diferido hace parte del impuesto a las ganancias de la entidad. Lo anterior se debe a que el párrafo 29.2 del Estándar para Pymes requiere de forma expresa que las entidades reconozcan en sus estados financieros las consecuencias actuales y futuras de las transacciones efectuadas en el período.

Actualmente, tanto las entidades clasificadas en los grupos 1 o 2 de convergencia a Estándares Internacionales, como las responsables del impuesto sobre la renta o del régimen simple de tributación, están obligadas a calcular el impuesto diferido, utilizando para ello la tarifa del impuesto de renta que estará vigente en el período en el cual se determine pagar el pasivo o recuperar el activo por impuesto diferido; así lo señalan los párrafos 29.27 al 29.29 del Estándar para Pymes.

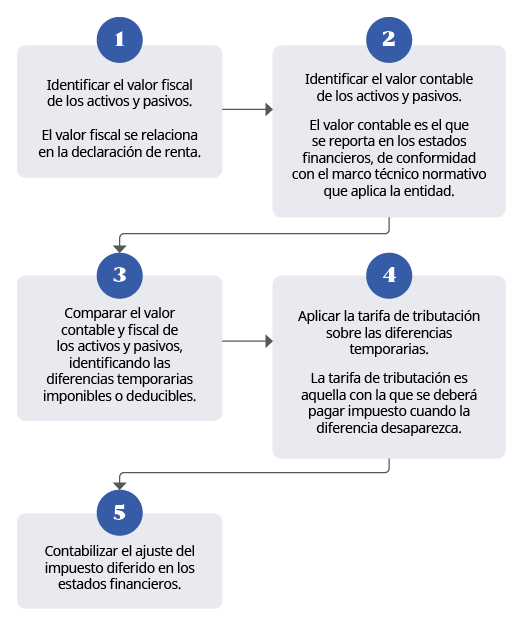

Las entidades deben realizar un análisis que permita comparar el importe en libros de activos y pasivos con sus correspondientes bases fiscales que originan diferencias temporarias, las cuales a su vez podrían originar activos y pasivos por impuestos diferidos de acuerdo con la NIC 12.

A continuación mostramos los pasos para calcular el impuesto diferido:

Activo por impuesto diferido

La NIC 12 define el activo por impuesto diferido como:

(…) las cantidades de impuestos sobre las ganancias a recuperar en períodos futuros, relacionadas con:Las diferencias temporarias deducibles.

La compensación de pérdidas obtenidas en períodos anteriores que no hayan sido objeto de deducción fiscal.

La compensación de créditos no utilizados procedentes de períodos anteriores.

Cuando la utilidad o el patrimonio (superávit por revaluación) disminuyen a causa de una estimación contable, estamos frente a un impuesto diferido activo, porque la entidad ha debido pagar anticipadamente el impuesto; pago que podrá ahorrarse en el futuro cuando la diferencia se revierta.

Las situaciones que generan impuestos diferidos activos son las siguientes:Disminuciones en el valor razonable de las propiedades de inversión que disminuyen la utilidad contable del período.

Disminuciones en el valor razonable de los instrumentos financieros que disminuyen la utilidad contable del período.

Disminuciones en el valor razonable de los activos biológicos que disminuyen la utilidad contable del período.

Disminuciones en el valor razonable de propiedades, planta y equipo medidas por el modelo de revaluación, las cuales elevan el valor del superávit por revaluación (patrimonio) de la entidad.

El reconocimiento de gastos no deducibles, como el deterioro de cuentas por cobrar, inventarios o de propiedad, planta y equipo. Estas provisiones no se aceptan fiscalmente, razón por la que la utilidad fiscal es superior a la contable, lo que implica que se pague un mayor impuesto, que podrá descontarse en períodos siguientes.

Cuando la vida útil contable de un activo es menor que la fiscal, el gasto por depreciación fiscal es menor que el contable y, en consecuencia, la utilidad fiscal es mayor que la contable, por lo que se paga un impuesto más alto que podrá descontarse en períodos siguientes.

Impuesto diferido activo por pérdidas fiscales

Los párrafos 34 a 37 de la NIC 12 y los párrafos 29.21 al 29.23 del Estándar para Pymes abordan el reconocimiento de pérdidas fiscales como activos por impuestos diferidos.

De acuerdo con las regulaciones mencionadas para el reconocimiento del activo por impuesto diferido, deberá tenerse en cuenta que:La entidad debe analizar que las diferencias temporarias imponibles del impuesto de renta sean suficientes para compensar en el futuro las pérdidas fiscales.

La entidad debe analizar la probabilidad de generar ganancias futuras que le permitan compensar las pérdidas en un período futuro.

La entidad debe poder compensar las pérdidas fiscales considerando los límites de la legislación tributaria.

La entidad debe disponer de una planeación fiscal que le proporcione oportunidades en la generación de ganancias fiscales.

En el siguiente video, el Dr. Juan Fernando Mejía detalla aspectos relacionados con el impuesto diferido cuando hay compensación de pérdidas fiscales.

En vista de las consideraciones anteriores, el Consejo Técnico de la Contaduría Pública –CTCP–, mediante el Concepto 0112 del 20 de febrero de 2021, ante un caso de pérdidas fiscales recurrentes expone que:

Si la entidad, después de realizar su análisis, considera que no dispone de ganancias fiscales futuras con las que podría compensar dichas pérdidas, se abstendrá de reconocer impuesto diferido y revelará dicha situación, junto con las pérdidas fiscales que puede compensar y sobre las que no reconoció impuesto diferido. No obstante, si del análisis concluye que una parte sí podría recuperarse, pero no la totalidad, medirá el impuesto diferido sobre las pérdidas fiscales que pudiera compensarse en el futuro y revelará este hecho.

“Cuando la entidad determina que no existirán ganancias fiscales futuras que le permitan compensar las pérdidas de años anteriores, no deberá de reconocer el impuesto diferido”

Por lo anterior, la entidad deberá realizar un análisis que mida la posibilidad o no de obtener ganancias fiscales futuras; este determinará el reconocimiento del impuesto diferido.Cuando la entidad determina que no existirán ganancias fiscales futuras que le permitan compensar las pérdidas de años anteriores, no deberá de reconocer el impuesto diferido y revelará estos hechos.

Por otro lado, si la entidad determina la posibilidad de recuperar una parte de las pérdidas obtenidas, deberá medir el impuesto diferido sobre las pérdidas fiscales que pudiesen recuperarse.

No hay comentarios.:

Publicar un comentario