Aquí hablaremos sobre...¿Quiénes están obligados a presentar reportes a la Supervigilancia?

¿Qué información debe reportarse?

¿Cuáles son los plazos para el reporte a la Supervigilancia?

¿El no cumplimiento podría dar lugar a sanciones?

Las personas naturales y jurídicas vigiladas por la Supervigilancia deberán reportar su información financiera a esta entidad hasta el 30 de abril de 2024.

A continuación, te contamos quiénes son los obligados, qué información deberá reportarse y los plazos para cumplir con esta obligación.

Las personas naturales y jurídicas que ejerzan o presten las actividades y servicios sometidos a control, inspección y vigilancia por la Superintendencia de Vigilancia y Seguridad Privada –Supervigilancia– deberán reportar su información financiera con corte anual junto con algunos documentos adicionales requeridos.

Por medio de una resolucion de cada año la Supervigilancia se establecen lineamientos para la presentación de información financiera con corte al 31 de diciembre de 2021 por parte de las entidades reguladas por la Supervigilancia.

¿Quiénes están obligados a presentar reportes a la Supervigilancia?

Deberán realizar reportes a la Supervigilancia por el año gravable 2023 las personas naturales y jurídicas que presten los siguientes servicios:Empresas y cooperativas de vigilancia y seguridad privada.

Empresas asesoras, consultoras e investigadoras en vigilancia y seguridad privada.

Escuelas de capacitación y entrenamiento en vigilancia y seguridad privada.

Transportadoras de valores.

Arrendadoras de vehículos blindados y blindadoras.

Departamentos de seguridad y servicios comunitarios.

Empresas asesoras, consultoras e investigadoras en vigilancia y seguridad privada.

Asesores, consultores e investigadores en vigilancia y seguridad privada personas naturales.

Quienes ejercen actividades de importación, fabricación, instalación y comercialización de equipos, sistemas y medios tecnológicos para vigilancia y seguridad privada.

¿Qué información debe reportarse?

Las entidades sometidas a control, inspección y vigilancia por la Superintendencia de Vigilancia y seguridad privada deben reportar la información que describimos a continuación:

1. Reporte de estados financieros con corte al 31 de diciembre de 2023

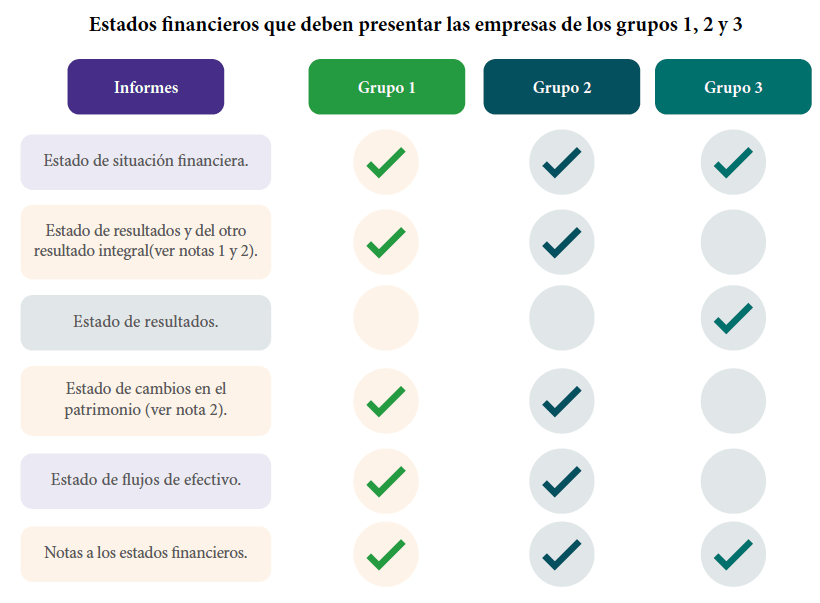

De acuerdo con la norma en comento, deberán presentarse estados financieros según lo indicado para cada grupo de aplicación de Estándares Internacionales, tal como se muestra en la siguiente imagen:

Además, la norma especifica que el requirimiento de reportar estados financieros por parte de las entidades reguladas por la Supervigilancia aplica para:Empresas y cooperativas de vigilancia y seguridad privada

Empresas asesoras

Escuelas de capacitación y entrenamiento en vigilancia y seguridad privada

Transportadoras de valores

Empresas arrendadoras de vehículos blindados y blindadoras.

De acuerdo con lo expuesto, este reporte no aplicará para:Departamentos de seguridad y servicios comunitarios

Personas naturales que actúen como asesores, consultores e investigadores en vigilancia y seguridad privada

Quienes ejercen actividades de importación, fabricación, instalación y comercialización de equipos, sistemas y medios tecnológicos para vigilancia y seguridad privada.

2. Reporte del valor total de la nómina empleada con corte al 31 de diciembre de 2023

Adicionalmente, la resolución advierte sobre la obligación de reportar el valor total de la nómina empleada, incluyendo todos los gastos y prestaciones sociales de cualquier denominación, con corte al 31 de diciembre del año inmediatamente anterior, sin incluir los aportes efectuados al sistema integral de seguridad social, al Sena, ICBF y cajas de compensación familiar que estén a cargo de la empresa para los departamentos de seguridad y servicios comunitarios.

Este reporte deberá realizarse a través del formato REGADS dispuesto por la Supervigilancia para tal fin.

3. Reporte del valor de los ingresos brutos con corte al 31 de diciembre de 2023

Por su parte, las empresas asesoras, consultoras e investigadoras en vigilancia y seguridad privada; las personas naturales que actúen como asesores, consultores e investigadores en vigilancia y seguridad privada; y quienes ejercen actividades de importación, fabricación, instalación y comercialización de equipos, sistemas y medios tecnológicos para vigilancia y seguridad privada deberán realizar el reporte del valor de los ingresos brutos percibidos por la actividad realizada, con corte al 31 de diciembre del 2023.

Este reporte deberá realizarse a través del formato RIFINC dispuesto por la Supervigilancia para tal fin.

¿El no cumplimiento podría dar lugar a sanciones?

La Supervigilancia podrá aplicar sanciones a los vigilados que suministren información tributaria incompleta, inexacta o con errores, de conformidad con la ley.

Es imperativo que los representantes legales y/o contadores de los servicios verifiquen y confirmen la información financiera registrada en las plantillas antes de su envío, validación y aprobación en el aplicativo, para evitar el trámite de corrección, el cual acarrea investigaciones y eventuales sanciones.

Igualmente, el no reporte de información financiera o reporte extemporáneo, conforme con lo establecido en el artículo 105 del Decreto Ley 356 de 1994, genera sanción al servicio vigilado por parte de la Superintendencia de Vigilancia y Seguridad Privada.