AIU: ¿Qué es y cómo se calcula?

La figura del AIU tiene, principalmente, un propósito tributario, debido a que permite que el IVA y la retención en la fuente se liquiden sobre una base especial.

Encuentra en este editorial un completo análisis con la definición del AIU y algunos ejercicios prácticos necesarios para entenderlo.

¿Qué es AIU?

El concepto de administración, imprevistos y utilidad –AIU– no está definido legalmente, pero es utilizado como base especial para la liquidación del IVA generado sobre algunos servicios.

Aunque no existe una norma que reglamente esta figura, representa los costos indirectos de ciertas actividades relacionadas con el objeto del contrato, cuya ejecución es determinante para que se garantice el proyecto.

Estos son los elementos del AIU:

Administración: hace referencia a los costos indirectos necesarios para el desarrollo y funcionamiento permanente del proyecto.

Por ejemplo, honorarios, impuestos, costos de personal y de oficina, arrendamientos, entre otros.

Imprevistos: corresponden a un rubro dispuesto para cubrir sobrecostos eventuales en los que pueda incurrir el contratista durante la ejecución de sus obligaciones, los cuales forman parte del riesgo normal del contrato.

Algunos ejemplos son atrasos por el clima, accidentes de trabajo, obras adicionales, derrumbes, etc.

Utilidad: es el beneficio que el contratista espera recibir tras la ejecución de sus obligaciones contractuales.

En el siguiente video, Diego Guevara Madrid, destacado tributarista y líder de investigación tributaria de Actualícese, explica cómo funciona el AIU:

La figura del AIU fue introducida por primera vez mediante la Ley 788 de 2002, la cual modificó el artículo 468-3 del Estatuto Tributario –ET– con el propósito de fijar una base especial para la aplicación del IVA en los servicios de aseo, vigilancia y temporales de trabajo.

Posteriormente, la Ley 1111 de 2006 adicionó el texto del artículo 462-1 del ET, indicando ciertos servicios cuyo IVA se cobraría a la tarifa del 1,6 %, pero sobre el valor bruto del servicio y no sobre el AIU.

Sin embargo, tras la entrada en vigor de la Ley 1607 de 2012 se estableció que, para los servicios de los que trata el artículo 462-1 del ET, el IVA y la retención a título de renta se generarían sobre el AIU.

Es importante conocer las bases, tarifas y cuantías mínimas para calcular la retención en la fuente en contratos que contienen AIU, ya que las entidades contratantes de servicios en los que se incluye esta figura deben tener presentes estos aspectos para su contabilización.

Cambios después de la Ley 1819 de 2016

La Ley 1819 de 2016 efectuó determinados cambios en relación con los servicios integrales de vigilancia, aseo y cafetería autorizados por la Superintendencia de Vigilancia Privada, los servicios temporales prestados por empresas autorizadas por el Ministerio del Trabajo, entre otros.

Dicha ley estipuló que la base gravable especial del AIU, sobre la cual se calcula el IVA, también se aplicaría al impuesto de industria y comercio y su respectiva retención en la fuente, así como en la retención del impuesto sobre la renta y otros impuestos, tasas y contribuciones de orden territorial.

¿En qué casos se utiliza el AIU?

La figura del AIU solo está contemplada para ciertas actividades y servicios, tales como:

Servicios integrales de aseo y cafetería, vigilancia (autorizados por la Superintendencia de Vigilancia), servicios temporales prestados por empresas autorizadas por el Ministerio del Trabajo, al igual que los prestados por las cooperativas y precooperativas de trabajo asociado en cuanto a mano de obra, vigiladas por la Superintendencia de Economía Solidaria (ver artículo 462-1 del ET).

Servicios de vigilancia, supervisión, conserjería, aseo y temporales de aseo, prestados por personas jurídicas constituidas bajo cualquier naturaleza legal prevista en el artículo 19 del ET, vigiladas por la Superintendencia de Economía Solidaria, siempre que tales servicios sean prestados por parte de personas con discapacidad física o mental en grados que permitan el adecuado desempeño de las labores asignadas (ver numeral 4 del artículo 468-3 del ET).

Actividades de obra civil: para este tipo de contratos, en los que se realiza la construcción de un bien inmueble, el valor de los materiales, mano de obra y los demás gastos en los que se incurra, así como la utilidad del contratista, están incluidos en el valor total pactado.

Generalmente, en este tipo de contratos el porcentaje del AIU no es inferior al 10 % del valor total del acuerdo (ver artículo 3 del Decreto 1372 de 1992).

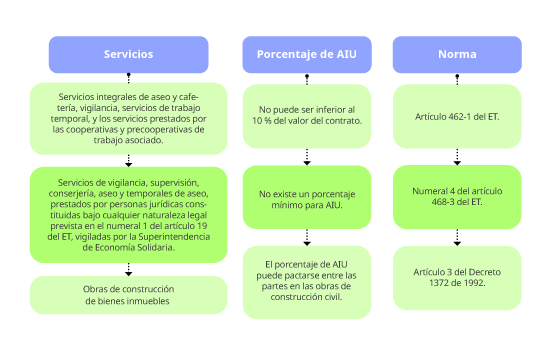

¿Cuál es el porcentaje del AIU?

La tarifa determinada para el AIU no corresponde a un porcentaje fijo, sino que varía según lo pactado entre las partes en el contrato.

No obstante, hay casos especiales en los que se establece un porcentaje mínimo sobre el valor del contrato, como se muestra en la siguiente ilustración:

Tratamiento del IVA

Como indicamos al inicio de este informe especial, la figura del AIU fue creada con el propósito de establecer una base gravable especial sobre la cual se aplicaría el IVA en relación con los servicios de aseo, vigilancia y temporales de trabajo.

Servicios del artículo 462-1 del ET

De acuerdo con el artículo 462-1 del ET, para el caso de los servicios integrales de aseo, cafetería, vigilancia, servicios temporales prestados por empresas autorizadas por el Ministerio del Trabajo, y por cooperativas y precooperativas de trabajo asociado, la base gravable sobre la que se aplicará el IVA será equivalente a la parte correspondiente del AIU, que no podrá ser inferior al 10 % del valor del contrato.

Ten en cuenta que…

El Concepto Dian 004731 de 2014 cita:}

Para efectos fiscales el término ‘valor del contrato’, se refiere a la sumatoria de todos los costos y gastos directos e indirectos en que se incurre para la prestación del servicio o la realización de un proyecto, incluyendo además de estos factores la utilidad, dado que esta también hace parte de lo que recibirá el contratista como contraprestación por el cumplimiento de sus obligaciones contractuales.

No obstante, es importante tener presente que, si bien el artículo 462-1 del ET señala que la tarifa aplicable por concepto del IVA será del 16 %, el artículo 184 de la Ley 1819 de 2016 modificó el artículo 468 del ET y estableció una nueva tarifa general de dicho impuesto, equivalente al 19 %. Por tanto, el IVA aplicable a este tipo de servicios corresponderá a la tarifa general vigente.

Lo anterior fue ratificado por la Dian a través del Concepto 005215 de marzo 13 de 2017, en el cual se aclara que al modificarse la tarifa general del IVA, la tarifa prevista en el inciso primero del artículo 462-1 del ET aplicable a la base especial del AIU es del 19 %.

Servicios del numeral 4 del artículo 468-3 del ET

Para el caso de los servicios de vigilancia, supervisión, conserjería, aseo y temporales de empleo, prestados por personas jurídicas constituidas bajo cualquier naturaleza jurídica de las previstas en el artículo 19 del ET, y especificados en el numeral 4 del artículo 468-3 del ET, la base gravable del IVA corresponderá al porcentaje pactado por concepto del AIU, sobre la cual se aplica la tarifa del 5 %.

Lo anterior se ratifica en los artículos 1.3.1.8.2 y 1.3.1.8.3 del Decreto 1625 de 2016, en los cuales se señala que la tarifa del 5 % del IVA sobre la parte correspondiente al AIU será aplicada a los servicios de aseo prestados por personas jurídicas constituidas con ánimo de alteridad bajo cualquier naturaleza jurídica, siempre que:

El objeto social exclusivo corresponda a la prestación de los servicios de vigilancia, supervisión, conserjería, aseo o temporales de empleo.

Los servicios sean prestados exclusivamente por parte de personas con discapacidad física o mental en grados que permitan el adecuado desempeño de las labores asignadas.

La discapacidad física o mental esté debidamente certificada por la Junta Nacional de Invalidez del Ministerio del Trabajo y la respectiva junta regional.

Los trabajadores se encuentren vinculados mediante contrato de trabajo y la entidad cumpla con todas las obligaciones legales, laborales y de seguridad social.

Contratos de obra civil

En los contratos de construcción de un bien inmueble, el IVA se genera sobre la parte de los ingresos correspondiente a los honorarios obtenidos por el constructor.

Sin embargo, en caso de no pactarse honorarios, el impuesto se causará sobre la remuneración del servicio equivalente a la utilidad.

Para tal efecto, en el contrato deberá señalarse la parte concerniente a los honorarios o utilidad, que en ningún caso podrá ser inferior a la que comercialmente corresponda a contratos iguales o similares (ver artículo 1.3.1.7.9 del Decreto 1625 de 2016).

Base gravable cuando no se haya expresado la cláusula del AIU

Cuando en la prestación de los servicios expresamente señalados en el artículo 462-1 y el numeral 4 del artículo 468-3 del ET no se establezca la cláusula del AIU, o esta sea inferior al 10 %, la base gravable sobre la cual deberá liquidarse el IVA será igual al 10 % del valor total del contrato.

Ahora bien, en caso de que no exista contrato, será igual al 10 % del monto de la remuneración percibida por la prestación del servicio (ver artículo 1.3.1.7.13 del Decreto 1625 de 2016).

Retención en la fuente

Respecto a los servicios de aseo y vigilancia señalados en el artículo 462-1 del ET, la norma indica que la base gravable especial sobre la cual se liquida el IVA también se utilizará para calcular la retención en la fuente, por lo que surge el interrogante sobre si se debe tomar dicha base gravable –AIU– como cuantía mínima para determinar si una operación se encuentra sometida o no a retención en la fuente.

Retención en la fuente por concepto de renta e ICA

Las modificaciones del artículo 182 de la Ley 1819 de 2016 al parágrafo del artículo 462-1 del ET permiten que la figura del AIU se extienda a la aplicación de la retención en la fuente por concepto de renta, así como al impuesto de industria y comercio y su complementario de avisos y tableros, además de otros impuestos, tasas y contribuciones de orden territorial.

Por tanto, se debe entender que al momento de practicar la retención en la fuente por renta e ICA, la base será equivalente al porcentaje pactado en el contrato, correspondiente al AIU.

¿En cuáles servicios y contratos se puede aplicar el AIU?

Concepto

Servicios integrales de aseo y cafetería, de vigilancia, servicios de trabajo temporal, prestados por las cooperativas y precooperativas de trabajo asociado –CTA–

Servicios de vigilancia, supervisión, conserjería, aseo y temporales de empleo, prestados por personas jurídicas sin ánimo de lucro.

Contratos de construcción

Normativa. Artículo 462-1 del ET.

Numeral 4 del artículo 468-3 del ET.

Artículo 3 del Decreto 1372 de 1992.

Porcentaje mínimo del AIU.

Mínimo del 10 % del valor del contrato.

No existe un porcentaje mínimo; es el que se pacte entre las partes.

No existe un porcentaje establecido; es el que se pacte entre las partes, sin que sea inferior al que comercialmente se use para contratos similares.

IVA. 19 % del AIU.

5 % del AIU.

19 %, con base en los honorarios o la utilidad que perciba el contratista, que se hayan pactado en el contrato.

Retención en la fuente por concepto de renta.

2 % sobre el AIU.

No se les practica por ser entidades sin ánimo de lucro.

2 % del valor bruto.

Contabilización de facturas por servicios que incluyen AIU

Las entidades que contratan servicios en los que se incluye esta figura deben tener presentes algunos aspectos para su contabilización, entre los que se encuentran las bases gravables especiales del IVA y de la retención en la fuente.

Adicionalmente, un correcto reconocimiento contable del AIU será fundamental para poder elaborar posteriormente el reporte de información exógena. En el siguiente video, el Dr. Diego Guevara Madrid explica, para efectos del AIU, cómo deben reportarse en la exógena los pagos realizados a terceros, los costos y los gastos.

¿Cómo se calcula el AIU?: casos prácticos

Para ejemplificar el funcionamiento del AIU, proponemos iniciar con el análisis de casos relacionados con los servicios integrales de aseo y cafetería, vigilancia y temporales de mano de obra.

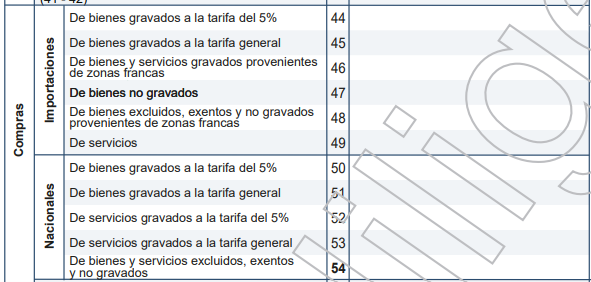

En el supuesto de que este sea el único contrato por el período, el formulario 300 de declaración del IVA debe diligenciarse considerando lo siguiente:

En el renglón 29 se reporta el valor pactado por concepto del AIU ($30.000.000) y en el renglón 60 el valor del IVA generado por ese rubro ($5.700.000).

En el renglón 40 se reporta como “ingreso no gravado” el monto correspondiente al costo del contrato ($300.000.000), dado que es la porción no correspondiente al AIU.

En los renglones 44 al 54 deben reportarse los costos y gastos, ya sean nacionales o extranjeros, y deben ser discriminados por concepto y tarifas. Para el caso del ejemplo, sería así:

Renglón 51 – Compra de bienes gravados a la tarifa general. $221.200.000 $61.700.000

Renglón 54 – Compra de bienes y servicios excluidos, exentos y no gravados. $17.100.000

4. En el renglón 75 se reporta el valor pagado por concepto del IVA descontable relacionado con la administración del proyecto ($900.000). Lo anterior dará un valor a pagar por concepto del IVA por $4.800.000.

A continuación, presentamos el formulario 300, diligenciado de acuerdo con los anteriores valores. Veamos:

Escucha de primera mano la explicación de nuestro líder de investigación Diego Guevara sobre cómo se reportan en las declaraciones de IVA y de renta los ingresos en los cuales el IVA se genera solo sobre el componente del AIU:

No hay comentarios.:

Publicar un comentario