Aquí hablaremos sobre...

¿Qué es la valoración de empresas?

Casos que requieren la valoración de la empresa

Métodos para valorar empresas

1. Método basado en el balance

2. Método del descuento de flujos de fondos

3. Método basado en múltiplos de la cuenta de resultados

La valoración de empresas es un estudio que se trata con frecuencia en las finanzas corporativas para determinar el valor económico de un negocio.

Existen circunstancias que dan lugar a este procedimiento y emplean diferentes metodologías para su cálculo.

La valoración de empresas se refiere al proceso en el cual se busca cuantificar los diversos componentes que conforman el patrimonio de un negocio, su actividad, su potencial o cualquier otra característica que pueda ser evaluada en términos monetarios. La medición de estos elementos presenta desafíos considerables, dado que evaluar una empresa implica enfrentar múltiples dificultades técnicas. El objetivo final es establecer un rango de valores razonables en el cual se encuentre el valor definitivo.

Generalmente, se requiere la valoración de empresas cuando se desea vender la totalidad o parte de la empresa, fusionarse con otra o adquirirla. Lo cierto es que no siempre ocurre por este motivo, sino que se vuelve indispensable para la evaluación de la gestión administrativa y/o el análisis e interpretación de la situación financiera, entre otros factores.

Para conocer el valor de una empresa, se aplican diferentes metodologías, que presentaremos más adelante. Antes de eso, es importante identificar qué es la valoración de empresas y en cuáles casos ocurre la necesidad de realizarla.

¿Qué es la valoración de empresas?

La valoración de empresas es un estudio que consiste en determinar el valor económico de una empresa, partiendo de sus datos financieros, planes de negocio, expectativas de crecimiento y otras fuentes generadoras de valor.

Este estudio requiere de buenas bases financieras que permitan conocer el modelo de negocio de la empresa, su estrategia, entender su mercado e identificar dónde se encuentran los elementos fundamentales de la creación de valor.

“No es una auditoría, pues no se pretende evaluar los estados financieros, sino que parte de algunas de sus cifras”

No es una auditoría, pues no se pretende evaluar los estados financieros, sino que parte de algunas de sus cifras. Tampoco requiere un análisis exhaustivo de las áreas de la empresa, solo de aquellas áreas o procesos elementales que generan valor.

Casos que requieren la valoración de la empresa

Existen diversas circunstancias que requerirán la valoración de la empresa. No necesariamente debe existir una situación crítica para valorar un negocio, este procedimiento puede ser una herramienta clave para evaluar la gestión de la administración con miras hacia la maximización de las utilidades y el crecimiento de la empresa.

Estas son algunas circunstancias que dan lugar a la valoración de empresas:Operaciones de compraventa de empresas: la valoración de la empresa es imprescindible para ambas partes cuando existe una operación de compraventa. Al comprador, la valoración le proporciona el precio máximo a pagar. Por otra parte, al vendedor, le indica el precio mínimo por el que debe vender.

Realización de un plan estratégico: la valoración de empresas actúa como indicador para decidir si se debe continuar o no con un modelo de negocio o línea de productos o servicios. Además, demuestra los factores de la empresa que no están generando valor.

Herencias y testamentos: la valoración permitirá comparar el valor de las acciones con el de los otros bienes para una adecuada repartición hereditaria.

Procesos legales, arbitraje, pleitos: puede ocurrir que en una disputa judicial sobre precios se requiera de valoración del negocio para apoyar la resolución del conflicto.

Continuidad de la empresa: la valoración de la empresa puede ayudar a tomar la mejor decisión cuando se está frente a una escisión, fusión, o liquidación.

Métodos para valorar empresas

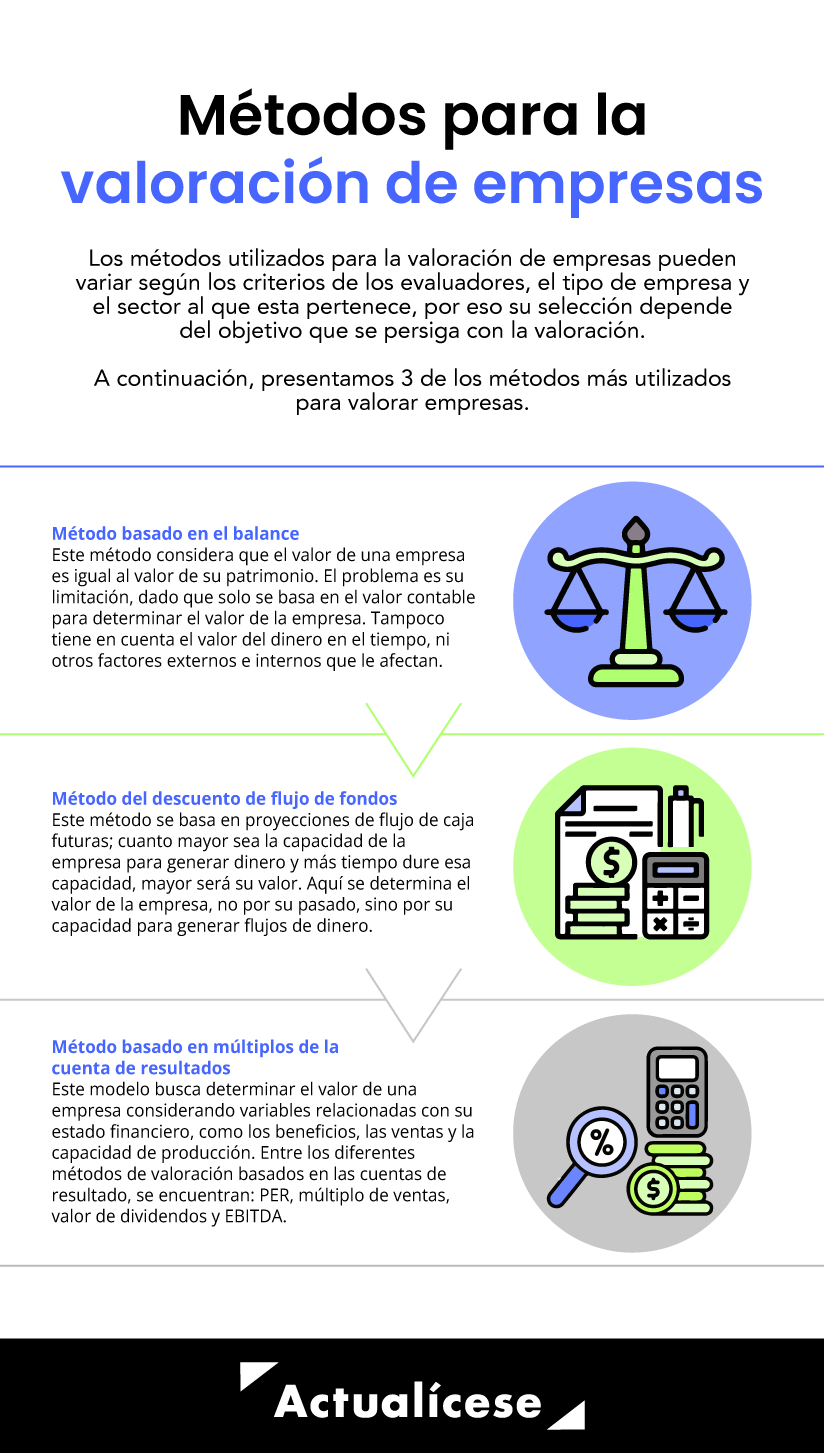

Los métodos utilizados para la valoración de empresas pueden variar según los criterios de los evaluadores, el tipo de empresa y el sector al que pertenece, por eso su selección depende del objetivo que se persiga con la valoración.

A continuación, presentamos 3 de los métodos más utilizados para valorar empresas.

Veamos más detalles al respecto.

1. Método basado en el balance

Este método también se conoce como método del valor contable. Consiste en sumar todos los activos de una empresa y restar los pasivos; el valor de una empresa es igual al valor de su patrimonio. Este método es útil cuando la empresa tiene activos significativos que pueden ser vendidos para cubrir todos sus pasivos.

Sin embargo, este método tiene limitaciones, ya que solo se basa en el valor contable para determinar el valor de la empresa. Tampoco tiene en cuenta el valor del dinero en el tiempo, ni otros factores externos e internos que afectan a la empresa, como la situación del sector, problemas de recursos humanos o de organización, entre otros, que no se ven reflejados en la contabilidad.

2. Método del descuento de flujos de fondos

Este método se basa en proyecciones de flujo de caja futuras. Consiste en traer a valor presente el valor proyectado de los flujos de caja de los próximos 5 o 10 años.

Suele ser un método complejo, ya que implica algunas suposiciones sobre el gasto de capital, los aumentos del capital de trabajo y el crecimiento. Además, requiere de muchas hipótesis, por lo que implicará un gran trabajo y análisis.

La ventaja principal de este método es que mide elementos del valor de una empresa que en otros métodos se ven limitados, dado que determina el valor de la empresa por su capacidad para generar flujos de dinero, no por su pasado.

La premisa de este método es que cuanto mayor sea la capacidad de la empresa para generar dinero y más tiempo dure esa capacidad, mayor será su valor.

3. Método basado en múltiplos de la cuenta de resultados

Este método busca determinar el valor de una empresa considerando variables relacionadas con su estado financiero, como los beneficios, las ventas y la capacidad de producción.

Su procedimiento implica identificar una relación entre el valor de mercado asignado a empresas comparables a la que estamos analizando y diversas métricas de sus resultados financieros.

Con respecto a su enfoque, es necesario seguir un proceso particular. En primer lugar, se deben identificar empresas similares en términos de sector y tamaño. Una vez seleccionadas, se calculan los múltiplos correspondientes a cada una de ellas. Por último, se utilizan estos múltiplos para llevar a cabo la valoración.

No hay comentarios.:

Publicar un comentario