Tiempo de pago establecido en el acuerdo para acreedores Dian y entidades del Estado | Rebaja de capital | Rebaja de intereses y sanciones |

Si el pago total de la acreencia reconocida se realiza entre el año 1 y el año 3 de ejecución del acuerdo. | Reducción del 40 % del capital. | Reducción del 80 % de los intereses, sanciones y las multas, según sea el caso. |

Si el pago total de la acreencia reconocida se realiza a más tardar en el año 4 de ejecución del acuerdo. | Reducción del 30 % del capital. | Reducción del 70 % de los intereses, sanciones y las multas, según el caso. |

Si el pago total de la acreencia reconocida se realiza a más tardar en el año 5 de ejecución del acuerdo. | Reducción de 20 %. | Reducción del 60 % de los intereses, sanciones y las multas. |

Si el pago total de la acreencia reconocida se realiza a más tardar en el año 6 de ejecución del acuerdo. | Reducción del 10 %. | Reducción del 50 % de los intereses, sanciones y las multas. |

Si el pago total de la acreencia reconocida se realiza a más tardar en el año 7 de ejecución del acuerdo. | Reducción del 5 %. | Reducción del 40 % de los intereses, sanciones y las multas. |

A partir del año 8. | Reducción del 0 %. | Reducción del 0 %. |

Para el caso de los contribuyentes que tienen pendiente el pago de sanciones independientes o multas, sin que se encuentren asociadas a impuestos, las rebajas de multas y sanciones se efectuarán de la siguiente forma:

Tiempo de pago establecido en el acuerdo para acreedores Dian y entidades del Estado | Rebaja de multas | Rebaja de sanciones |

Si el pago total de la acreencia reconocida a título de multa o de sanción se realiza entre el año 1 y el año 3 de ejecución del acuerdo. | Reducción del 40 %. | Reducción del 40 % del valor de la sanción. |

Si el pago total de la acreencia reconocida a título de multa o de sanción se realiza a más tardar en el año 4 de ejecución del acuerdo. | Reducción del 30 %. | Reducción del 30 % del valor de la sanción. |

Si el pago total de la acreencia reconocida a título de multa o de sanción se realiza a más tardar en el año 5 de ejecución del acuerdo. | Reducción del 20 %. | Reducción del 20 % del valor de la sanción. |

Si el pago total de la acreencia reconocida a título de multa o de sanción se realiza a más tardar en el año 6 de ejecución del acuerdo. | Reducción del 10 %. | Reducción del 10 % del valor de la sanción. |

Si el pago total de la acreencia reconocida a título de multa o de sanción se realiza a más tardar en el año 7 de ejecución del acuerdo. | Reducción del 5 %. | Reducción del 5 % del valor de la sanción. |

A partir del año 8. | Reducción del 0 %. | Reducción del 0 %. |

Debe estar en firme la providencia de graduación y calificación de acreencias, toda vez que el mecanismo solo aplica respecto de las obligaciones que por disposición legal se cancelarán conforme a las condiciones propias del acuerdo propuesto.

La propuesta de pago debe estar ajustada con las condiciones establecidas en los numerales 1 y 2 del artículo 2.2.2.9.7.4 del Decreto 1074 de 2015, adicionado por el Decreto 939 de 2021.

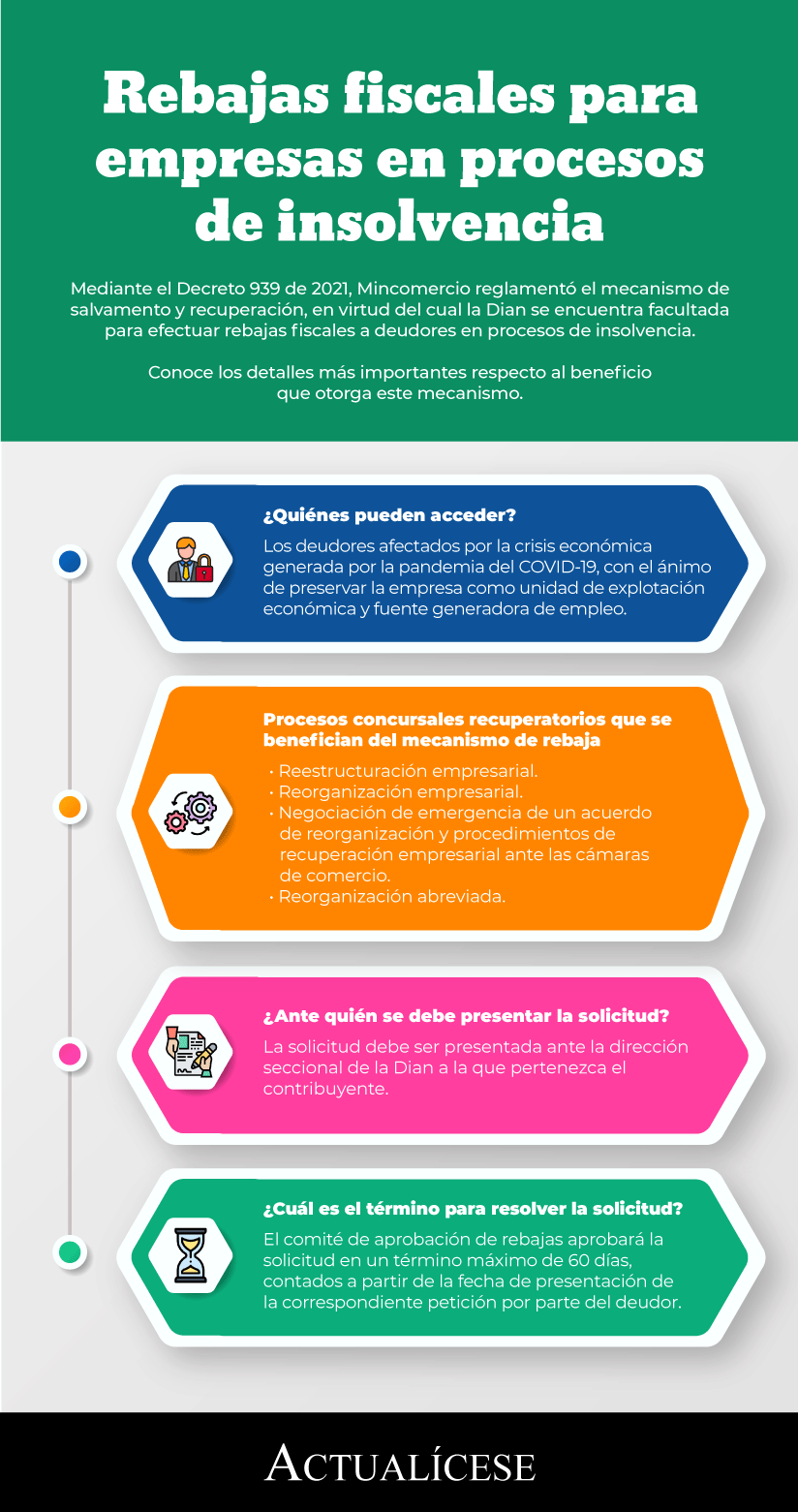

¿Ante quién se debe presentar la solicitud para acceder al mecanismo de salvamento y recuperación?

La solicitud debe ser presentada ante la dirección de la Dian a la cual pertenece el contribuyente, discriminando con claridad los conceptos, años y períodos de las obligaciones, así como el valor del impuesto, las sanciones e intereses reconocidos al interior del trámite concursal.

La solicitud debe estar acompañada de la providencia de graduación y calificación de acreencias, junto con la memoria explicativa de las causas de insolvencia y el proyecto de acuerdo para atender el pago de las obligaciones.

La propuesta de pago del acuerdo de reorganización debe ajustarse con base en los criterios de tiempo establecidos en el artículo 2.2.2.9.7.4 del Decreto 1074 de 2015.

¿Cuál es el término para resolver la solicitud?

El comité de aprobación de rebajas fiscales aprobará las solicitudes en un término máximo de 60 días, contados a partir de la fecha de presentación de la correspondiente petición por parte del deudor.

El comité de aprobación de rebajas fiscales aprobará las solicitudes en un término máximo de 60 días, contados a partir de la fecha de presentación de la correspondiente petición por parte del deudor.

Es importante tener en cuenta que contra la decisión tomada por el comité respecto a la solicitud no procederá ningún recurso.

Razones por las cuales puede perderse la oportunidad de acceder al beneficio de rebajas

Pueden ser causales de pérdida de las rebajas las siguientes:La no confirmación del acuerdo de reorganización o no validación del acuerdo.

La declaratoria del juez concursal del incumplimiento por la no atención oportuna de los gastos de administración o de las obligaciones que se deriven del cumplimiento del acuerdo.

Ten en cuenta que…

El beneficio de rebajas fiscales para empresas en procesos de insolvencia no procede para las rebajas de capital respecto de los impuestos indirectos, tales como IVA,

El beneficio de rebajas fiscales para empresas en procesos de insolvencia no procede para las rebajas de capital respecto de los impuestos indirectos, tales como IVA, impuesto nacional al consumo y retención en la fuente, entre otros; tampoco a los descuentos efectuados a trabajadores o aportes al sistema de seguridad social.

No hay comentarios.:

Publicar un comentario