El mecanismo de retención en la fuente es la herramienta de recaudo anticipado que utiliza el Estado para ciertos impuestos.

Su aplicación requiere el conocimiento de muchas bases, tarifas y cuantías mínimas, además de la distinción entre regímenes. ¡Encuentra todo eso y más en este editorial!

¿Qué es la retención en la fuente?

La retención en la fuente es el mecanismo mediante el cual el Estado pretende recaudar gradualmente ciertos impuestos, en lo posible dentro del mismo ejercicio en el que se causan (artículo 367 del Estatuto Tributario –ET–).

“Artículo 367 del ET. Finalidad de la retención en la fuente. La retención en la fuente tiene por objeto conseguir en forma gradual que el impuesto se recaude en lo posible dentro del mismo ejercicio gravable en que se cause”.

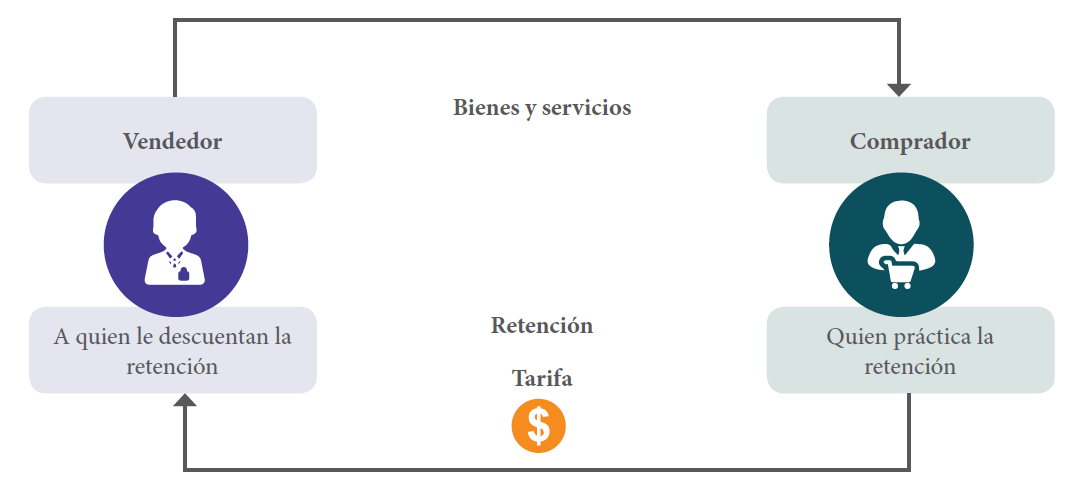

Los elementos que intervienen en una operación con el mecanismo de retención en la fuente son los siguientes:

a. Agente de retención: se refiere a aquella persona natural o jurídica autorizada por la ley para efectuar la retención o percepción del tributo correspondiente.

b. Sujeto pasivo: corresponde a la persona a la que se le practica la retención en la fuente, porque sobre ella recae la obligación de pagar el impuesto.

c. Hecho generador: es la actividad que se realiza y que se encuentra sometida a la respectiva retención.

d. Base gravable: es el valor o monto sujeto a retención.

e. Tarifa: es el porcentaje aplicable a la base gravable, definido por la ley, y con el cual se determinará la retención en la fuente.

f. Pago o abono en cuenta: hace referencia al concepto que establece la fecha en la que debe contabilizarse la retención en la fuente.

Así las cosas, debe entenderse que el término “pago” alude al reconocimiento total o parcial, en dinero o especie, respecto de las obligaciones resultantes en la adquisición de un bien o servicio.

Por su parte, el término “abono en cuenta” corresponde al reconocimiento contable de tales obligaciones.

¿Cómo se aplica la retención en la fuente?

El funcionamiento del mecanismo de retención en la fuente parte de la ocurrencia de una transacción en la que se intercambia un bien o un servicio, y en la que intervienen un vendedor y un comprador que además de pagar es quien práctica la retención en la fuente como se muestra en la siguiente gráfica:

La retención en comento que realiza el comprador, debe ser reportada a la Dian y se entiende como el pago anticipado de un impuesto para el vendedor. Las tarifas de retención en la fuente dependen de muchos aspectos que revisaremos más adelante.

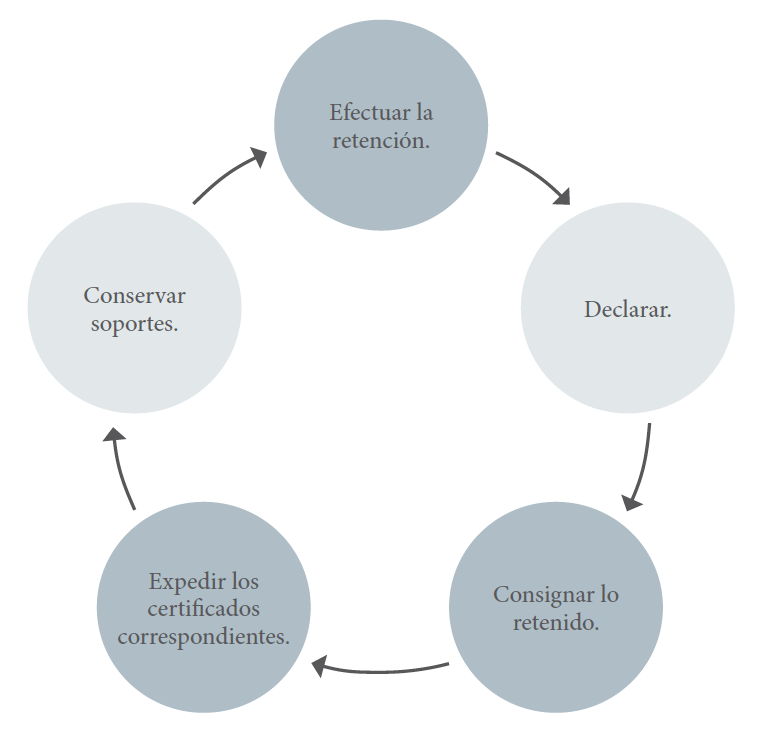

Entre los partícipes que interactúan en este proceso, tal vez el más importante será el agente de retención, para quien los artículos 375, 376, 378, 378-1, 381, 382 y 632 del ET señalan varias obligaciones, entre las que se destacan las siguientes:

¿Qué pagos no están sujetos a retención en la fuente?

Es importante tener claro que existen unos cuantos pagos que la ley ha indicado expresamente como no sujetos a retención en la fuente; a continuación, escuche de primera mano al Dr. Diego Guevara, líder de investigación tributaria de Actualícese, quien explica qué tipo de pagos no están sujetos a retención en la fuente:

¿Para qué sirve la retención en la fuente?

Como lo indicamos líneas atrás, para el Estado, el mecanismo de retención en la fuente es útil en cuanto le permite recaudar los impuestos con anterioridad a los plazos para su presentación y pago.

Además, para el contribuyente, la retención en la fuente es útil en tanto le permite ir pagando poco a poco un impuesto en particular, de manera que, al realizar la declaración correspondiente, el saldo a pagar es mucho menor o incluso nulo.

¿Qué es la autorretención en la fuente?

La autorretención es el procedimiento mediante el cual el mismo sujeto pasivo de la retención en la fuente (quien vende el producto o servicio) es el responsable de practicarse las respectivas retenciones.

Frente al impuesto de renta existen dos tipos de autorretención:

Autorretención general: este tipo de autorretención hace referencia a aquella en materia del impuesto sobre la renta que se aplica un contribuyente por concepto de la retención que le hubiera practicado el agente de retención en caso de no ser autorretenedor, por lo que aplican las tarifas tradicionales de retención, por ejemplo, las indicadas para cada concepto, esto es, honorarios, compras, etc.

De esta manera, dichas autorretenciones se las deben practicar solo cuando se perciban ingresos gravados con el impuesto de renta y complementario que superen la cuantía mínima exigida y que sean cancelados por personas naturales o jurídicas que hubiesen tenido que actuar como agentes de retención a título del mencionado impuesto.

Autorretención especial: la autorretención especial del impuesto sobre la renta tiene su origen en el Decreto 2201 de 2016, a través del cual se reglamentaron los cambios introducidos por la Ley 1819 de 2016 al parágrafo 2 del artículo 365 del ET. Este parágrafo establece un sistema de autorretención especial en la fuente a título del impuesto sobre la renta y complementario, el cual no excluye la posibilidad de que los autorretenedores sean sujetos de retención en la fuente.

De esta manera, con el decreto en referencia, desde el 1 de enero de 2017 todas las sociedades nacionales o extranjeras contribuyentes declarantes del impuesto sobre la renta comenzaron a responder por la autorretención especial a título del tributo mencionado. Dicha autorretención reemplazó la que se practicaba a título del CREE.

¿Cuál es el plazo de la declaración de retención en la fuente?

Según el artículo 1.6.1.13.2.33 del Decreto 1625 de 2016, modificado por el artículo 1 del Decreto 1778 de 2021, para conocer la fecha límite para presentar la declaración y realizar el respectivo pago se debe considerar el último dígito del NIT del agente retenedor registrado en el RUT (sin incluir el dígito de verificación), así:

Vencimientos en el primer semestre de 2022

Último dígito del NIT | Enero 2022 | Febrero | Marzo | Abril | Mayo | Junio |

Plazo máximo para declarar en 2022 | ||||||

Febrero | Marzo | Abril | Mayo | Junio | Julio | |

1 | 8 | 8 | 7 | 10 | 7 | 8 |

2 | 9 | 9 | 8 | 11 | 8 | 11 |

3 | 10 | 10 | 11 | 12 | 9 | 12 |

4 | 11 | 11 | 12 | 13 | 10 | 13 |

5 | 14 | 14 | 13 | 16 | 13 | 14 |

6 | 15 | 15 | 18 | 17 | 14 | 15 |

7 | 16 | 16 | 19 | 18 | 15 | 18 |

8 | 17 | 17 | 20 | 19 | 16 | 19 |

9 | 18 | 18 | 21 | 20 | 17 | 21 |

0 | 21 | 22 | 22 | 23 | 21 | 22 |

Vencimientos en el segundo semestre de 2022

Último dígito del NIT | Julio | Agosto | Septiembre | Octubre | Noviembre | Diciembre |

Plazo máximo para declarar en 2022 | ||||||

Agosto | Septiembre | Octubre | Noviembre | Diciembre | Enero 2023 | |

1 | 9 | 7 | 7 | 9 | 12 | 11 |

2 | 10 | 8 | 10 | 10 | 13 | 12 |

3 | 11 | 9 | 11 | 11 | 14 | 13 |

4 | 12 | 12 | 12 | 15 | 15 | 16 |

5 | 16 | 13 | 13 | 16 | 16 | 17 |

6 | 17 | 14 | 14 | 17 | 19 | 18 |

7 | 18 | 15 | 18 | 18 | 20 | 19 |

8 | 19 | 16 | 19 | 21 | 21 | 20 |

9 | 22 | 19 | 20 | 22 | 22 | 23 |

0 | 23 | 20 | 21 | 23 | 23 | 24 |

¿En qué formulario se declara la retención en la fuente?

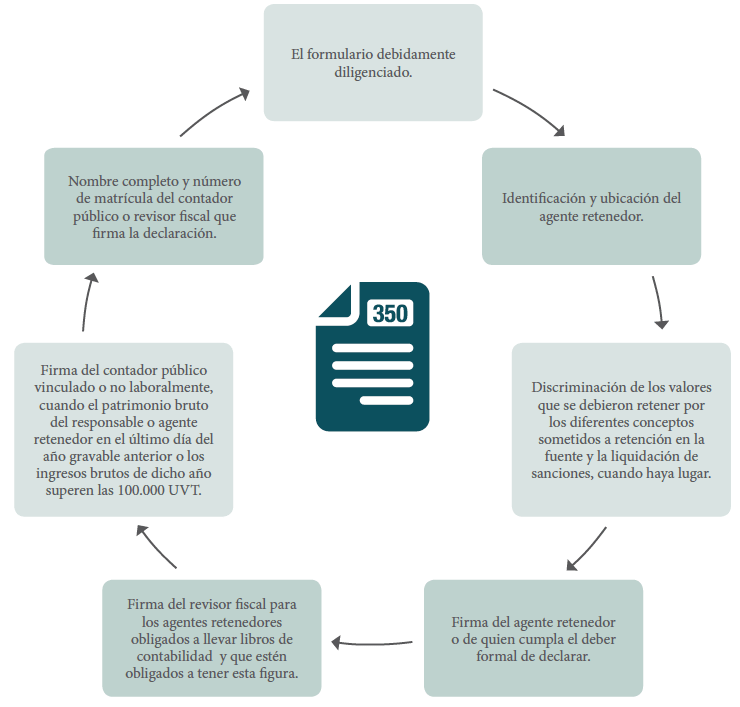

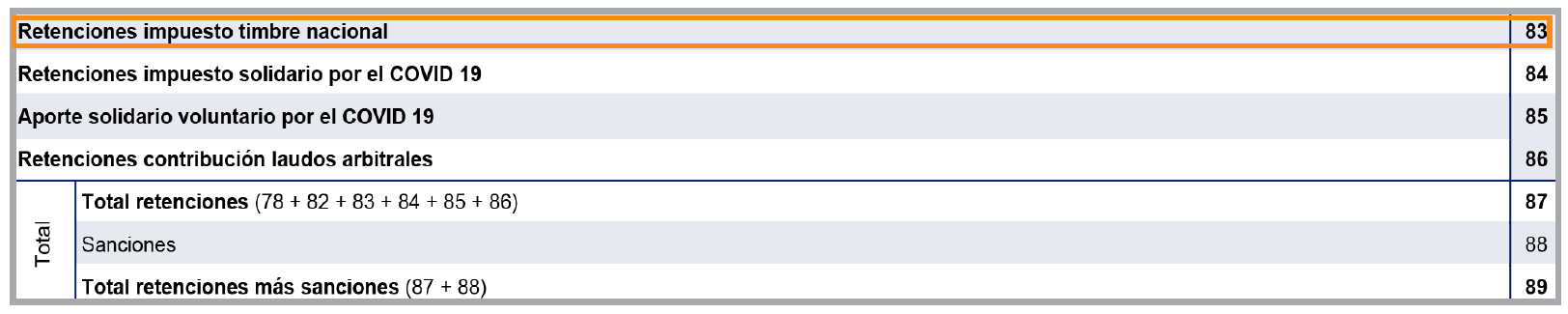

Las retenciones en la fuente deben presentarse en el formulario 350 dispuesto por la Dian para cada período.

Por el año gravable 2021, dicho formulario fue expedido mediante la Resolución 000009 de febrero 5 de 2021.

Retención a título de renta y complementario

Según lo disponen los artículos 383 al 406 del ET, entre los conceptos que se encuentran sujetos a retención en la fuente a título del impuesto de renta y complementario están contemplados los siguientes:

Cada uno de estos conceptos está sujeto a unas bases, cuantías mínimas y tarifas especiales; algunas de ellas son explicadas por el Dr. Diego Guevara en el siguiente video:

De igual forma, las tarifas de retención en la fuente a título de renta para el año 2022 por conceptos tales como compras, servicios, arrendamientos, honorarios y comisiones, entre otros, se encuentran discriminadas en la siguiente tabla de retención en la fuente con sus respectivos topes en UVT y la cifra correspondiente en pesos (el monto de UVT para 2022 es de $38.004).

Descarga aquí nuestras Tablas de retención en la fuente 2022 a título de impuestos nacionales

Adicionalmente, cuando se trata de retención en la fuente sobre rentas de trabajo (laborales y no laborales), el procedimiento es mucho más detallado que el de los casos indicados en la tabla anterior.

Para estudiar estas novedades, no dejes de leer nuestro artículo Formatos y condiciones para retención en la fuente bajo procedimientos 1 y 2 en el año gravable 2022.

Pero eso no es todo, porque, como siempre, para que esta labor sea mucho más fácil para ti, Actualícese tiene disponibles los respectivos liquidadores que puedes descargar ahora mismo:

Año 2022:

Año 2021:

Retención en la fuente por pensiones

Los pagos por concepto de pensiones de jubilación, invalidez, vejez y de sobrevivientes que sean menores a 1.000 UVT mensuales no se encuentran sujetos a retención en la fuente, y al valor que exceda este monto debe aplicársele la tabla contenida en el artículo 383 del ET.

El siguiente liquidador permite calcular fácilmente la retención a practicar por concepto de pensiones:

Retención en la fuente por dividendos

El 12 de noviembre de 2020 el Gobierno expidió el Decreto 1457 para reglamentar varios de los cambios que la Ley 2010 de 2019 le introdujo al tema de la tributación sobre dividendos en el régimen ordinario del impuesto de renta y sus respectivas retenciones en la fuente.

Es importante destacar, en primer lugar, que la Ley 2010 de 2019, básicamente, reincorporó al Estatuto Tributario las mismas modificaciones al impuesto de renta sobre dividendos que en el pasado se incorporaron con la inexequible Ley 1943 de 2018 (que dejaban de tener efecto a partir de enero 1 de 2020 y habían sido reglamentadas con el Decreto 2371 de diciembre 27 de 2019).

Sin embargo, a través de la Ley 2010 de 2019 también se introdujeron nuevas disposiciones que solo empezaron a tener aplicación a partir de 2020, para conocer todas esas novedades no dejes de leer nuestros artículos: Tributación sobre dividendos y su respectiva retención volvió a ser reglamentada: parte I y parte II y Retención trasladable sobre dividendos en sociedades con pérdidas durante 2020.

Estudia en el siguiente video cuáles requisitos deben cumplirse para tomar una retención en la fuente trasladable, de la mano del Dr. Diego Guevara Madrid:

El Dr. Guevara también explicó qué ocurre con la retención trasladable cuando la sociedad que recibió el dividendo cerró el año con pérdida fiscal; estudia dicho caso en nuestro análisis Retención trasladable sobre dividendos en sociedades con pérdidas durante 2020

Retención en la fuente a título del IVA

El artículo 437-2 del ET indica quiénes son los agentes de retención a título del impuesto sobre las ventas.

En el siguiente video, el Dr. Diego Guevara Madrid explica quiénes figuran en ese grupo y cuáles son sus responsabilidades:

Ahora bien, conforme lo indica el artículo 1 del Decreto 782 de 1996, recopilado en el artículo 1.3.2.1.12 del DUT 1625 de 2016, para aplicar la retención en la fuente a título del impuesto sobre las ventas se deben tener en cuenta las mismas cuantías mínimas no sujetas a retención en la fuente a título del impuesto sobre la renta, por los conceptos de servicios y de otros ingresos tributarios, señaladas por el Gobierno nacional.

Por lo tanto, no se debe aplicar retención en la fuente a título del IVA sobre pagos o abonos en cuenta por prestación de servicios cuando el valor individual de dicho pago sea inferior a 4 UVT, ni para la compra de bienes gravados cuando estos sean inferiores a 27 UVT.

A continuación, escuche de primera mano al Dr. Diego Guevara, quien explica el procedimiento adecuado para la aplicación de la retención en la fuente a título del IVA:

Retención en la fuente a título de industria y comercio –ICA–

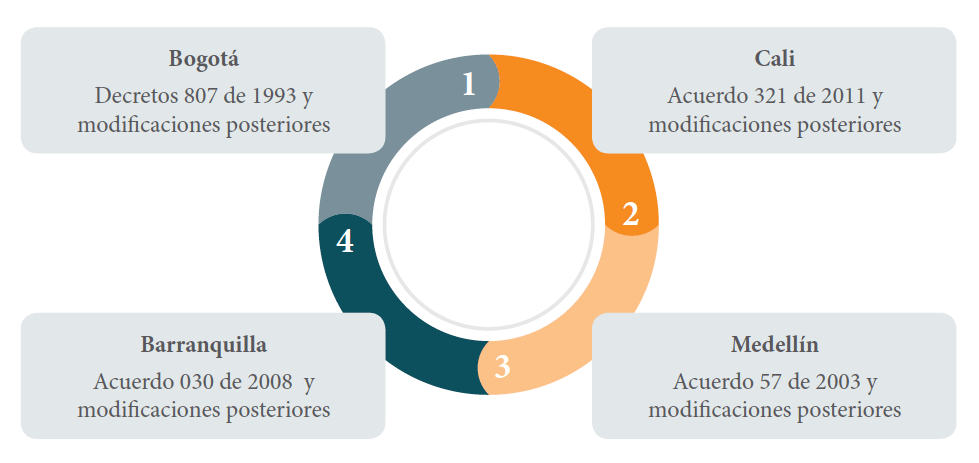

El impuesto de industria y comercio también se recauda de forma anticipada mediante el mecanismo de retención en la fuente, para lo que cada municipio, mediante su estatuto tributario, establece cómo se maneja la retención, por cuanto no existe una uniformidad nacional en torno a este procedimiento.

Lo anterior puede evidenciarse, por ejemplo, en materia de bases mínimas y tarifas. Para el caso de Bogotá, la base mínima por servicios es de 4 UVT y por compras es de 27 UVT, mientras que, para Cali, por servicios es de 3 UVT, y de 15 UVT por compras.

Por lo expuesto, se recomienda analizar el estatuto tributario de cada municipio, para efectos de este impuesto.

En la siguiente imagen se observan los estatutos tributarios municipales de las principales ciudades del país:

Retención en la fuente por el gravamen a los movimientos financieros –GMF–

Por lo indicado en el artículo 876 del ET, deben actuar como agentes retenedores y responsables del recaudo y pago del GMF el Banco de la República y las demás entidades vigiladas por la Superintendencia Financiera o de economía solidaria en las cuales se encuentre la respectiva cuenta corriente, de ahorros, de depósito o de derechos sobre carteras colectivas en la que se realicen los movimientos contables que impliquen el traslado de recursos del que trata el artículo 871 del ET. El GMF debe ser retenido en su totalidad.

Cuando se utilicen las cuentas de depósito del Banco de la República para operaciones distintas a las previstas en el artículo 879 del ET, esta entidad actuará como agente retenedor del GMF que a la entidad usuaria de la respectiva cuenta le corresponda pagar por dicha transacción.

Retención en la fuente por timbre nacional

El impuesto de timbre nacional es un impuesto documental que se aplica sobre las documentaciones públicas o privadas en las que se haga constar la constitución, existencia, modificación o extinción de obligaciones.

Este es un tributo directo dirigido a gravar al destinatario del impuesto, es decir, a la persona que incurre en el acto o contrato.

Al igual que el impuesto de renta y complementario, el IVA, el ICA y el GMF, el recaudo de este impuesto se hace mediante el mecanismo de retención en la fuente. Debe declararse en la casilla 83 del formulario 350:

Retención en la fuente para contribuyentes del SIMPLE

El artículo 911 del ET y el Decreto 1091 de 2020 exoneran de retenciones a título de renta e ICA a los inscritos en el SIMPLE, más no de retención a título de IVA, ganancia ocasional ni de la contribución de laudos arbitrales.

En nuestro análisis Retenciones y autorretenciones en operaciones donde participe alguien del régimen simple podrás encontrar un completa guía para el análisis de la forma en la que opera esta retención según las condiciones tributarias de cada uno de los participantes en la operación.

¿Quieres tener a la mano un completo compendio de las cuantías mínimas y tarifas pertinentes para la liquidación de retenciones en la fuente?

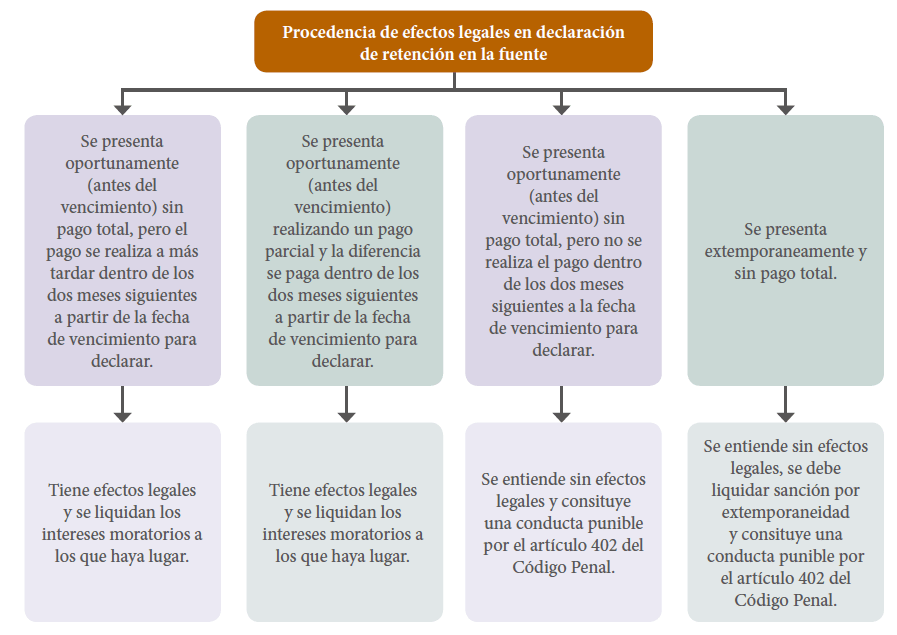

Ineficacia de la declaración de retención en la fuente

La nueva versión del inciso 5 del artículo 580-1 del ET indica que las declaraciones de retención en la fuente producirán efectos legales, siempre y cuando el pago total de la retención sea realizado a más tardar dentro de los dos meses siguientes a la fecha de vencimiento del plazo otorgado para declarar, teniendo en cuenta, por supuesto, que quien declara debe efectuar la liquidación de los intereses moratorios a los que haya lugar.

Si una declaración de retención en la fuente se da como ineficaz, es necesario volverla a presentar como si fuera una declaración inicial; este paso a paso es explicado por el Dr. Diego Guevara en el siguiente video:

Firmeza de la declaración de retención en la fuente

Frente al caso específico de las declaraciones de retención en la fuente, el tema de la firmeza es abordado en el artículo 705-1 del ET.

Esta norma indica que los términos que tiene la Dian para notificar el requerimiento especial y para que queden en firme las declaraciones del impuesto sobre las ventas y de retención en la fuente del contribuyente son los mismos que correspondan a su declaración de renta respecto de aquellos períodos que coincidan con el correspondiente año gravable.

No hay comentarios.:

Publicar un comentario